Finanzas preparadas para la transformación tecnológica

La tecnología evoluciona a velocidades vertiginosas, así que los futuros éxitos de la industria de servicios financieros serán para quién pueda capitalizar estos cambios con mayor rapidez y explotarlos con el máximo impacto.

Atrás quedó la imagen que solían proyectar las firmas financieras: instituciones impasibles y prestigiosas que se mantenían firmes frente a los cambios del mundo que las rodea.

En cambio, las empresas de servicios financieros de hoy están obligadas a presentar una personalidad más dinámica y lo suficientemente ágil como para satisfacer las cambiantes necesidades de los consumidores, al mismo tiempo que aprovechan al máximo las últimas innovaciones.

En esta revolución, la tecnología es tanto un motor como un facilitador. Los bancos tradicionales han perdido terreno (y clientes) frente a los grandes gigantes tecnológicos: Apple, Google, Facebook, Microsoft, Amazon y otros. De manera similar, las startups luchan por mantener su impulso contra los titanes de la industria que, por su propia naturaleza, tienen poder para casi todo.

Todos estos revolucionarios gigantes tecnológicos han demostrado ser capaces de adaptarse a los cambios en los patrones de comportamiento. Además, están equipados con la tecnología necesaria para introducirse sin esfuerzo en nuevos mercados. Por lo tanto, plantean una propuesta formidable para contrarrestar tanto a los servicios financieros clásicos como a las startups.

Comprender este nuevo entorno tecnológico, a medida que incorpora sus infinitas posibilidades en las prácticas existentes, es vital para navegar por el panorama futuro de los servicios financieros. No solo para empresas, sino también para clientes. Los últimos años hemos visto una reinvención fundamental de la forma en que los individuos interactuamos con nuestras finanzas. Esto ha supuesto enormes beneficios para los clientes, pero también considerables desafíos y oportunidades para los proveedores. Y la transformación tecnológica acaba de empezar.

La innovación se convertirá en algo inherente

Si los proveedores de servicios financieros no se adaptan lo suficientemente rápido a las necesidades cambiantes de los consumidores, los gigantes tecnológicos tomarán la delantera. A nivel de consumidor, considere la disminución del uso de cajeros automáticos para retiradas o depósitos de efectivo. Hace una década, seis de cada 10 transacciones eran en efectivo, pero en 2019 solo se pagaron en efectivo menos de tres de cada 10 compras[1]. Hace unos pocos años, el futuro de la banca personal y empresarial parecía estar en línea. Ahora, los servicios móviles han llegado para hacer que incluso la banca en línea resulte anticuada y obsoleta. Y la banca solo es la punta del iceberg de los servicios financieros.

Bienvenido al mundo de las “finanzas integradas”.

Las finanzas integradas describen cómo una empresa no financiera puede conectar a sus clientes directamente con los sistemas de transacciones financieras. Esto les permite prescindir por completo de la necesidad interactuar por separado con el proveedor financiero. Es tan transparente que a veces ni se nota. Un navegador por satélite que ofrece la opción de realizar y pagar una reserva en los hoteles o restaurantes que se muestran en sus mapas. O una tienda en línea que ofrece un paquete de “pago mensual” en su punto de venta, lo que evita a los clientes la molestia de obtener crédito en otro lugar.

Para los consumidores, innovaciones como estas ahorran tiempo y molestias, y en el mundo actual, la comodidad es lo más importante.

Abdul Latif Jameel Finance

De acuerdo con Nilüfer Günhan, directora de Servicios Financieros de Abdul Latif Jameel Finance, es probable que los préstamos personales, los pagos, el patrimonio y los seguros sean los primeros servicios que se conviertan en una parte integral del estilo de vida de los consumidores, mientras que la lealtad a un solo proveedor desaparecerá.

“En un futuro muy cercano, como consumidores, no nos importará qué banco, empresa de financiación al consumidor o aseguradora nos venda lo que necesitamos. Simplemente aceptaremos la oferta o solución que mejor se adapte a nuestras necesidades y que se nos presente en el momento oportuno”, dice.

Las empresas, tanto nuevas como experimentadas, deberán actuar con rapidez para aprovechar el potencial de esta nueva frontera.

“La pregunta no es cuanto tardarán las empresas de tecnología en convertirse en empresas de automóviles, sino cuánto tardaremos nosotros en convertirnos en una empresa de tecnología”, explicó el director de una fabricante de automóviles global a la consultora de gestión McKinsey.[2]

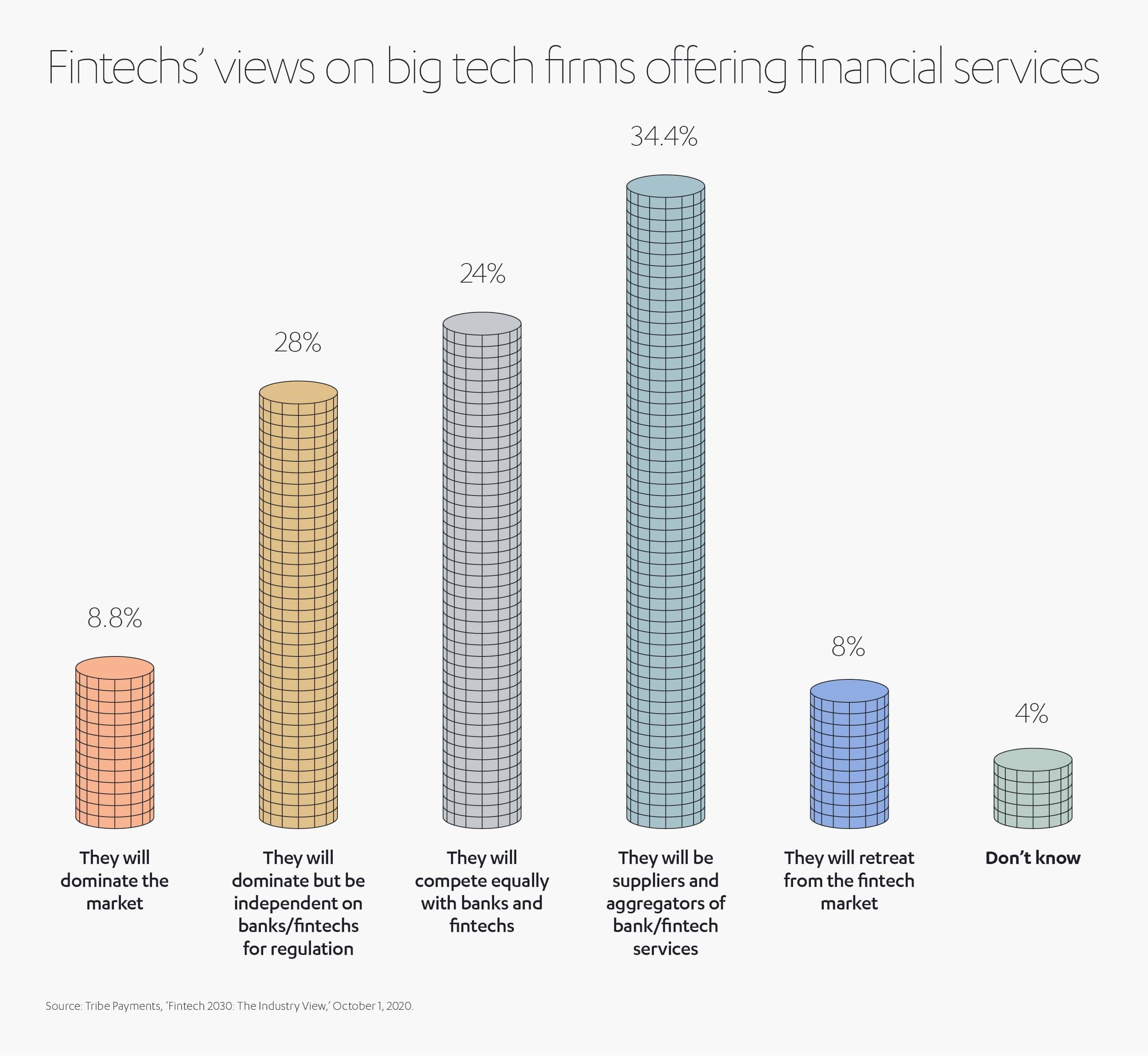

De hecho, la industria de la tecnología financiera (fintech) espera que las finanzas integradas se conviertan en la norma para finales de esta década, con los gigantes tecnológicos tomando la iniciativa o compitiendo por igual con los bancos. En una encuesta interna en la que participaron 125 ejecutivos de fintech, el 8,8 % de los encuestados predice que las grandes empresas tecnológicas dominarán el mercado de los servicios financieros para 2030, el 28 % anticipa que los gigantes tecnológicos dominarán, pero seguirán dependiendo de los bancos para la regulación, mientras que el 24 % prevé que ambos competirán como iguales.[3]

La trayectoria ya es evidente, puesto que los gigantes tecnológicos están tratando de asociarse con proveedores de servicios financieros experimentados para afianzarse en el sector financiero.

Por ejemplo, Apple lanzó su primera tarjeta de crédito en 2019. Esta tarjeta, administrada en cooperación con Goldman Sachs, se integra con la billetera digital del iPhone.

Por ejemplo, Apple lanzó su primera tarjeta de crédito en 2019. Esta tarjeta, administrada en cooperación con Goldman Sachs, se integra con la billetera digital del iPhone.

No hay comisiones por usar la tarjeta ni por los atrasos en los pagos. Además, se ofrece un reembolso del 3 % en algunos proveedores externos, como los servicios de transporte y comida a domicilio de Uber. Los millennials, afines a la tecnología, son el mercado principal.

Por su parte, Google está invitando a los consumidores a abrir cuentas bancarias digitales a partir de 2021. Sus cuentas Plex, administradas en asociación con 11 bancos y uniones de crédito, incluido Citibank, operarán dentro del marco de Google Pay. Google está explotando la reconocida capacidad de búsqueda de su software Gmail para ayudar a los clientes a categorizar y comprender mejor sus gastos.

Para no quedarse fuera, Facebook está investigando la posibilidad de introducir su propia moneda digital, Libra, “ligada a una cesta de monedas y a la deuda pública”.[4] El objetivo de Facebook es hacer que los sistemas de pago globales sean más rápidos y económicos.

Sin embargo, hasta ahora, la historia de Libra no ha sido fácil. Es un ejemplo de lo que puede salir mal si los gigantes tecnológicos subestiman los desafíos de un mercado tan sensible, sobre todo en términos de legislación y cumplimiento normativo.

La colaboración ayuda a superar los obstáculos

Cuando Facebook describió sus planes para Libra, el gobierno de los EE. UU. presionó a la empresa para que obtuviera un estatuto bancario federal antes de continuar. No es de extrañar, dado que si millones de personas retiran sus depósitos de los bancos convencionales, esto podría dañar irreparablemente las economías mundiales.

En otros lugares, Amazon, el gigante del comercio minorista en línea, ha tenido dos comienzos en falso. Su plan de préstamos estudiantiles en los EE. UU., lanzado en 2016 y que prometía a los clientes Prime una reducción del 0,5 % en sus préstamos, no duró mucho. En el momento de su cancelación, esta oferta estaba siendo investigada por un par de reguladores estadounidenses: la Oficina de Protección Financiera del Consumidor (CFPB) y la Oficina del Contralor de la Moneda (OCC). Más adelante, en 2019, Amazon descartó sus planes de lanzar sus propias cuentas corrientes. Según indicaron a sus inversores, la principal causa fueron las preocupaciones regulatorias.

Google ha tenido sus propios problemas, ya que se ha enfrentado a una demanda antimonopolio del Departamento de Justicia de Estados Unidos debido a las preocupaciones de que tiene el monopolio de las búsquedas y de la publicidad basada en búsquedas. En el momento de redacción de este artículo, la demanda sigue en curso. Este escrutinio no se limita a EE. UU. En el Reino Unido, un nuevo regulador tecnológico, la Autoridad de Mercados y Competencia (CMA), ha lanzado una Unidad de Mercados Digitales para investigar el dominio en las búsquedas y las redes sociales de Google, Facebook y otras plataformas tecnológicas. El secretario de Comercio del Reino Unido, Alok Sharma, dijo que el nuevo “régimen a favor de la competencia” garantizaría que las empresas de tecnología más pequeñas no fueran “expulsadas”.[5]

Todo esto ayuda a explicar por qué Sarah Kocianski, de la consultora fintech 11:FS, sostiene que los gigantes tecnológicos favorecerán las alianzas con proveedores de servicios financieros en lugar de convertirse en prestamistas de pleno derecho. “El dolor de cabeza de obtener y mantener una licencia bancaria probablemente se considerará un riesgo demasiado grande”, declara.[6]

Colaborar, en lugar de competir, puede ser el futuro. De ahí esos llamativos vínculos entre Apple/Goldman Sachs y Google/Citibank. Otras asociaciones también están demostrando que la fusión de la innovación tecnológica con la experiencia financiera tiene más potencial que las iniciativas individuales.

Por ejemplo, el especialista en tecnología Parsyl se ha asociado con el mercado de seguros de Lloyd’s para diseñar una nueva modalidad de seguro de mercancías, que utiliza los sensores especializados de Parsyl para supervisar las condiciones de almacenamiento y transporte. En una industria como la de los seguros, que gira principalmente en torno al riesgo, la tecnología puede ayudar a proporcionar una certeza extremadamente valiosa.

Por su parte, Google ha forjado una alianza de 10 años con Deutsche Bank que permitirá que el banco digitalice sus operaciones, mientras coinvierte en otras nuevas tecnologías en todo el sector bancario.

Desde la perspectiva de los servicios financieros, si los bancos no pueden competir con las empresas de tecnología en su propio juego, es mejor que se unan a ellas en lugar de intentar derrotarlas. Teniendo en cuenta el ritmo de los desarrollos tecnológicos, estos acuerdos mutuamente beneficiosos podrían ser la única estrategia duradera en términos financieros para los proveedores establecidos.

El vertiginoso ritmo del cambio tecnológico

Los proveedores de servicios financieros aún van a la zaga en materia de innovación. El Foro Económico Mundial señala que en 2019 el 43 % de los bancos estadounidenses todavía usaban el lenguaje de codificación COBOL, que tiene más de medio siglo.[7] El FEM destaca que para un número preocupante de ejecutivos el vínculo entre la tecnología emergente y los resultados comerciales tangibles sigue siendo confuso.

Los proveedores de servicios financieros aún van a la zaga en materia de innovación. El Foro Económico Mundial señala que en 2019 el 43 % de los bancos estadounidenses todavía usaban el lenguaje de codificación COBOL, que tiene más de medio siglo.[7] El FEM destaca que para un número preocupante de ejecutivos el vínculo entre la tecnología emergente y los resultados comerciales tangibles sigue siendo confuso.

Al mismo tiempo, frente a este contexto reaccionario, está madurando un conjunto de tecnologías que tiene el poder de revolucionar la banca y la industria de servicios financieros en general.

Estas incluyen:

- Inteligencia artificial, que tiene el potencial de convertirse en una herramienta estratégica entre empresas para la reducción de costes y la previsión de inversiones.

- Computación cuántica híbrida, que ofrece nuevos niveles de velocidad y precisión para los cálculos de la industria.

- Blockchain, o tecnología de contabilidad distribuida (DLT), que permite compartir grandes cantidades de datos en directo entre distintas redes comerciales, lo que revoluciona simultáneamente todo tipo de interacción, desde pagos y acuerdos inmobiliarios hasta información sanitaria y cadenas de suministro.

- Realidad virtual o aumentada, que transforma la manera en que los clientes obtienen información y pagan por los servicios.

- Internet de las cosas (IoT), que proporciona una cantidad sin precedentes de datos contextuales en tiempo real en todo el espectro de la logística y la movilidad.

- Tecnología 5G, que mejora la seguridad para el trabajo remoto y coordina redes autónomas en todo el IoT.

- Computación en la nube, que ofrece repositorios remotos con una potencia computacional versátil, que pronto representarán casi la mitad del gasto en TI de la industria de servicios financieros.

“Estas tecnologías abrirán las puertas a experiencias cada vez más integradas, que automatizarán nuestras vidas con muy poco pensamiento o toma de decisiones por parte del propio consumidor”, explica Nilüfer Günhan.

Dominar las posibilidades de estas nuevas tecnologías y comprender cómo pueden operar en armonía será clave para el éxito de las empresas financieras.

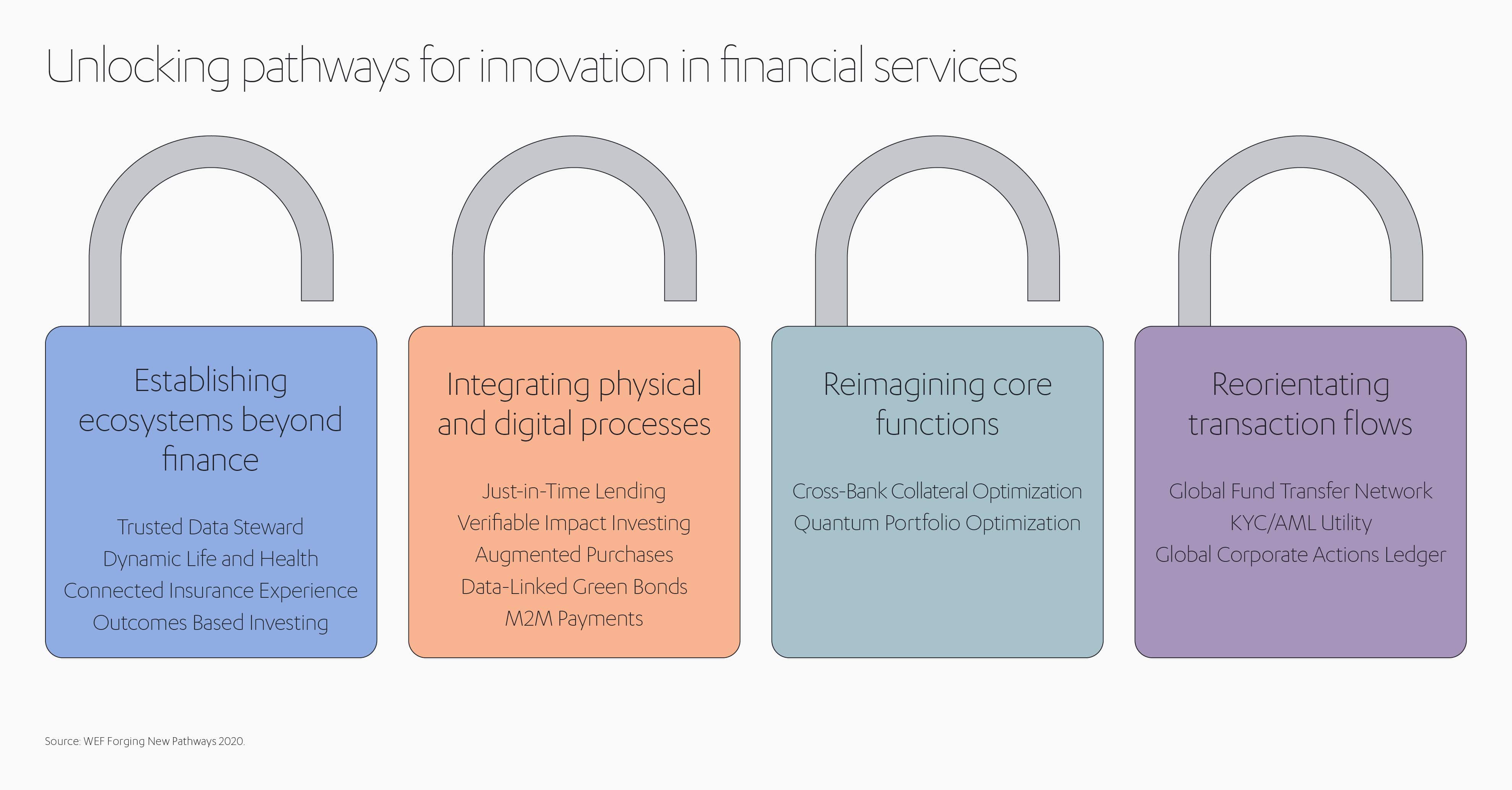

El FEM tiene claro que dos de estas tecnologías desbloquearán orgánicamente a las demás y, que por lo tanto, deberían recibir financiación con más urgencia.

Explica: “Si centran sus inversiones en la inteligencia artificial y la computación en la nube, que tienen capacidad para habilitar específicamente otras tecnologías, las instituciones financieras podrán acceder e implementar con mayor facilidad los grupos de tecnología emergente más importantes para resolver sus principales problemas comerciales.”[8]

Las startups pueden sobrevivir al tira y afloja tecnológico

Un informe de la consultora empresarial PwC sugiere que, lejos de ser el dominio exclusivo de los gigantes tecnológicos establecidos, la tecnología financiera de próxima generación allanará el camino para los recién llegados al mercado. O al menos, para aquellos lo suficientemente astutos como para capitalizar una tecnología o un proceso innovador en particular.[9]

En su encuesta a líderes de empresas tecnológicas, PwC descubrió que se proyectaba que hasta el 28 % de los negocios bancarios y de pagos establecidos estarían “en riesgo” en 2020, al igual que hasta el 22 % de los negocios de seguros, gestión de activos y gestión de patrimonio.

Si todavía hay espacio para startups emprendedoras, y la evidencia sugiere que sí lo hay, el futuro podría pertenecer a aquellas que se centren en propuestas especializadas.

Por ejemplo, aunque Google sigue siendo el motor de búsqueda por antonomasia, hay startups de búsqueda que han logrado recaudar casi 700 millones de USD durante los últimos dos años.[10] En la mayoría de los casos, lo han logrado centrándose en áreas auxiliares o desarrollando tecnología central.

Algolia, que ayuda a las empresas a desarrollar funciones de búsqueda más rápidas e intuitivas en sus propias webs, ha recaudado 184 millones de USD en fondos de capital de riesgo. Reputation.com, que contribuye a que las empresas supervisen y mejoren su percepción en las redes sociales y en los motores de búsqueda, ha conseguido 117 millones de USD. Botify, que tiene como objetivo solucionar el problema de que Google pase por alto aproximadamente la mitad del contenido en sitios web grandes, ha obtenido una financiación de 20 millones de USD, mientras que DuckDuckGo, un motor de búsqueda que prioriza la privacidad, ha recaudado 13 millones de USD.

La privacidad es un concepto que debemos observar muy de cerca, al igual que seguridad.

La privacidad es un concepto que debemos observar muy de cerca, al igual que seguridad.

La encuesta de PwC reveló uno de los mayores desafíos para las instituciones financieras: la ciberseguridad.

Casi 7 de cada 10 directores ejecutivos de empresas financieras afirmaron estar preocupados por las amenazas cibernéticas, en comparación con el 61 % de los directores ejecutivos de todos los sectores.[11]

Se prevé que el problema se agravará en los próximos años debido al mayor uso de proveedores externos, al frenético ritmo del cambio tecnológico, al aumento de los intercambios de datos transfronterizos y a que los clientes cada vez dependen más de las aplicaciones móviles para llevar a cabo sus transacciones.

Por lo tanto, las empresas que ofrecen software de seudonimización y cifrado con preservación del formato (FPE), que se utiliza para proteger la información personal y permitir el cumplimiento legislativo al mismo tiempo que se conservan los datos útiles para los procesos comerciales, tendrán una ventaja competitiva.

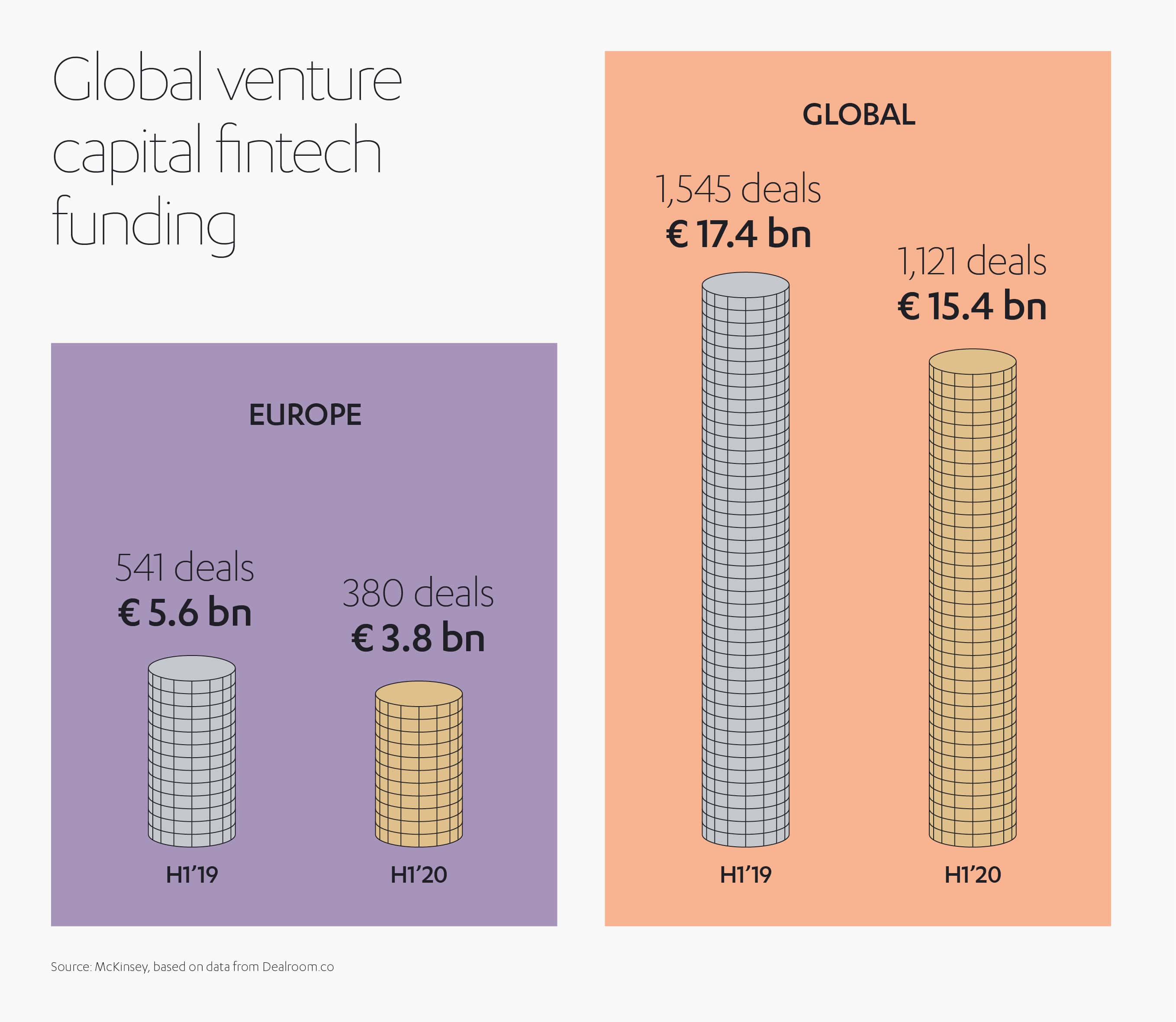

Incluso durante la pandemia, los prestamistas europeos han seguido invirtiendo en nuevas empresas tecnológicas, aunque a un ritmo menor que en años anteriores.[12] En el primer semestre de 2020 se invirtieron 3800 millones de EUR de capital de riesgo en fintechs europeas, en comparación con los 5600 millones de EUR del primer semestre de 2019.

Por ejemplo, la fintech alemana Solarisbank, un proveedor de infraestructura bancaria que también suministra tarjetas de prepago y débito, recaudó 60 millones de EUR en una ronda de financiación. Otra startup alemana, el especialista en puntuación de crédito Forteil GmbH, obtuvo el respaldo financiero de Santander, mientras que la fintech británica Meniga, un proveedor de servicios de banca digital, obtuvo una financiación de 8,5 millones de EUR de Caixa Central de Crédito Agrícola Mútuo CRL, UniCredit y Groupe BPCE.

Incluso durante la crisis sin precedentes causada por la pandemia, la confianza y la financiación para las startups de tecnología financiera se mantienen bastante estables. A menudo, estas organizaciones jóvenes y ágiles están en una mejor posición para anticipar y adaptarse a las tendencias futuras, y quizás unirse a las élites de los gigantes tecnológicos del mañana.

Por qué todos estamos comprometidos con el futuro financiero

El nuevo paradigma de los servicios financieros ofrece oportunidades para todo tipo de participantes: desde los bancos tradicionales, que confían en la fidelidad de sus clientes y en su experiencia en el sector; hasta los gigantes tecnológicos, con profundos conocimientos de los sistemas de vanguardia; y las startups, líderes en innovación, adaptabilidad y capacidad de atracción de capital riesgo.

Lejos de competir en un mercado frenético y en rápido movimiento, hasta ahora la experiencia sugiere que las innovaciones transformacionales más sólidas pueden ser el resultado de colaboraciones, que aprovechen los puntos fuertes de los distintos participantes.

En estos tiempos emocionantes, inversores globales como Abdul Latif Jameel encontrarán nuevas formas de brindar soluciones de servicios financieros y seguros directamente a los clientes.

Debemos estar preparados para un futuro de finanzas integradas, donde los préstamos, los pagos, los seguros y la gestión del patrimonio se convertirán en una parte integral de nuestra vida diaria. Es probable que la lealtad a las marcas tradicionales y los nombres familiares disminuya a medida que optamos por la comodidad y la funcionalidad de las soluciones financieras que se presentan cuando más las necesitamos.

Este cambio radical en los servicios financieros significa que los asuntos monetarios se volverán más automatizados e integrados. El rápido crecimiento de tecnologías, como IA, blockchain, 5G, IoT y realidad virtual, creará un tsunami de eficiencias y sinergias. En un escenario ideal, que está más claro cada día, eso supondrá nuevos ahorros para los clientes y nuevas fuentes de ingresos para las empresas.

“Detrás de cada experiencia de usuario digital habrá una gran batalla entre los proveedores de productos y servicios, con el arma central de la personalización”, dice Nilüfer Günhan.

Sea cual sea nuestra participación en el campo de las finanzas, desde consumidores ajetreados hasta emprendedores visionarios o CEO de grandes bancos, la tecnología está destinada a transformar la forma en que opera nuestra sociedad.

Ahí es donde está el “dinero inteligente”.

[1] Will we be getting our cash from shops, not ATMs? – BBC News

[2] https://www.mckinsey.com/~/media/McKinsey/Industries/Financial%20Services/Our%20Insights/Next-gen%20technology%20transformation%20in%20financial%20services/Next-gen-technology-transformation-in-financial-services.pdf

[3] https://www.businessinsider.com/embedded-finance-expected-to-blur-fintech-lines-by-2030-2020-10?r=US&IR=T

[4] https://www.cnbc.com/2020/01/03/big-tech-will-push-into-finance-in-2020-while-avoiding-bank-regulation.html

[5] https://www.theguardian.com/technology/2020/nov/27/new-uk-tech-regulator-to-limit-power-of-google-and-facebook#:~:text=A%20new%20tech%20regulator%20will,a%20fair%20market%20for%20consumers.

[6] https://www.cnbc.com/2020/01/03/big-tech-will-push-into-finance-in-2020-while-avoiding-bank-regulation.html

[7] http://www3.weforum.org/docs/WEF_Forging_New_Pathways_2020.pdf

[8] http://www3.weforum.org/docs/WEF_Forging_New_Pathways_2020.pdf

[9] https://www.pwc.com/gx/en/industries/financial-services/publications/financial-services-technology-2020-and-beyond-embracing-disruption.html

[10] https://news.crunchbase.com/news/money-insider-googlelawsuit/

[11] https://www.pwc.com/gx/en/industries/financial-services/publications/financial-services-technology-2020-and-beyond-embracing-disruption.html

[12] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/vc-funding-for-fintechs-is-down-but-big-banks-are-quietly-investing-in-startups-60607005

Añadido a dosier de prensa

Añadido a dosier de prensa