Comercio con conciencia: el auge imparable de los factores ESG

A menudo se dice que vivimos en un mundo cambiante, un mundo donde la concienciación sobre los derechos humanos, el medio ambiente y la igualdad crece exponencialmente. Sería ingenuo esperar, o quizás incluso permitir, que las empresas y comercios actuasen al margen de esta nueva mentalidad.

Es en este terreno éticamente fértil donde las inversiones medioambientales, sociales y de gobierno corporativo (ESG) —en otras palabras, las inversiones responsables, sostenibles y con principios— están destinadas a prosperar. Los inversores de hoy en día están empezando a considerar sus decisiones de inversión de forma diferente. Ya no basta con que su dinero gane algo, sino que también quieren que haga algo.

Pero, ¿es ESG es un concepto exclusivamente moderno? Podría decirse que sus orígenes se remontan a los años 60 y 70, cuando los inversores concienciados canalizaban el “espíritu de protesta” para cambiar su lealtad financiera de la moralmente dudosa a la socialmente beneficiosa. Así, muchos desviaron el dinero desde sectores que apoyaban regímenes divisorios hacia proyectos como viviendas asequibles e instalaciones sanitarias.

La idea ganó impulso en la década de 1980 cuando el sociólogo James S. Coleman abogaba por que el “capital social” se convirtiera en una medida válida del valor, un concepto aprovechado por los activistas medioambientales contemporáneos.

En la década de los 90, llegó la noción de “triple resultado”, que vinculaba las preocupaciones sociales y medioambientales con el baremo más tradicional del éxito financiero. En la década del 2000, se estableció el primer grupo de análisis financiero medioambiental. Este “círculo virtuoso” estaba formado por banqueros de la ciudad de Londres, abogados y ONG, que demostraron un vínculo entre el rendimiento financiero y los estándares medioambientales/sociales.

La opinión ortodoxa de que el retorno de la inversión (ROI) y la filantropía eran incompatibles empezó a difuminarse finalmente y, en 2011, una lista de las cien mejores empresas para las que trabajar publicada en el Journal of Financial Economics señalaba una rentabilidad de la acción superior al 2 % en comparación con sus competidores.[1]

A medida que la concienciación y la preocupación sobre el cambio climático aumentaban rápidamente a lo largo de la década de 2000, el “poder de la gente” revitalizó la opinión de que las empresas tenían una función más allá de la generación de beneficios, y convirtió los factores ESG, especialmente los medioambientales, en una prioridad financiera.

Lo que hemos presenciado en los últimos años es una aceleración de ese ideal puro y original: ¿se puede ganar dinero y al mismo tiempo hacer del mundo un lugar mejor?

Creo firmemente que la respuesta es inequívocamente “sí”. Pero más significativa que mi opinión personal es la fortaleza de los datos que cuentan una historia similar.

Un entorno valorado en billones

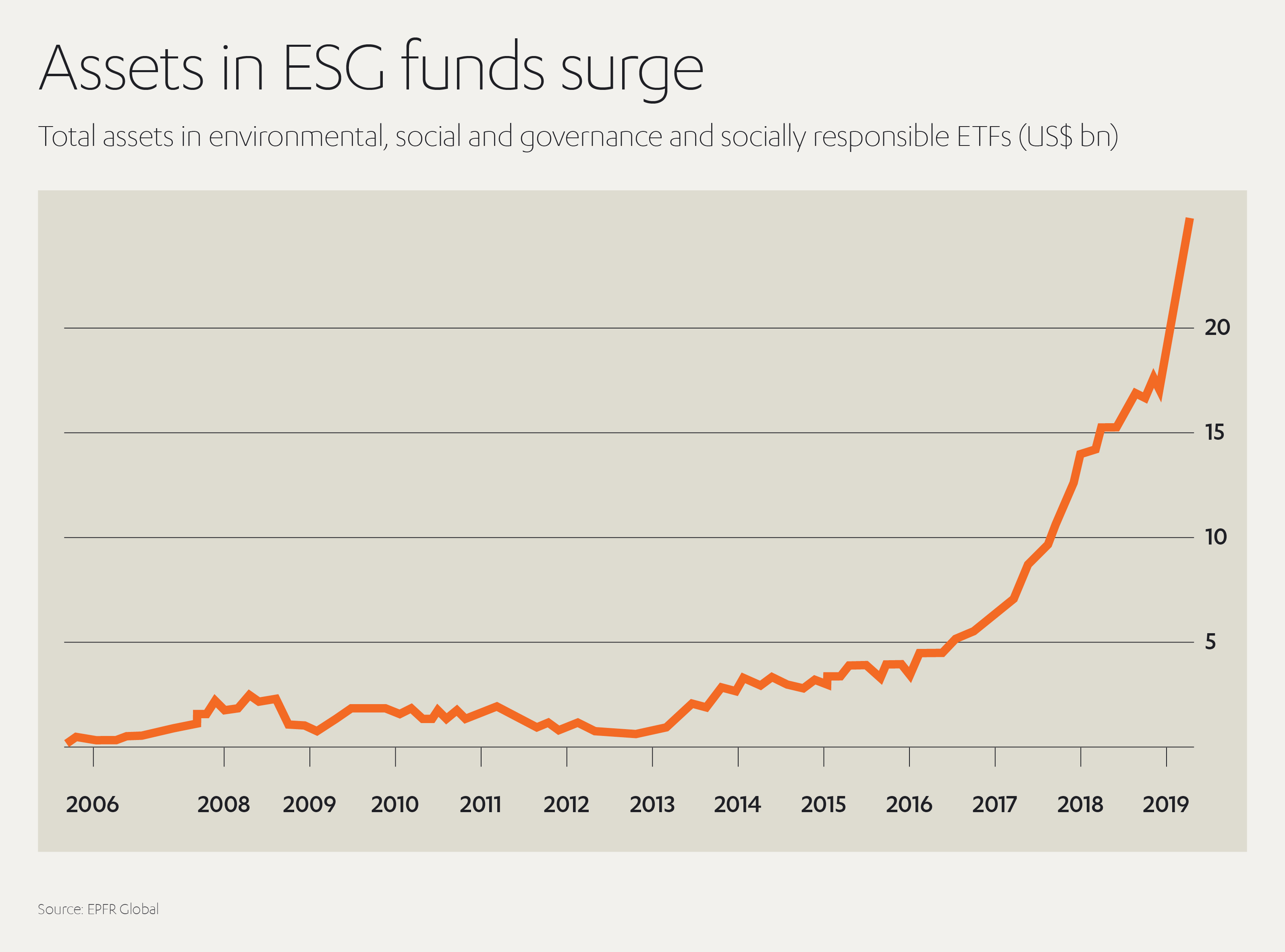

El predominio de la financiación ESG demuestra que los inversores están alineando cada vez más sus objetivos con temas candentes como el cambio climático.

Incluso en un 2020 golpeado por la COVID, las inversiones ESG han repuntado a escala global, a pesar de las perturbaciones generalizadas en los mercados[2]. El gigante bancario Goldman Sachs ha tomado nota y les ha dicho a sus clientes que “antes de esta crisis había un enfoque significativo y creciente en la inversión ESG, que es muy probable que aumente después del coronavirus”.[3]

El Financial Times presagia que los fondos ESG europeos se triplicarán en escala entre ahora y 2025, alcanzarán los 7,6 billones de euros en los próximos cinco años y pasarán a representar más de la mitad del sector de fondos europeos.[4] Es un gran negocio, y la voz se está corriendo con mucha rapidez.

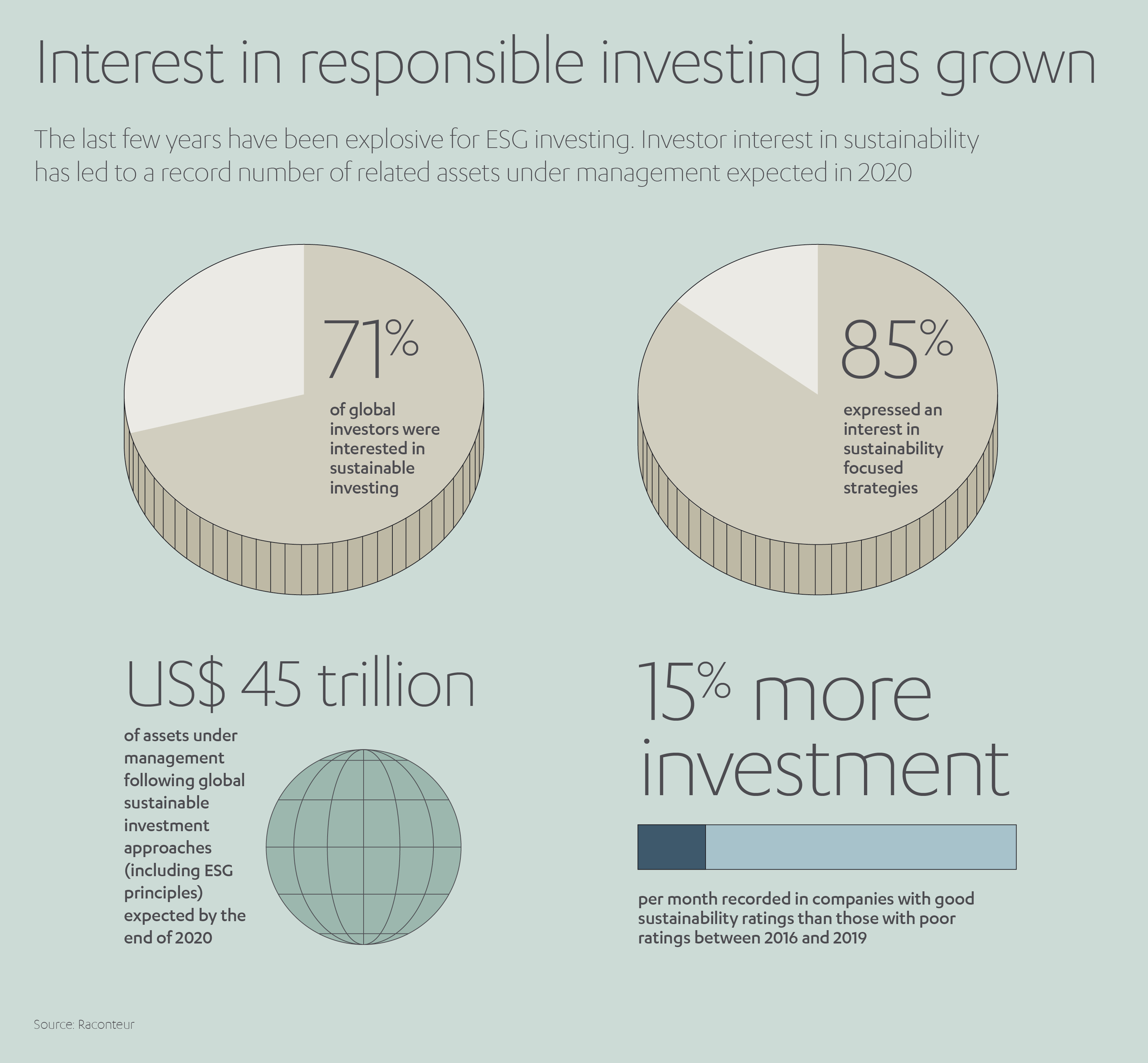

Una encuesta de Morgan Stanley reveló que cuatro de cada cinco propietarios de activos ahora tiene en cuenta las consideraciones ESG en sus opciones de inversión[5], mientras que una encuesta de KPMG indicaba que más de un tercio de los principales ejecutivos de las empresas estaban aumentando su enfoque en ESG debido a las preocupaciones de los inversores.[6]

Para la inversión ecológica en particular, los factores ESG son un verdadero punto de inflexión.

En su nivel más básico, el foco creciente en el ámbito ESG obligará a las empresas a ser más abiertas sobre su impacto medioambiental. Y lo que es más importante, la inversión se traduce en infraestructura, talento e investigación. Por lo tanto, los factores ESG dictarán de forma lógica qué empresas están destinadas a prosperar entre la multitud transformadora de fondos.

Dado que a los ojos de los inversores la tecnología está derrocando a la industria pesada en materia de ESG, por ejemplo, podemos empezar a pronosticar qué sectores están preparados para crecer en las próximas décadas.

Con el mundo preparado para el cambio climático radical (se prevé un aumento de la temperatura de al menos 2,5 ̊C en este siglo[7]), es la E en ESG (los aspectos medioambientales) la que probablemente impulsará el aumento de la inversión en ESG en los próximos años. Aún no sabemos si nos salvará de nuestra propia arrogancia. Su impacto en el mercado es más cuantificable.

Los factores ESG potencian el ROI

Un entorno más habitable es esencial para un mundo próspero y tiene ramificaciones a largo plazo, como ya comenté en un artículo de Spotlight anterior. Por consiguiente, las inversiones con un sesgo ecológico inspiran confianza a largo plazo, un “santo grial” potencial en cualquier cartera con ponderaciones desiguales hacia los resultados a corto plazo.

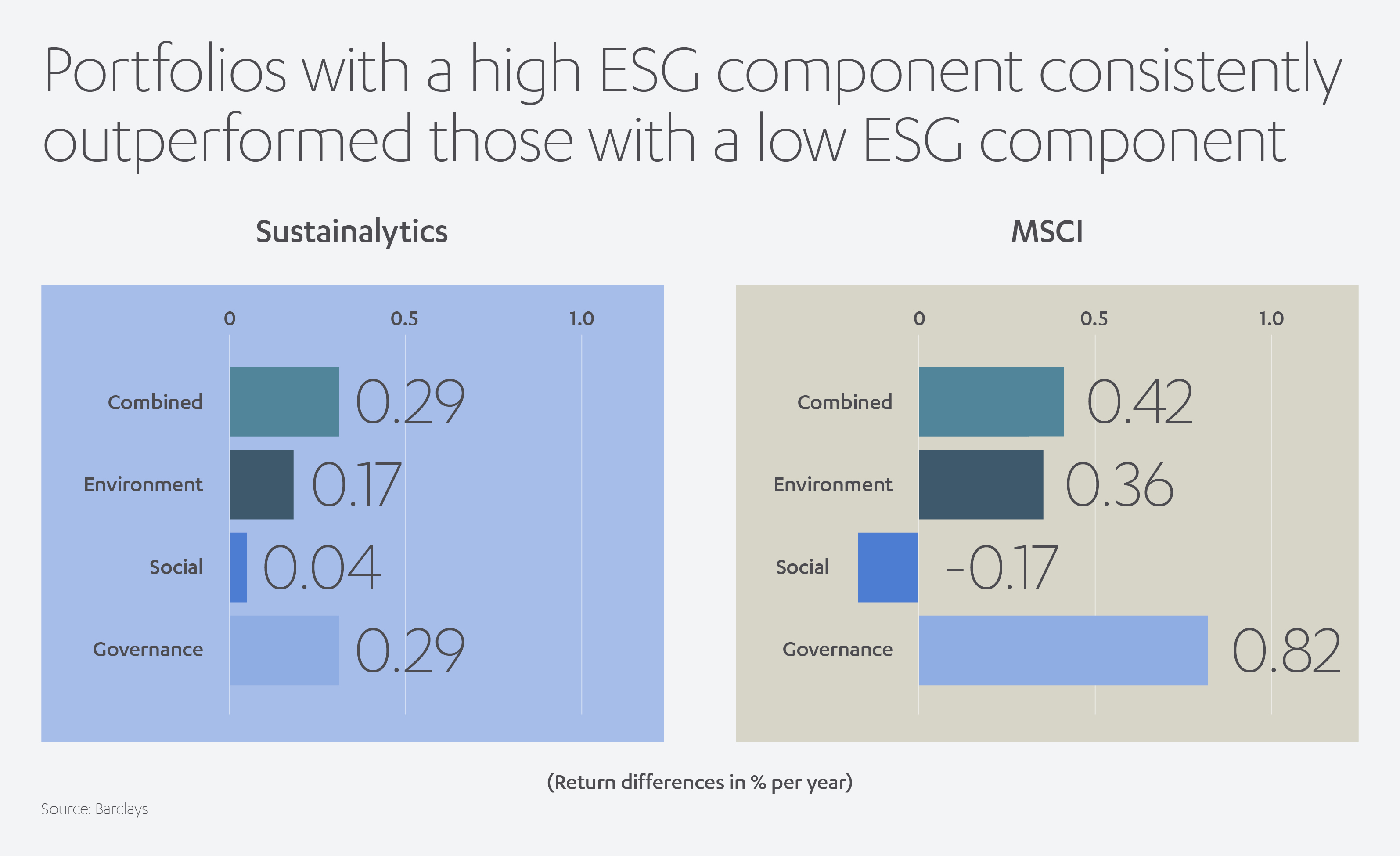

Un estudio de siete años realizado por Barclays demostró que las carteras con un alto componente de ESG superaban sistemáticamente a las que tenían un bajo componente de ESG. El aumento combinado del rendimiento medioambiental, social y de gobierno corporativo alcanzó una media del 0,36 %, o del 0,27 %, solo para los criterios medioambientales.[8]

De acuerdo con el informe, hay una amplia demostración de que “la incorporación de un sesgo ESG en una cartera de crédito con grado de inversión no es perjudicial para la rentabilidad, pero puede ser beneficiosa”. Las calificaciones ESG más altas también coinciden con las calificaciones crediticias más robustas.

En los círculos de inversión, el “conocimiento es poder”. El gigante financiero estadounidense MSCI argumenta que los factores ESG son cada vez más importantes a la hora de identificar empresas mejor gestionadas, al tiempo que asigna señales de alerta a aquellas que probablemente se enfrenten a obstáculos debido al declive medioambiental.

El rendimiento, la previsibilidad y la confianza son potentes motivadores para los inversores, y los perfiles ESG sólidos pueden ser un sello distintivo de los tres. En un juego basado en el riesgo, no es de extrañar que ESG sea la expresión de moda de la ciudad.

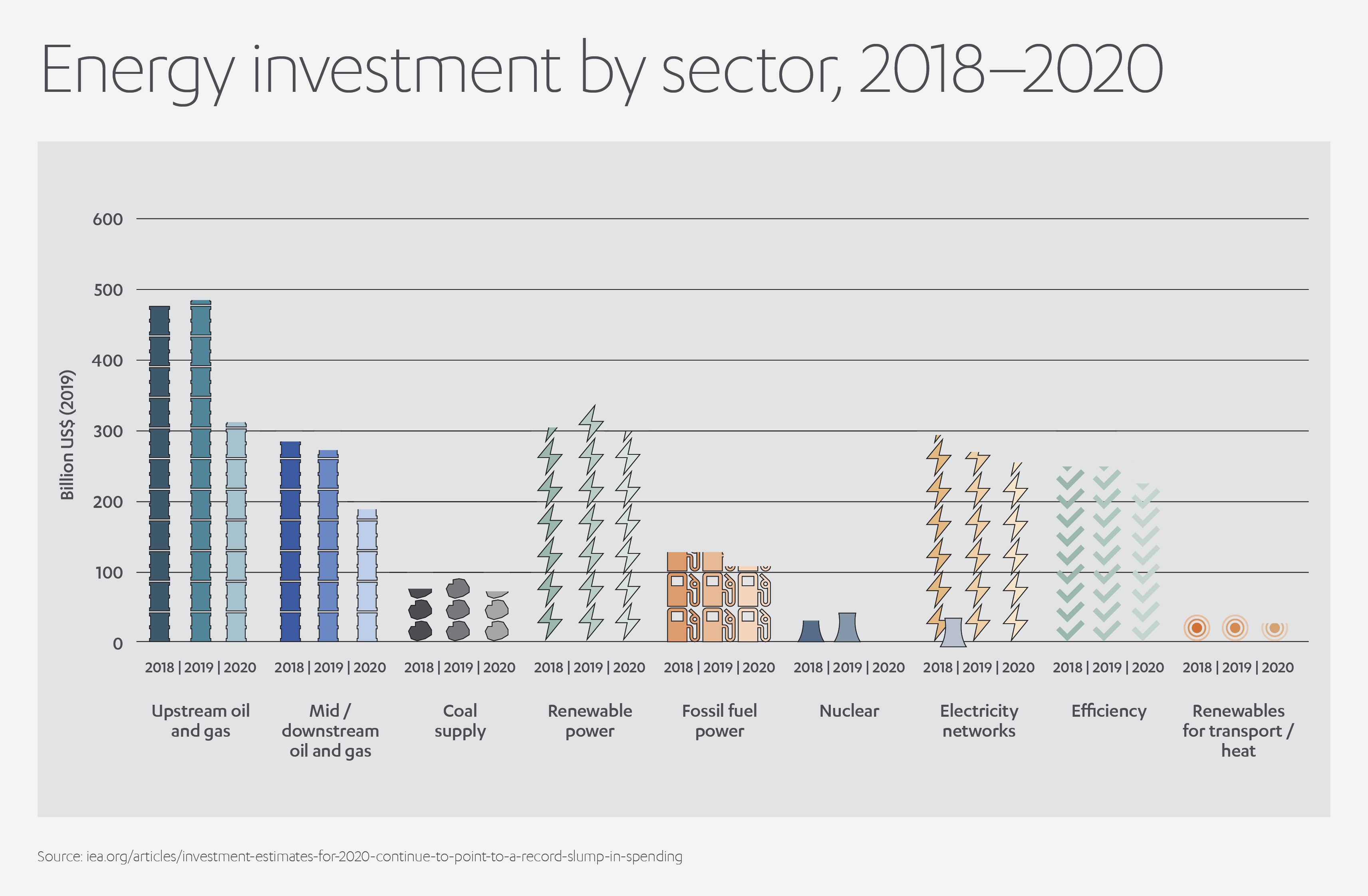

El mercado energético es especialmente sensible a las tendencias en inversión medioambiental. De hecho, la Agencia Internacional de la Energía (AIE) señala una caída récord de la inversión en energía a nivel global durante la pandemia de 2020. Sin embargo, la cifra global —una caída del 18 % de los gastos de capital en el conjunto del sector energético[9]— oculta más promesas de inversión en ESG, con contracciones más pequeñas (y mayor resiliencia) en la energía renovable, como la eólica y la solar.

Aunque se estima que la inversión en generación de electricidad caerá un 7 % en total en 2020, el gasto anual en energía renovable cayó solo un 3 % interanual, sostenido por proyectos con largos plazos de entrega como la energía eólica marina y la hidroelectricidad.

Las inversiones en suministro de petróleo y gas cayeron una tercera parte durante el mismo periodo a causa de los recortes de alrededor del 45 % en las empresas de esquisto de Estados Unidos, ahogadas por quiebras y reducciones de plantilla. Como era de esperar, las empresas de petróleo y gas se están diversificando rápidamente, lo que normalmente significa invertir en tecnologías con bajas emisiones de carbono.

La AIE señala que los compromisos financieros se han agrupado en torno a la energía renovable, con 3500 millones de USD en decisiones de inversión finales tomadas por las empresas de petróleo y gas en 2020, dos tercios más que su gasto de capital fuera de las áreas principales en 2019.

Los inversores astutos tienen un instinto para detectar dónde se encuentra el impulso. Con la transición paulatina e imparable hacia un mundo más verde, los elementos medioambientales de una cartera ESG empiezan a parecer más atractivos cada año.

No se trata solo de cambiar los patrones de inversión institucional. Las empresas privadas, como Abdul Latif Jameel, pueden ayudar a impulsar la inversión empresarial y gubernamental en soluciones para combatir el cambio climático y acelerar una recuperación verde. Organizaciones como el Sindicato de Oportunidades Limpias, Renovables y Ambientales (CREO Syndicate), del que es miembro Abdul Latif Jameel, ya están ayudando a cambiar las actitudes y a explorar oportunidades de inversión privada en el mercado global de ESG.

Como explica CREO en un libro blanco, “el interés general por la inversión sostenible está creciendo a medida que muchos inversores institucionales y propietarios de patrimonio reevalúan su exposición a los combustibles fósiles y aumenta el discurso político sobre los riesgos climáticos”.[10]

La inversión ESG es una fórmula ganadora

Aunque los empleados y los inversores estén muy concienciados con los factores ESG, para las empresas lo que marca la diferencia entre hundirse y nadar es el resultado.

La consultora de gestión McKinsey ha identificado cinco formas clave en las que la inversión en ESG puede convertirse en “mucho más que una moda pasajera o un ejercicio de complacencia”.[11]

- Crecimiento de los resultados: Es más probable que las autoridades confíen en las empresas con una sólida propuesta ESG, lo que abre nuevos mercados potenciales; los clientes, por su parte, demuestran más lealtad a las empresas y productos sostenibles.

- Reducción de costes: El uso eficiente de la energía, el agua y los residuos puede afectar a los beneficios de explotación hasta en un 60 %.

- Beneficios legales y normativos: Las prioridades ESG claras pueden atraer subvenciones, apoyo gubernamental y desregulación, y al mismo tiempo evitar multas y medidas ejecutivas.

- Aumento de la productividad: Está demostrado que establecer credibilidad social atrae a trabajadores con talento y aumenta la motivación de los empleados.

- Optimización de activos e inversiones: Dirigir capital hacia actividades sostenibles a largo plazo puede aumentar la rentabilidad de la inversión y prevenir la pérdida de atractivo ante rivales más ecológicos.

“La previsión fluye hasta el resultado final”, afirma McKinsey, utilizando el ejemplo de la lucha continua de China contra la contaminación del aire. Se espera que este esfuerzo nacional genere oportunidades de inversión en el entorno de los 3 billones de USD entre ahora y 2030 en sectores tan diversos como la purificación del aire en interiores y la mezcla de cemento.

Obviamente, diseñar con éxito una estrategia ESG puede ser complicado para muchas empresas.

McKinsey aconseja centrarse en un número limitado de metas medioambientales para evitar conflictos entre los objetivos de varios proyectos competitivos y planificar posibles impactos a corto plazo en los beneficios de explotación. También recomienda adaptar los mensajes a los inversores para enfatizar el “valor” en lugar de “salvar el planeta”.

Aparte de los matices financieros y de comunicación, otros obstáculos podrían amenazar la adopción fluida de principios ESG. Las empresas pueden, dependiendo de la jurisdicción, enfrentarse a una obligación legal de maximizar el patrimonio de los accionistas por encima de todas las demás consideraciones.[12] Estos casos han demostrado lo delicada que puede ser la tensión entre la ética comunitaria y la ética comercial, o más concretamente, entre el bien público y el enriquecimiento privado.

Si los factores ESG siguen siendo un trabajo en curso desde una perspectiva empresarial individual, los desafíos también persisten desde el punto de vista de los inversores.

La inconsistencia impide materializar todo el potencial

Los motivos para invertir en ESG parecen indiscutibles a partir de la evidencia disponible, pero las proyecciones son tan fiables como los datos en los que se basan.

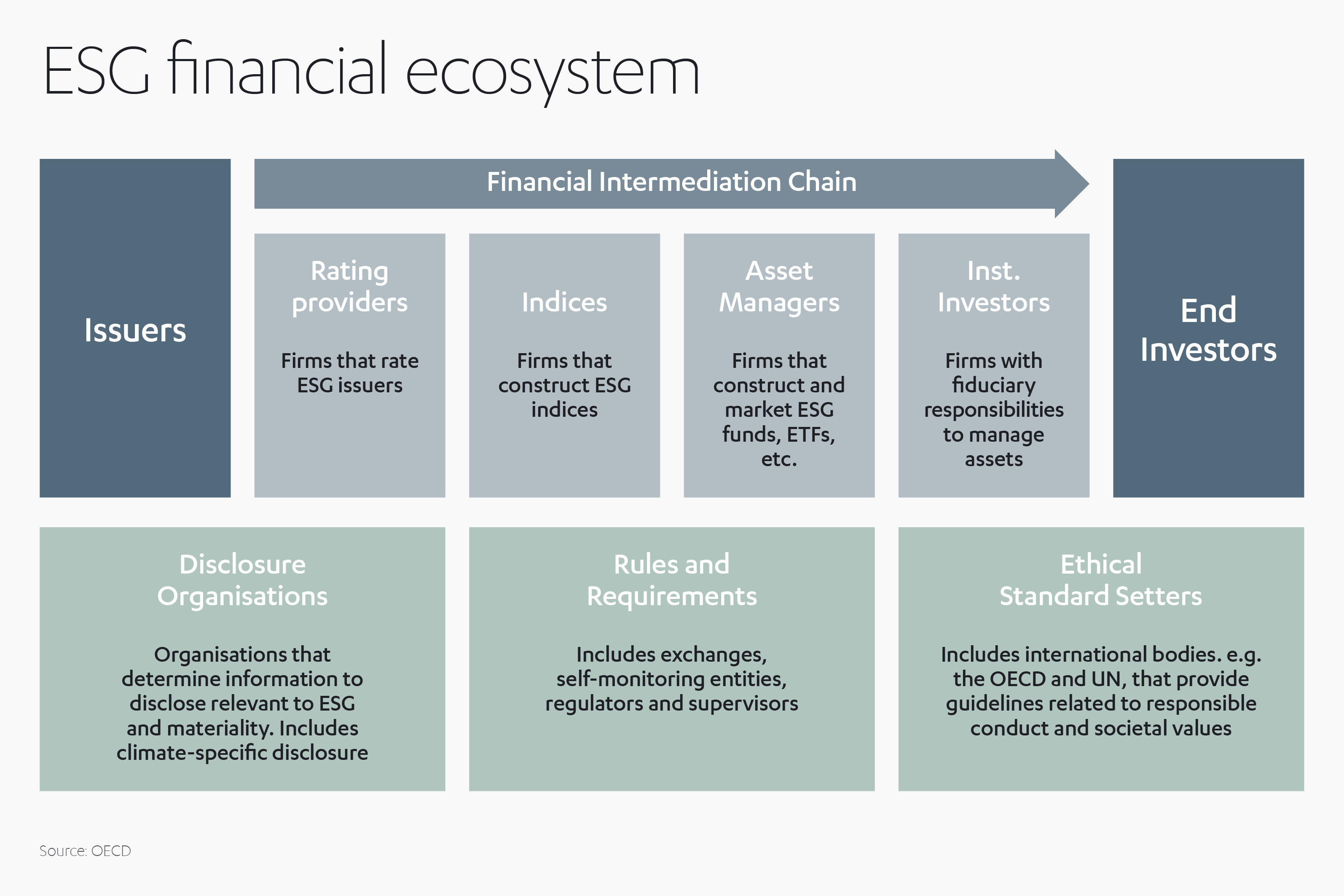

La constante evolución del ecosistema financiero ESG ejerce presión sobre emisores e inversores con respecto a la divulgación de información. Aunque varios actores clave han hecho progresos en la estandarización de las prácticas ESG, sigue existiendo una diversa gama de terminología y marcos de divulgación.[13] Estas incoherencias pueden privar a los inversores de medidas de comparación fiables.

Sí, las metodologías ESG están mejorando y son cada vez más transparentes, pero los sistemas de puntuación siguen en transición, los proveedores de calificaciones siguen refinando sus prácticas para unificar indicadores clave, métricas y juicios cualitativos.

La OCDE destaca varios pasos necesarios antes de que los inversores puedan obtener el máximo valor de las oportunidades ESG:[14]

- marcos de información relevantes y coherentes

- mayor claridad sobre los sistemas de puntuación

- medidas para superar el sesgo del mercado

- mayor alineación de los productos ESG con los objetivos sociales y financieros de los inversores

- mayor compromiso público y normativo

El objetivo de la Comisión Europea es establecer la obligatoriedad de normas comparables a través de la nueva legislación incluida en el Reglamento sobre la divulgación de información relativa a las inversiones sostenibles (SFDR, por sus siglas en inglés), que entró en vigor en marzo de 2021. Las leyes están diseñadas para aumentar la transparencia y a la vez que desalentar el “blanqueo ecológico”, es decir, las afirmaciones falsas de credenciales ecológicas.

Las nuevas normas especifican la divulgación en varias áreas clave: riesgos de sostenibilidad (incluidos los riesgos de depreciación a causa de fenómenos medioambientales o sociales); inversión en actividades que contribuyen a los objetivos medioambientales o sociales; y el potencial de efectos adversos en otros ámbitos ESG (como los derechos humanos o la lucha contra la corrupción y el soborno). Se espera que el Reino Unido siga el mismo procedimiento a su debido tiempo con su propia versión de la legislación SFDR.[15]

A medida que los datos se vuelven más fiables, el valor real será más visible mediante un análisis mejorado.

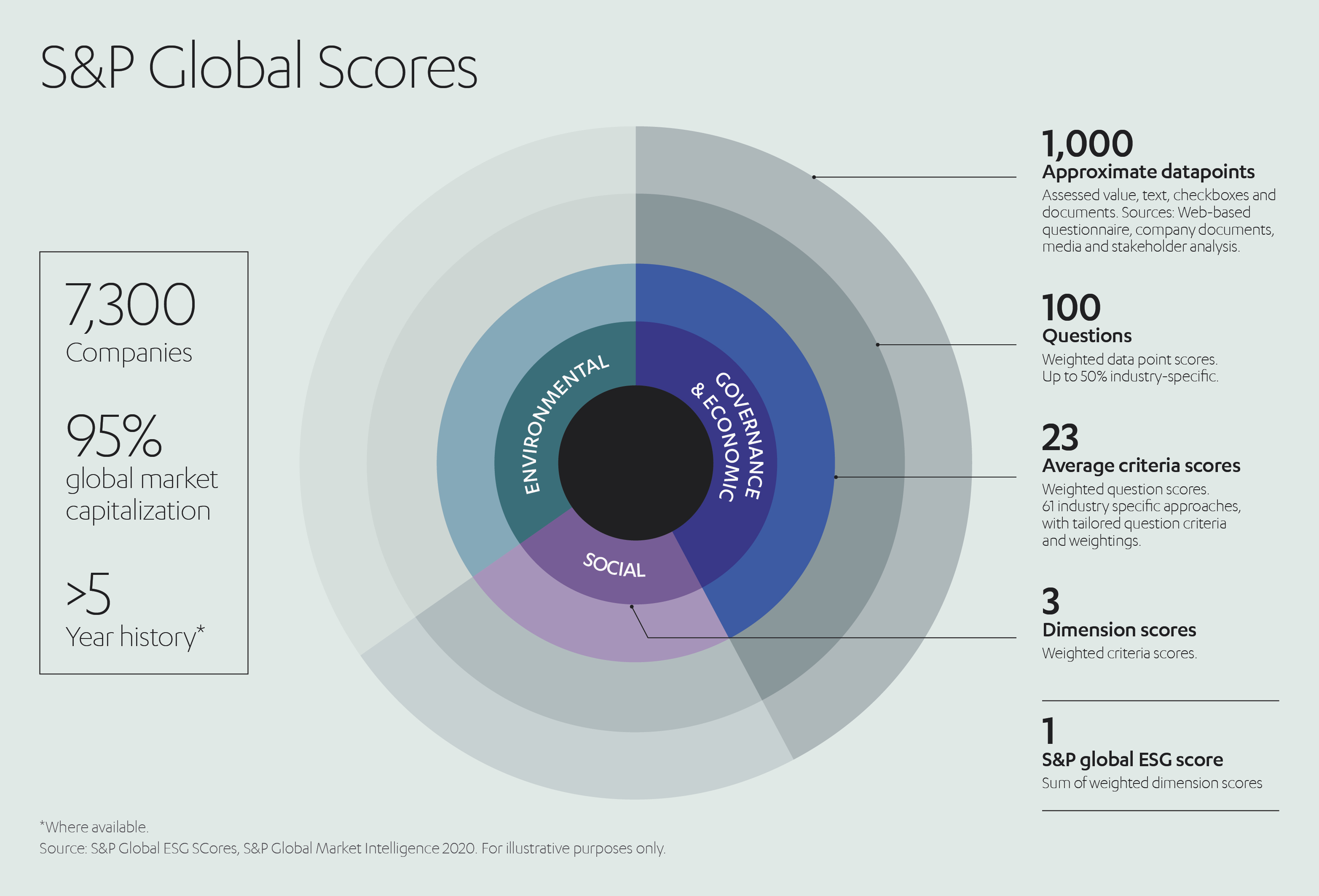

Si los inversores desean conocer con precisión dónde se dirige su dinero y qué impacto está teniendo en el mundo, cada vez tienen más estudios de mercado basados en datos a su disposición. Organizaciones como la empresa de inteligencia financiera S&P Global utilizan plataformas de datos versátiles para producir “índices de referencias ESG normalizados”. Estos datos especializados pretenden informar a los inversores de forma rápida si la política ESG de una empresa vale más que el papel (con suerte reciclado) en el que se imprime.

El sistema de puntuación Global ESG Scores de S&P afirma haber analizado más de 7300 empresas, que representan el 95 % de la capitalización bursátil global. Se basa en más de 1000 puntos de datos y 100 preguntas para obtener puntuaciones para 23 criterios independientes y una calificación ponderada global. Se trata de una herramienta inestimable para los inversores que pretenden convertir la sostenibilidad en un principio fundamental de sus carteras.

Equipados con esa validez, ¿dónde podrían querer invertir su dinero los inversores con conciencia social? Cada vez más, la respuesta reside en los bonos con conciencia climática.

Los bonos con conciencia climática ofrecen un sello de autenticidad

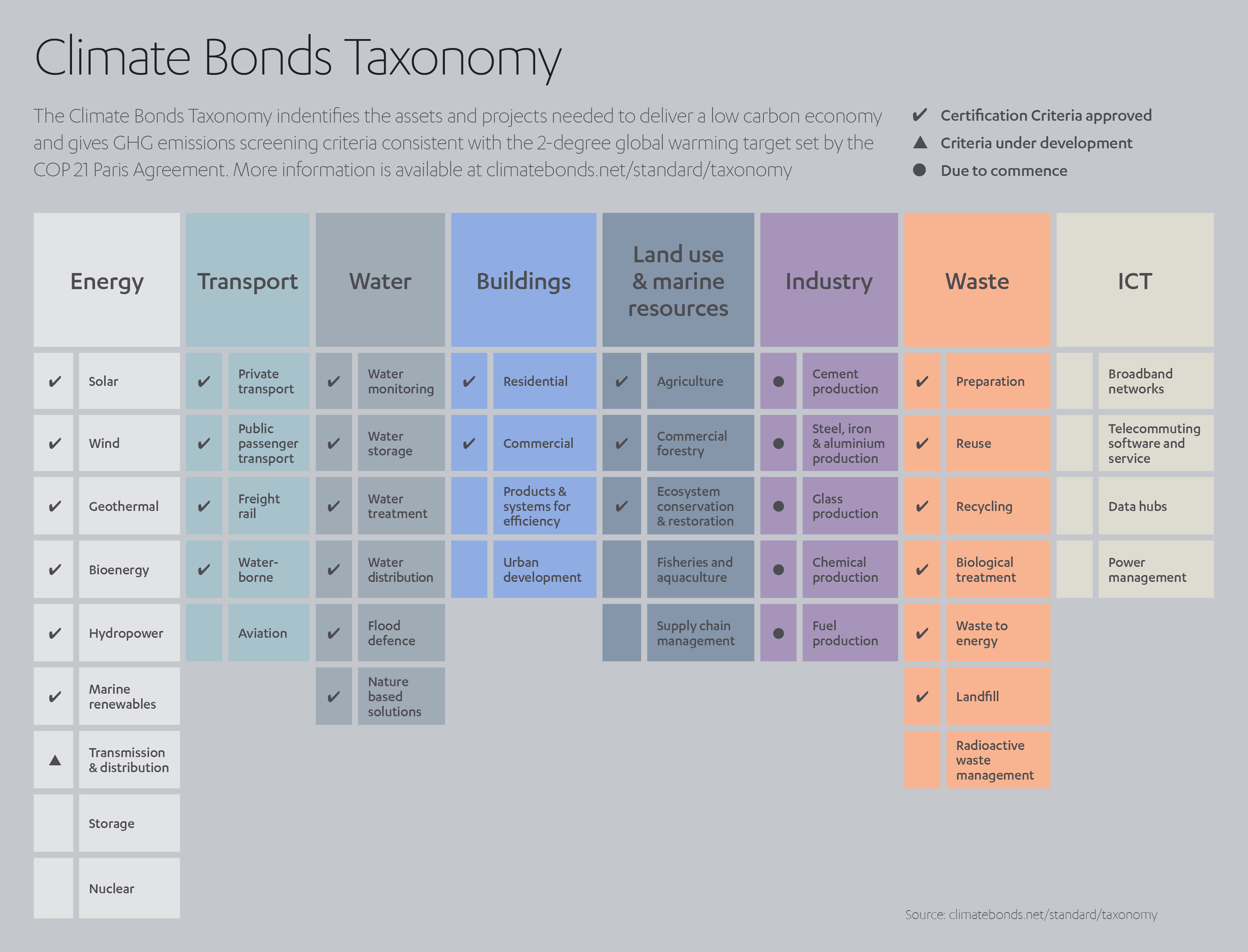

Fiables, medibles y transparentes: los bonos con conciencia climática representan un paso más en la dirección correcta hacia la financiación ecológica. Pero, ¿qué son exactamente los bonos con conciencia climática y cómo pueden ayudar a dar forma a las percepciones y potenciar nuevas inversiones?

Piense en los bonos con conciencia climática como garantías financieras de renta fija que promueven la financiación de proyectos medioambientales en todo el mundo. O como una forma para que los inversores lo apuesten todo por nuestro futuro, con confianza.

Estos bonos pueden subvencionar una variedad de planes de mitigación del cambio climático: desde permitir a los propietarios de viviendas equipar sus propiedades con paneles solares, hasta capturar emisiones de gases de efecto invernadero, ayudar a los arrecifes de coral a adaptarse a aguas más cálidas o construir defensas contra inundaciones en los deltas de los ríos.

Hay miles de organismos de todo el mundo que pueden emitir bonos certificados, desde estados y bancos hasta empresas y gobiernos locales. Y están creciendo rápidamente, han pasado de 70 000 millones de USD en 2016 a 255 000 millones en 2019.[16]

La gama de proyectos que obtienen financiación a partir de los bonos con conciencia climática aumenta cada día, con el único límite de la imaginación y el entusiasmo de las personas.

La Climate Bonds Initiative, con sede en Londres, fue el primer programa de certificación de bonos con conciencia climática del mundo, y desde entonces se ha utilizado como modelo para que otros países diseñen sus propios organismos de cotización de bonos verdes.

En Abdul Latif Jameel, hemos aprovechado el enorme potencial de los bonos con conciencia climática para ampliar nuestro programa de proyectos de energía limpia, principalmente a través de FRV, un promotor líder de proyectos de energía renovable para la distribución pública que forma parte de Abdul Latif Jameel Energy.

FRV tiene presencia en cinco continentes y ha desarrollado más de 50 plantas de energía renovable. Cuenta con una cartera de proyectos global en mercados como Australia, Europa y América Latina; y más de 3500 millones de USD en financiación total gestionada con algunos de los principales bancos e instituciones financieras. Durante 15 años, FRV ha puesto en práctica los principios ESG, interactuando con las comunidades y proporcionando becas de educación superior a estudiantes locales prometedores. FRV cuenta con una sólida trayectoria a la vanguardia de las soluciones de energía renovable con experiencia en el desarrollo de más de 5 GW, incluidos los activos actualmente en desarrollo, y planea invertir más de 1500 millones de dólares en activos fijos para duplicar su capacidad instalada total, de 2 GW en 2020 a 4 GW para 2024.

En septiembre de 2020, sus actividades de ESG dieron un paso más allá al participar en la primera transacción ecológica de bonos con conciencia climática certificados de la historia de España, con la que aseguró la financiación de 64 millones de euros para su planta solar de San Serván en Extremadura.

La planta fotovoltaica entrará en funcionamiento en 2022 y generará 291 GWh de energía limpia cada año, suficiente para compensar 216 000 toneladas de CO2 al año y dar servicio a más de 100 000 hogares. El banco de inversión Natixis fue el garante del acuerdo. La agencia de calificación y análisis ESG Vigeo Eiris proporcionó verificación con respecto a los criterios solares de la Norma de bonos con conciencia climática para asegurar su alineación con el límite de calentamiento de 2 ̊C, definido en el Acuerdo de París.

Unas semanas después del acuerdo de San Serván, FRV consiguió su segundo acuerdo de bonos climáticos para la planta solar de Sebastopol de 90 MWac en Nueva Gales del Sur, Australia, uno de los primeros acuerdos de financiación de energía renovable de su tipo en el país. El proyecto Sebastopol, la séptima planta solar de FRV en Australia, está financiado por ING en cumplimiento de los principios de financiación ecológica de la Loan Market Association (LMA) y los requisitos para proyectos verdes.

Con San Serván y Sebastopol como modelos, está claro que los bonos con conciencia climática desempeñarán un papel central para liberar el potencial casi ilimitado de los factores ESG.

Más recientemente, el gigante tecnológico con sede en EE. UU. Amazon anunció su compromiso global con The Climate Change Pledge, convirtiéndose en el mayor comprador de energías renovables del mundo. El anuncio también informaba del mayor acuerdo de compra de energía de Europa, y en el mercado nacional español de FRV, estamos orgullosos de continuar con el legado pionero de FRV al formar parte de esto con plantas ubicadas entre las regiones de Extremadura y Andalucía. La visión arraigada de FRV de impulsar la transición hacia un futuro más sostenible de la energía es una sinergia perfecta con el compromiso de Amazon de alcanzar el objetivo de cero emisiones netas para 2040, por lo que la decisión de Amazon de colaborar con un productor de energía independiente con experiencia en el mercado nacional español es una elección natural.

Un entorno con muchas recompensas

Solo el más atrevido visionario afirmaría que los factores ESG transformarán el mercado de inversión global de la noche a la mañana. Más bien, el constante aumento de su incidencia en los últimos años es indicativo de un cambio de mentalidad. Significa un reconocimiento del potencial de la inversión ética para abordar el problema más apremiante de nuestro tiempo: la protección del medio ambiente.

Aunque el espacio ESG avance con lentitud, o incluso si sufre un retroceso por la COVID-19, no debemos desanimarnos. Su influencia no hará más que aumentar a medida que la regulación y los métodos de notificación alcancen la estandarización global. ¿Por qué? Porque ESG proporciona una medida del modo en que el dinero puede servir a un bien superior, más allá de generar más dinero.

También constituye una herramienta para que las empresas se diferencien de sus competidores y aseguren fondos para bien o para mal. Atraer inversiones en el actual contexto de preocupación por el clima significa reflejar cada vez más las inquietudes de los inversores. Esto significa que, además de reducir su huella de carbono, las empresas también están aumentando su transparencia con respecto a la factura medioambiental. No se trata solo de ser ecológico, sino de que se vea.

Por otro lado, desde la perspectiva de los inversores, los factores ESG son una vía por la canalizar el dinero para reflejar las preocupaciones de una población más consciente. Dado que las inversiones ponderadas por factores ESG superan en rentabilidad a las alternativas, lo natural es que atraigan más dinero. En el mundo del comercio, el éxito genera éxito. Y, en este sentido, la presión por la transparencia y la regulación está ahí sin duda alguna. La presidenta en funciones de la Comisión de Bolsa y Valores (SEC) de los EE. UU., Allison Herren Lee, afirmaba recientemente que: “El personal de la SEC desempeña un papel de vital importancia para garantizar el cumplimiento de las obligaciones de información, incluidas aquellas que implican riesgo climático, a través de la revisión de los informes de empresas cotizadas y la interacción con los emisores. La perspectiva que el personal aporta es inestimable para ayudar a garantizar que los emisores cumplan con sus obligaciones y que los inversores reciban la información que necesitan para fundamentar adecuadamente sus decisiones de inversión”.

Si los gobiernos están limitados en cierto modo a ser meramente reactivos, el papel crítico que puede desempeñar el capital del sector privado tiene la capacidad inherente de ser preventivos de forma positiva.

Juntos podemos animar a las grandes empresas y a los gobiernos a “hacer lo correcto” y, al hacerlo, impulsar nuestra sociedad hacia un futuro más ecológico y sostenible.

[1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=985735

[2] https://www.cnbc.com/2020/06/07/sustainable-investing-is-set-to-surge-in-the-wake-of-the-coronavirus-pandemic.html

[3] https://www.thetimes.co.uk/money-mentor/guide/guide-to-ethical-investing/

[4] https://www.ft.com/content/5cd6e923-81e0-4557-8cff-a02fb5e01d42

[5] https://www.morganstanley.com/press-releases/morgan-stanley-sustainable-signals–asset-owners-see-sustainabil

[6] https://assets.kpmg/content/dam/kpmg/be/pdf/2018/05/esg-risk-and-return.pdf

[7] https://climate.nasa.gov/effects/

[8] https://www.investmentbank.barclays.com/our-insights/esg-sustainable-investing-and-bond-returns.html?trid=%5b%25tp_AdID%25%5d&cid=disp_sc01e00v00m04GLpa11pv29#tab3

[9] https://www.iea.org/articles/investment-estimates-for-2020-continue-to-point-to-a-record-slump-in-spending

[10] https://creosyndicate.org/news-collection/pathwaystoinvesting

[11] https://www.mckinsey.com/~/media/McKinsey/Business%20Functions/Strategy%20and%20Corporate%20Finance/Our%20Insights/Five%20ways%20that%20ESG%20creates%20value/Five-ways-that-ESG-creates-value.pdf?shouldIndex=false

[12] https://www.forbes.com/sites/csr/2010/09/21/what-ebays-court-fight-with-craigslist-reveals/

[13] https://www.oecd.org/finance/ESG-Investing-Practices-Progress-Challenges.pdf

[14] https://www.oecd.org/finance/ESG-Investing-Practices-Progress-Challenges.pdf

[15] https://investors-corner.bnpparibas-am.com/investing/an-introduction-to-the-sustainable-finance-disclosure-regulation/

[16] https://www.climatebonds.net/2020/01/record-2019-gb-issuance-255bn-eu-largest-market-us-china-france-lead-top-20-national

Añadido a dosier de prensa

Añadido a dosier de prensa