Ticareti bilinçli yapın – ESG’nin durdurulamaz yükselişi

İnsan hakları, çevre ve eşitlikle ilgili farkındalığın katlanarak arttığı değişen bir dünyada yaşamakta olduğumuz sık sık dile getirilen bir olgudur. İş ve ticaret dünyasının bu yeni zihniyetten izole bir şekilde hareket etmesini beklemek, hatta buna izin vermek duyarsız bir yaklaşım olur.

Bu, etik açıdan son derece zengin bu topraklarda çevresel, sosyal ve yönetişim (ESG) yatırımlarının; yani sorumlu, sürdürülebilir ve ilkeli yatırımların gelişmeye hazır olduğu göstermektedir. Günümüzün yatırımcıları yatırım kararları hakkında gittikçe daha farklı düşünceler ortaya koymakta. Paralarının sadece bir şey kazanmasını değil, aynı zamanda bir şey yapmasını da istemekteler.

Peki ESG, daha önce rastlanmamış modern bir kavram mıdır? Bu kavramın köklerinin, vicdanlı yatırımcıların finansal kaynaklarını ahlaki açıdan soru işaretlerine neden olan yatırımlardan uzaklaştırarak ‘protest bir ruhla’ toplumsal olarak faydalı olmayı öngören farklı sosyal alanlara yönlendirdikleri 60’lı ve 70’li yıllara kadar gittiği açık bir şekilde görülebilir. Böylece, ayrılıkçı rejimleri destekleyen sektörlerden gelen birçok finansal kaynak, uygun fiyatlı konut ve sağlık tesisleri gibi projelere yönlendirilmiştir.

Bu fikir, 80’lerde sosyolog James S. Coleman’ın ortaya attığı ve çağdaş çevre aktivistleri tarafından benimsenen “sosyal sermaye” kavramını geçerli bir değer ölçüm aracı olarak değerlendiren tez ile daha da ilgi çekici hale gelmiştir.

90’lı yıllar; sosyal ve çevresel kaygıları daha geleneksel finansal başarı kriterlerine bağlayan ‘üçlü kâr-zarar hanesi’ kavramının doğuşuna şahitlik etmeye başlamıştır. 2000’li yıllarda ise ilk çevresel finansal araştırma grubu kurulmuştur. Bu ‘sanal çember’ adı verilen ve mali performans ile çevresel/sosyal standartlar arasındaki bağlantıları ortaya koyan yapı Londra Şehrindeki bankacılar, avukatlar ve STK’lardan oluşmaktaydı.

Yatırım getirisi (ROI) ve hayırseverliğin uyumsuz olduğuna dair ortodoks görüş sonunda yok olmaya başlamıştı ve 2011 yılında Journal of Financial Economics’de yayınlanan çalışılabilecek en iyi yüz şirket listesindeki şirketler rakiplerine kıyasla %2’den daha iyi hisse getirisi göstermişti.[1]

İklim değişikliği konusundaki farkındalık ve endişe 2000’li yıllarda hızla arttığı için bir işletmenin kâr elde etmenin ötesinde bir işleve sahip olduğu görüşü ‘insanlığın gücüyle’ yeni bir hız kazandı ve finansal öncelik gündeminde çevre odaklı ESG yatırımlarını arttırdı.

Son birkaç yılda “Bir insan dünyayı daha iyi bir yer haline getirirken aynı zamanda para kazanabilir mi?” sorusundan doğan bu orijinal ve saf fikrin ivme kazanmasına tanıklık ettik.

Bu sorunun yanıtının kesin bir şekilde “evet” olduğuna inanıyorum. Ancak kişisel düşüncemle, paralel bir tablo ortaya koyan güçlü verileri burada sunmak daha anlamlı olacaktır.

Trilyonlarca dolara değer bir çevre

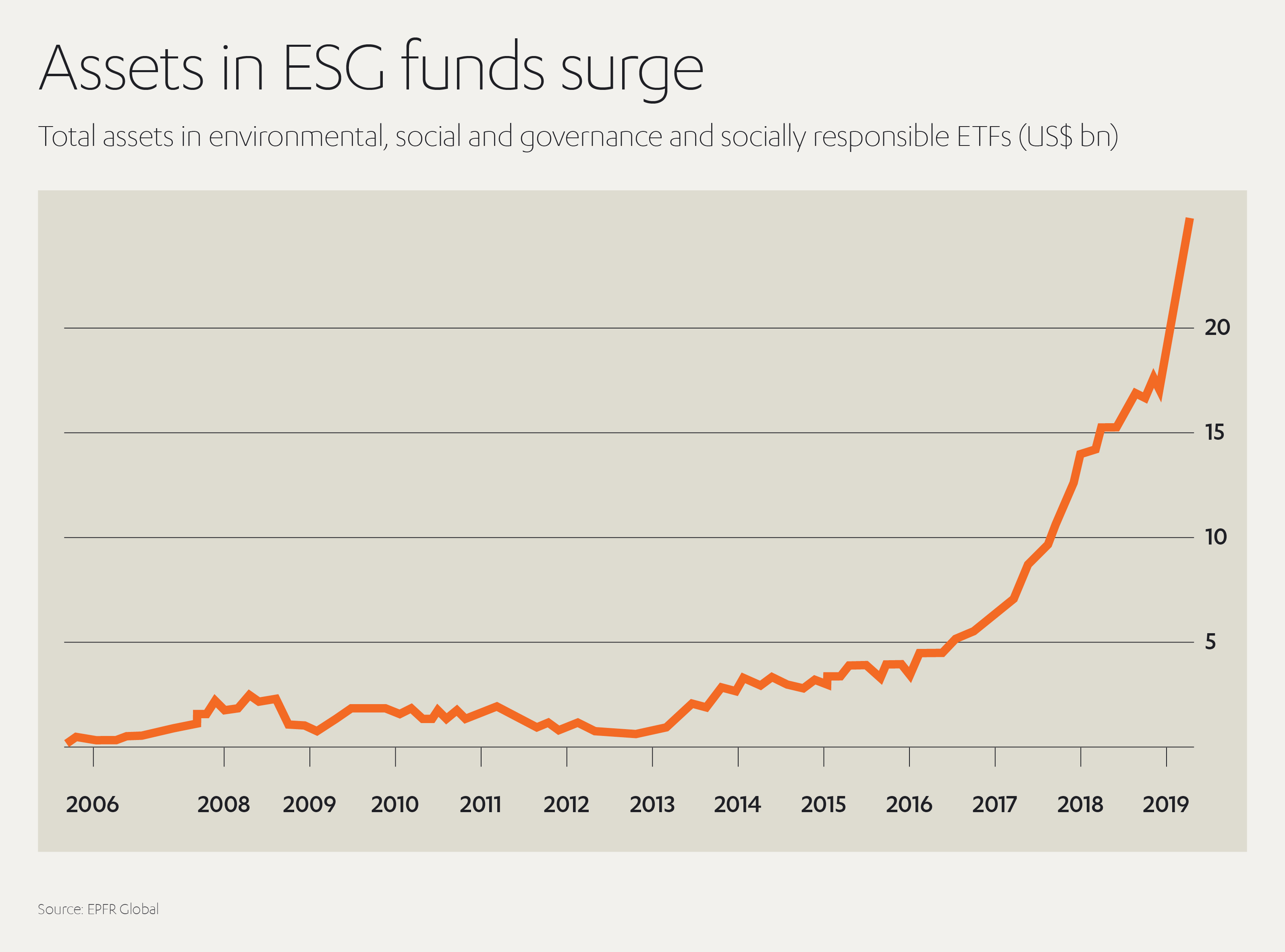

ESG finansmanının yükselişi, yatırımcıların hedeflerini iklim değişikliği gibi sıcak gündem konularıyla nasıl giderek daha uyumlu hale getirdiğini göstermektedir.

COVID’in yaşandığı 2020 yılında bile ESG yatırımları, piyasaların genelinde yaşanan karmaşaya rağmen küresel olarak toparlandı[2]. Bankacılık devi Goldman Sachs müşterilerine ilettiği bir notta “bu krizden önce ESG yatırımlarında anlamlı ve artan yönde bir eğilim olduğunu ve koronavirüsün ardından bu eğilimin artacağını” belirtmiştir.[3]

Financial Times bugünden itibaren 2025’e kadar önümüzdeki beş yıl içinde 7,6 trilyon €’ya ulaşarak üç katına çıkması beklenen ve Avrupa fon sektörünün yarısından fazlasına karşılık gelen ESG fonları hakkında bazı ipuçları vermekte.[4] Bu büyük bir iş ve hızlı bir şekilde yaygınlaşmakta.

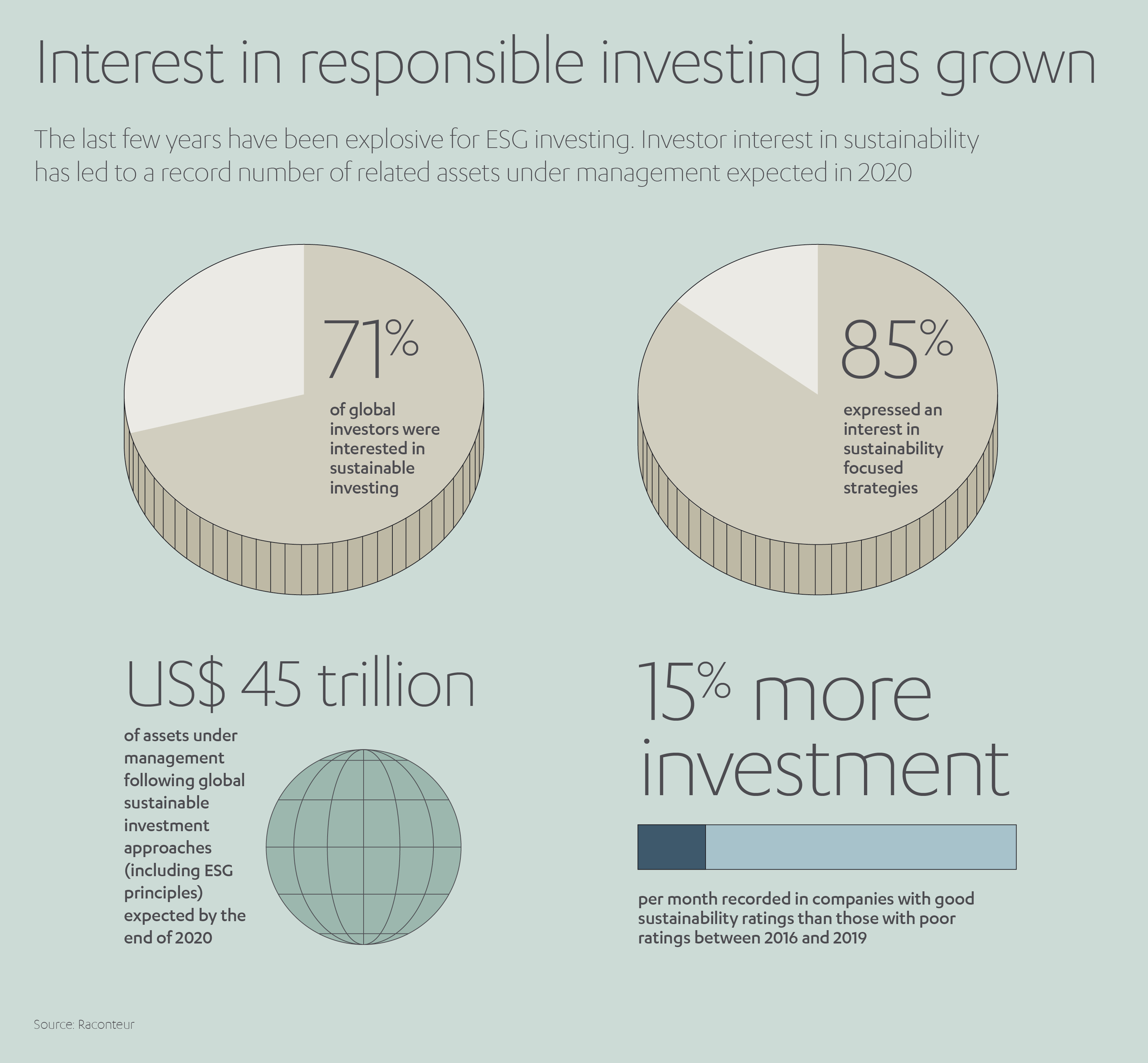

Morgan Stanley’in bir anketi, beş varlık sahibinden dördünün ESG değerlendirmelerini yatırım tercih kriterlerine dahil ettiğini[5], KPMG’nin en üst düzey şirket yöneticilerinin üçte birinden fazlasının yatırımcı kaygıları nedeniyle ESG yatırımlarına olan odaklarını artırdığını ortaya koymaktadır.[6]

ESG özellikle yeşil yatırım alanında oyunun kurallarını gerçekten değiştirmekte.

En basit anlamıyla, ESG yatırımlarına olan ilginin artması işletmeleri çevresel etkileri konusunda daha açık olmaya zorlayacaktır. Ancak daha da önemlisi; yatırım demek altyapı, yetenekli çalışanlar ve araştırma demektir. Mantık çerçevesinde bakıldığında ESG, dönüşüm yaratan bir fon akışı içinde hangi işletmelerin gelişeceğini belirleyecektir.

Örneğin, ağır sanayiyi gölgede bırakan teknolojiler sayesinde önümüzdeki on yıllarda ESG yatırımcılarının gözünde hangi sektörlerin öne çıkmaya hazır olduğunu tahmin etmeye başlayabiliriz.

Dünyadaki radikal iklim değişikliği (bu yüzyıl içinde en az 2,5˚C sıcaklık artışı öngörülmekte[7]) nedeniyle, ESG’deki E yani Çevre, ESG yatırımlarının önümüzdeki yıllarda artmasını sağlayacaktır. Bizi kibrimizden kurtarıp kurtarmayacağı bilinmemektedir. Ancak piyasalar üzerindeki etkisi daha ölçülebilir olacak.

ESG, Yatırım Dönüşüne nasıl güç verir

Daha önce yayınlanan bir Spotlight makalesinde belirttiğim gibi zengin bir dünyanın olmazsa olmazı daha yaşanabilir bir ortamdır ve uzun vadeli sonuçları vardır. Buna göre, çevre yanlısı yatırımlar uzun vadeli bir güven sağlar; herhangi bir portföydeki potansiyel ‘değerler ve inançlar’ kısa vadeli sonuçlarla eşit olmayan bir şekilde ağırlıklandırılır.

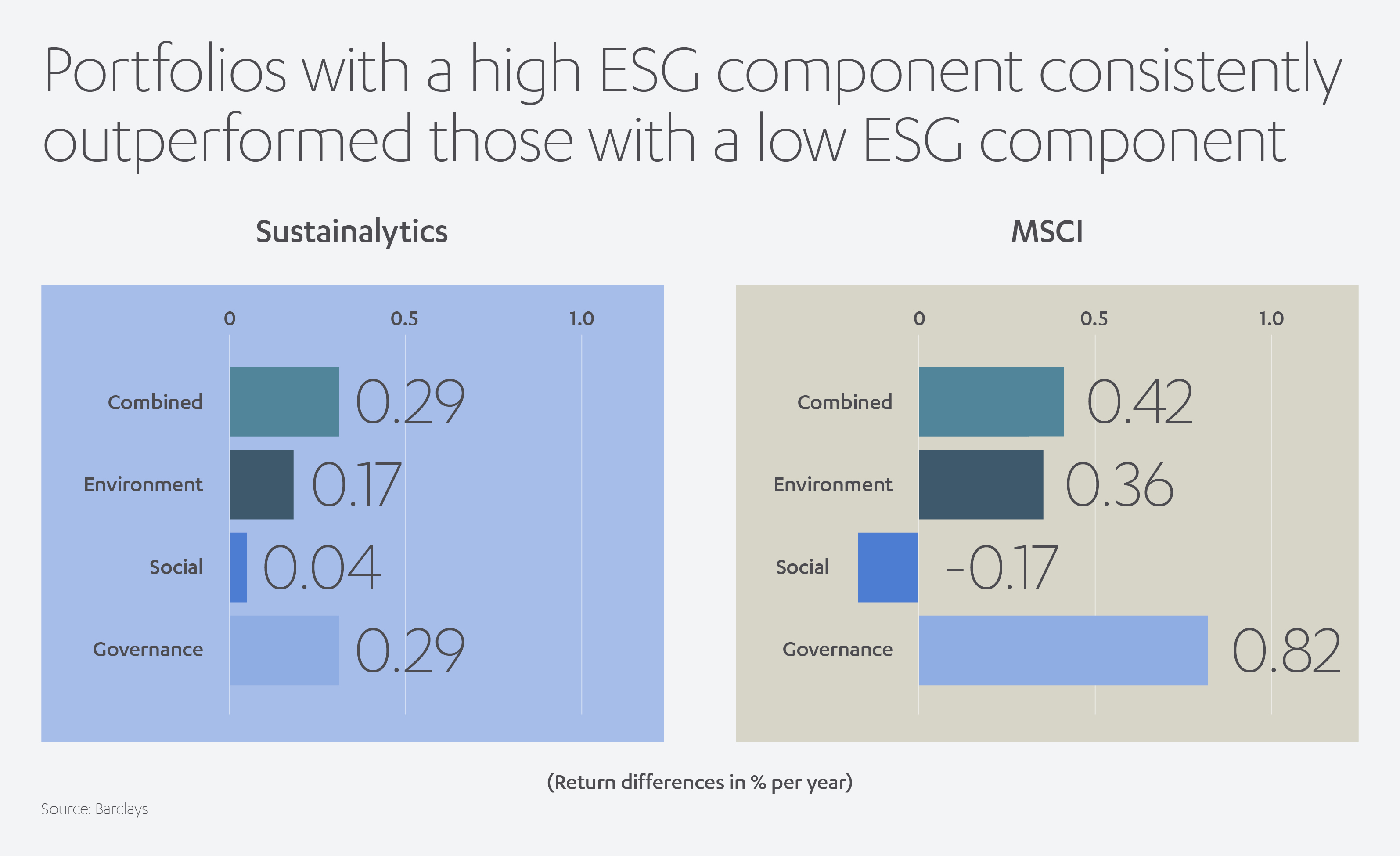

Barclays tarafından gerçekleştirilen yedi yıllık bir çalışma, yüksek ESG bileşenine sahip portföylerin düşük ESG bileşenine sahip portföylere kıyasla sürekli olarak daha iyi performans sergilediğini göstermiştir. Çevre, sosyal ve yönetişim performansındaki birleşik artış ortalama %0,36 oranındadır veya yalnızca çevre kriterleri için %0,27’dir.[8]

Rapora göre, “ESG eğilimini yatırım kategorisindeki bir kredi portföyüne dahil etmenin getirilere zarar vermediği hatta faydalı olabileceğine” dair kapsamlı bir kanıt bulunmaktadır. Daha yüksek ESG derecelendirmelerinin daha güçlü kredi derecelendirmeleri ile örtüştüğü görülmektedir.

Yatırım döngülerinde, ‘bilgi güçtür’. ABD finans devi MSCI; daha iyi yönetilen şirketleri belirlemede ESG faktörlerinin giderek daha önem kazandığını, çevresel etki performansındaki düşüş nedeniyle, zorluklarla karşılaşması muhtemel olan şirketlere karşı kırmızı bayrakların gündeme geldiğini iddia etmektedir.

Performans, öngörülebilirlik ve güven yatırımcılar için güçlü motivasyon unsurlarıdır ve yüksek ESG profilleri üçünün de ayırıcı özelliği olabilir. Riske dayalı bir oyunda ESG’nin popüler bir ifade olması hiç de şaşırtıcı değildir.

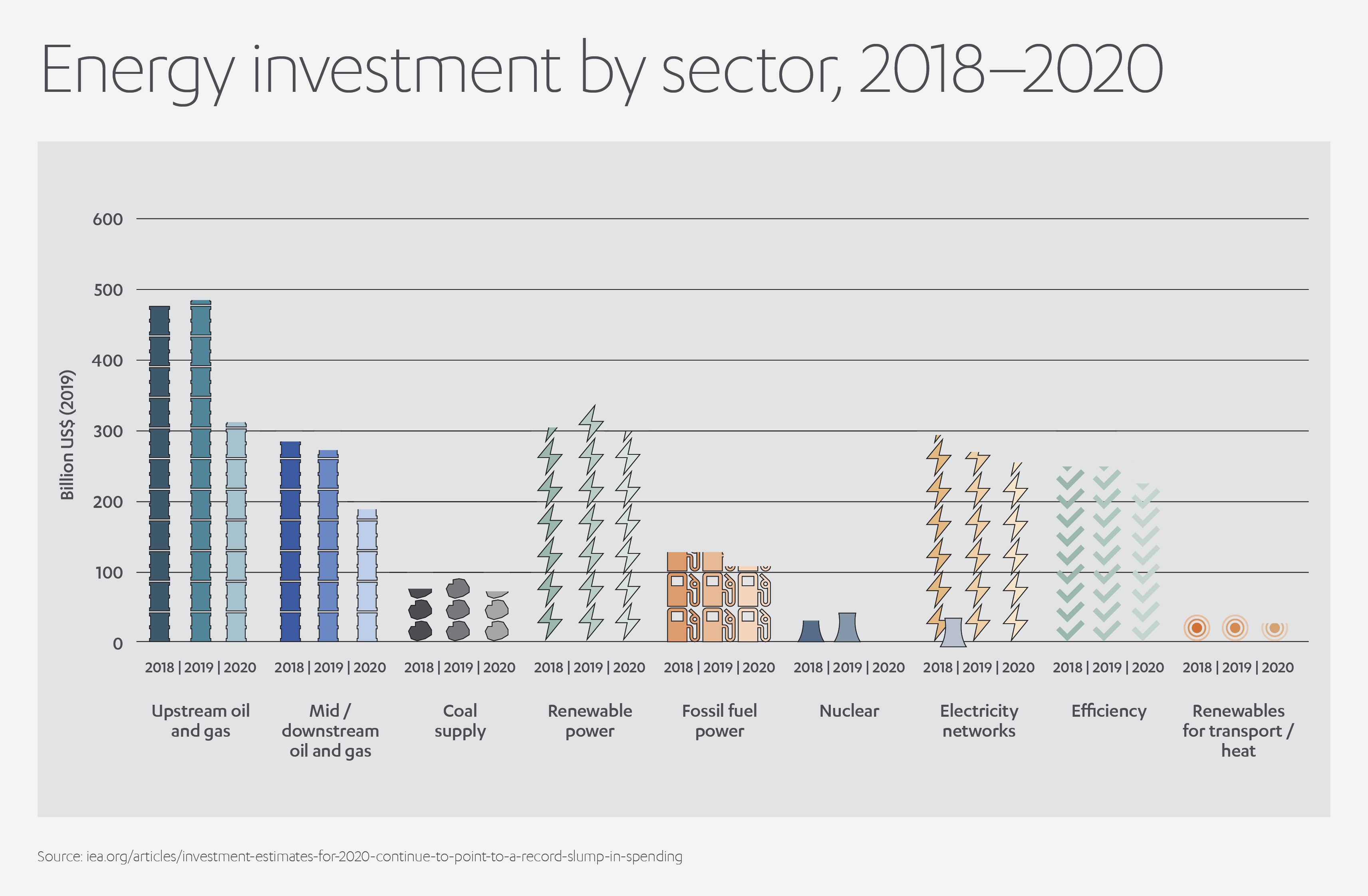

Enerji pazarı, çevresel yatırım trendlerine özellikle duyarlıdır. Nitekim, Uluslararası Enerji Ajansı (IEA), 2020 küresel salgını sırasında küresel enerji yatırımlarında rekor bir düşüş olduğunu belirtmiştir. Her ne kadar başlıktaki rakamda belirtilen enerji sektörü sermaye harcamalarındaki %18’lik düşüş oranı,[9] rüzgar ve güneş enerjisi gibi yenilenebilir enerjide daha küçük daralmalar (ve daha fazla dayanıklılık) sergilendiğini işaret ederek ESG yatırımları için daha fazla umut vadetmektedir.

Enerji üretimi yatırımlarının 2020 yılında toplamda %7 oranında düştüğü tahmin edilirken, yenilenebilir enerjiye yapılan yıllık harcama açık deniz rüzgar ve hidroenerji santralleri gibi uzun teslim sürelerine sahip projelerin sürdürülmesiyle yıllık sadece %3 oranında düşüş sergilemiştir.

Petrol ve gaz tedariklerine yapılan yatırımlar aynı dönemde üçte bir oranında azalmıştır ve Birleşik Devletler’deki kaya petrolü şirketlerinde gözlemlenen yaklaşık %45’lik kesintiler iflas ve işten çıkarmalara neden olmuştur. Beklendiği üzere petrol ve gaz şirketleri yatırımlarını hızla çeşitlendirmekte ve genellikle düşük karbon teknolojilerine yatırım yapmaktadırlar.

IEA, 2020 yılında petrol ve gaz şirketlerinin yenilenebilir enerji alanına yönelik aldıkları 3,5 milyar ABD Doları tutarındaki nihai yatırım kararının (FID), 2019 yılında temel alanlar dışında yaptıkları sermaye harcamalarından üçte iki oranında daha fazla olduğunu ve finansal taahhütlerinin yenilenebilir enerji etrafında kümelendiğini belirtmektedir.

Kurnaz yatırımcılar, gücün nerede olduğunu tespit etme içgüdülerine sahiptir. Dünya kademeli olarak ve durdurulamaz şekilde daha yeşil enerjilere yöneldikçe, bir ESG portföyünün çevresel unsurları her yıl daha da cazip görünmeye başlar.

Ancak bu sadece kurumsal yatırım modellerini değiştirmekle ilgili değildir. Abdul Latif Jameel gibi özel işletmeler, hem iş hem de hükümet yatırımlarının sanayiyi karbonsuzlaştıracak ve iklim değişikliğiyle mücadele edecek çözümlere dönüştürülmesine yardımcı olabilir. Abdul Latif Jameel’in üyesi olduğu Temiz, Yenilenebilir ve Çevresel Fırsatlar Birliği (CREO Syndicate) gibi kuruluşlar, küresel ESG pazarında yaklaşımları değiştirmeye ve özel yatırım fırsatlarını keşfetmeye hâlihazırda yardımcı olmaktadır.

CREO’nun bir teknik makalede açıkladığı gibi, “Birçok kurumsal yatırımcı ve birikim sahibi fosil yakıtlara maruz kalma durumlarını yeniden değerlendirdikçe ve iklim risklerine yönelik politik görüş arttıkça sürdürülebilir yatırıma olan genel ilgi de artmaktadır.”[10]

ESG neden kazanan bir formüldür

Çalışanlar ve yatırımcılar ESG endişelerini tüm içtenlikleriyle hissediyor olsalar da; işletmeler açısından batma ve yüzme arasındaki farkı ifade eden bir kâr-zarar hanesidir.

Yönetim danışmanlığı şirketi McKinsey, ESG yatırımının “geçici bir hevesten veya iyi hissettiren bir egzersizden çok daha fazlası” haline gelebileceği beş temel yol belirlemiştir.[11]

- Üst düzeyde büyüme: Devlet kurumlarının, potansiyel yeni pazarlara açılan güçlü bir ESG önerisi olan işletmelere güvenme olasılığı daha yüksektir; bu arada müşteriler sürdürülebilir şirketlere ve ürünlere daha fazla sadakat göstermektedir.

- Maliyet kesintileri: Enerji, su ve atıkların verimli kullanımı işletme kârlarını %60’ya kadar etkileyebilir.

- Düzenleyici ve yasal faydalar: Net bir şekilde belirlenmiş ESG öncelikleri; para cezalarının ve yaptırımların önüne geçerken sübvansiyonları, devlet desteğini ve serbestleşmeyi kendine çekebilir.

- Verimlilik artışı: Sosyal açıdan güvenilir bir konumda olmanın iş gücüne daha iyi yetenekler kazandırdığı ve çalışan motivasyonunu artırdığı görülmüştür.

- Varlıkların ve yatırımların optimizasyonu: Sermaye hedeflerini uzun vadeli ve sürdürülebilir faaliyetlere yönlendirmek yatırım getirilerini artırabilir ve daha yeşil rakiplerin geri çekilmek zorunda kalmasının önüne geçebilir.

McKinsey, Çin’in hava kirliliğine karşı süregelen mücadelesini örnek vererek “Sağduyu meyvelerini kâr-zarar hanesinde veriyor” iddiasında bulunmaktadır. Ülke çapındaki bu girişimin, iç mekan hava arıtma ve çimento karıştırma gibi sektörlerde bugünden itibaren 2030 yılına kadar 3 trilyon ABD Doları yatırım fırsatı üretmesi beklenmektedir.

Tabii ki, bir ESG stratejisini başarılı bir şekilde tasarlamak birçok işletme için bunu yapmaktan daha kolay olabilir.

McKinsey, rekabet halindeki projelerin çapraz amaçla çalışmasını önlemek için sınırlı sayıda çevresel hedefe odaklanmayı ve işletme kârlarına yönelik potansiyel kısa vadeli eşleşmeleri planlamayı önermektedir. Ayrıca, yatırımcılara her türlü adımlarını ‘dünyayı kurtarmak’ yerine ‘değeri’ vurgulayacak şekilde uyarlamalarını önermektedir.

Finansal ve iletişime dair ince ayrıntılar bir yana, diğer engeller ESG ilkelerinin sorunsuz bir şekilde benimsenmesini tehdit edebilir. İşletmeler, yargı yetki alanına bağlı olarak, hissedar varlıklarını diğer tüm karşılıkların üzerinde en üst düzeyde tutmalarını gerektiren yasal bir yükümlülükle karşı karşıya kalabilir.[12] Bu tür durumlar, bir topluluk ile ticari bir kurum arasında veya daha da önemlisi, kamu yararı ve özel zenginleştirme arasında gerginliğin ne kadar hassas olabileceğini göstermiştir.

ESG bireysel bir iş perspektifinden devam eden bir çalışma olduğu sürece, yatırımcı bakış açısından zorluklar da devam eder.

Tam potansiyele ulaşmayı engelleyen tutarsızlık

Eldeki kanıtlar sayesinde ESG yatırımlarının durumu tartışılamaz gibi görünse de yapılan tahminler yalnızca üzerine inşa edildikleri veriler kadar güvenilirdir.

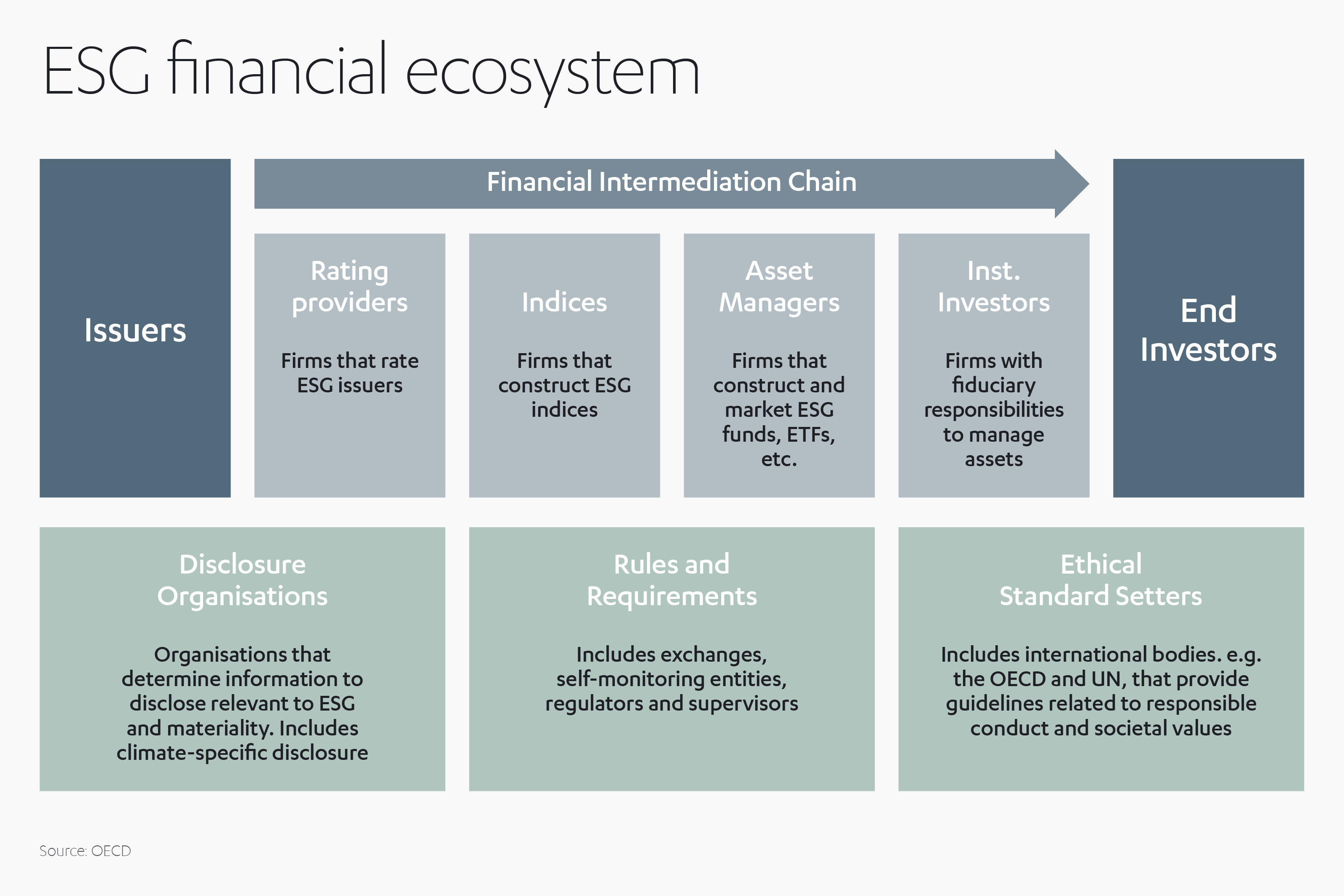

ESG finansal ekosistemi hâlâ gelişmeye devam etmektedir. Bu durum, bilginin açıklanması söz konusu olduğunda hisseleri ihraç edenler ve yatırımcılar üzerinde baskı oluşturur. ESG uygulamalarının standartlaştırılmasında birçok temel oyuncu ilerleme kaydetmiş olsa da, hâlen birbirinden çok farklı terminoloji ve açıklama çerçeveleri bulunmaktadır.[13] Bu tür tutarsızlıklar, yatırımcıları güvenilir karşılaştırma ölçeklerinden mahrum bırakabilir.

Evet, ESG metodolojileri gelişmekte ve daha şeffaf hale gelmektedir, ancak derecelendirme sağlayıcılarının temel göstergelerini, ölçütlerini ve nitel hükümlerini tek tipleştirerek oluşturacakları puanlama sistemleri hâlâ bir dönüşüm içerisindedir.

OECD, yatırımcılar ESG fırsatlarından tam değer elde etmeden önce gerekli birkaç adımın üzerinde durmaktadır:[14]

- ilgili ve tutarlı raporlama çerçeveleri

- puanlama sistemlerine göre daha fazla netlik

- piyasa yanlı yaklaşımın üstesinden gelmek için önlemler

- ESG ürünlerinin yatırımcıların sosyal ve finansal hedefleriyle daha uyumlu hale getirilmesi

- kamu ve düzenleyici kurumların daha fazla katılımı

Avrupa Komisyonu, Mart 2021’de yürürlüğe giren yeni Sürdürülebilir Finans Açıklama Düzenlemesi (SFDR) mevzuatı ile benzer standartları zorunlu kılmayı hedeflemektedir. Bu yasalar, ‘yeşil yıkama’ uygulamalarını (diğer bir deyişle, yeşil yeterlilik bilgileri ile ilgili yanlış iddiaları) caydırırken şeffaflığı artırmak üzere tasarlanmıştır.

Yeni kurallar, açıklama yapılması gereken çeşitli temel alanları belirtmektedir: Sürdürülebilirlik riskleri (çevresel veya sosyal olaylardan kaynaklanan amortisman riskleri dahil); çevresel veya sosyal amaçlara katkıda bulunan faaliyetlere yatırım ve diğer ESG konuları üzerinde olumsuz etki potansiyeli (insan hakları, yolsuzlukla mücadele ve rüşvetle mücadele dahil.) Birleşik Krallık’ın zamanı geldiğinde kendine özgü SFDR mevzuatı ile aynı şeyi yapması beklenmektedir.[15]

Veriler daha güvenilir hale geldikçe gelişmiş analizlerle gerçekten neyin değerli olduğu ortaya çıkacaktır.

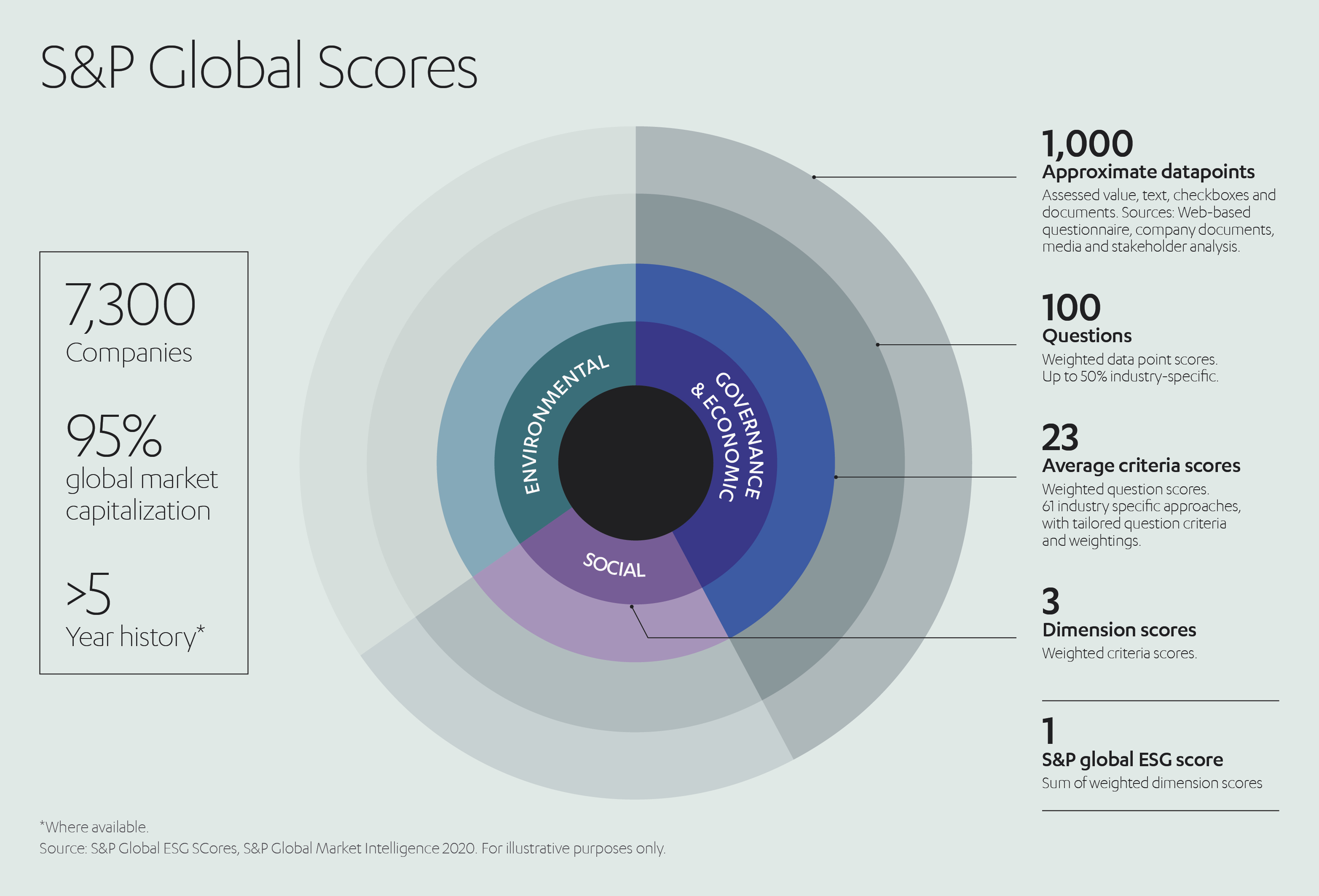

Yatırımcılar, paralarının nereye gittiğini ve dünya genelinde nasıl bir etkisi olduğunu tam olarak keşfetmek isterse, giderek daha fazla veri odaklı pazar araştırmalarına yönelebilirler. Finansal istihbarat şirketi S&P Global gibi kuruluşlar ‘normalleştirilmiş ESG ölçütlerini’ üretmek için çok yönlü veri platformlarını kullanmaktadır. Bu tür uzman görüşleri, yatırımcılara bir işletmenin ESG politikasının bir kağıda (umarız geri dönüştürülmüş bir kağıttır) basılmaya değer olup olmadığı konusunda özet bilgi vermeyi amaçlamaktadır.

S&P’nin Global ESG Puanları sistemi, küresel piyasa sermayesinin %95’ini temsil eden 7.300’den fazla şirketi kapsadığını iddia etmektedir. 23 farklı kriter puanı ve genel ağırlıklı derecelendirme elde etmek için 1.000’den fazla veri puanı ve 100 soru kullanmaktadır. Bu, sürdürülebilirliği portföylerinin temel ilkesi haline getirme niyetinde olan yatırımcılar için paha biçilmez bir araçtır.

Mali kaynaklarını böyle bir geçerlilik kriterine sahip alanlara yatırmak isteyen sosyal farkındalık sahibi yatırımcılar nereye başvurabilir? Bu sorunun cevabı iklim tahvilleridir.

İklim tahvilleri bir güvenilirlik sağlar

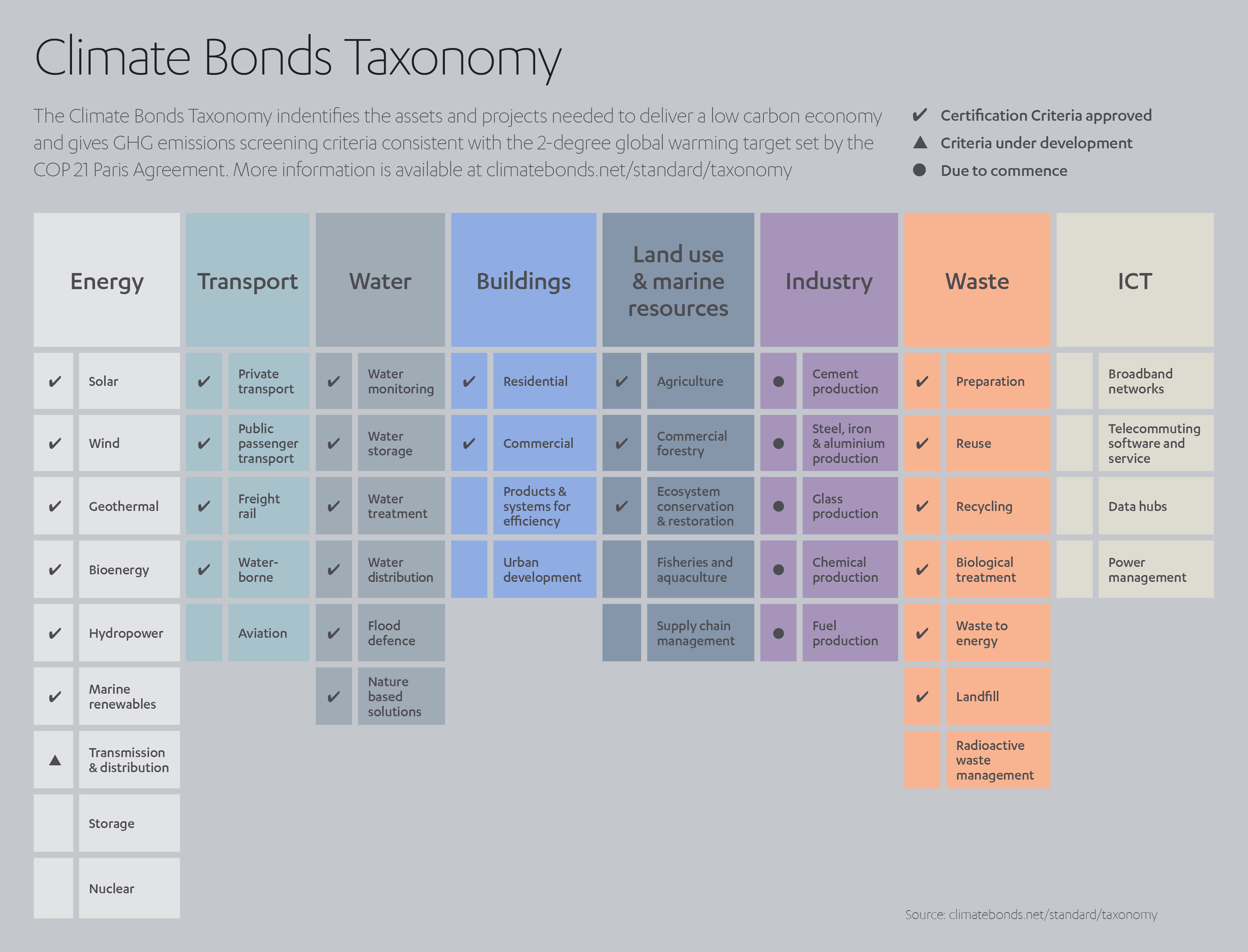

Güvenilir, ölçülebilir ve şeffaf: İklim tahvilleri, yeşil finansman için doğru yönde atılan bir başka adımı temsil eder. Ancak iklim tahvilleri tam olarak nedir ve algıları şekillendirmeye ve yeni yatırımları güçlendirmeye nasıl yardımcı olabilirler?

İklim tahvilleri, dünya çapında çevre projelerinin finansmanını teşvik eden sabit gelirli finansal teminatlar olarak düşünülebilir. Ya da yatırımcıların hepimizin geleceğine güvenerek bahis oynamalarını sağlayan bir araçtır.

Bu tür tahviller; konut sahiplerinin mülklerini güneş paneli sistemleriyle donatmasından sera gazı emisyonlarının yakalanmasına, mercan resiflerinin daha sıcak sulara uyum sağlamasına yardımcı olunmasına veya nehir deltalarında selden koruma altyapılarının inşa edilmesine kadar bir dizi iklim değişikliğini ve etkilerini önleme planını destekleyebilir.

Sertifikalı tahviller; devletlerden bankalara, işletmelere ve yerel yönetimlere kadar global olarak binlerce kuruluş tarafından ihraç edilebilir. Ve hızla büyümektedirler, 2016’da çıkarılan tahvil tutarı 70 milyar ABD dolarıyken bu rakam 2019’da 255 milyar ABD dolarına ulaştı.[16]

İklim tahvil fonlamasını güvence altına alan projelerin yelpazesi gün geçtikçe genişlemekte ve nihayetinde ancak insanların hayal gücü ve coşkusu ile sınırlandırılabilmektedir.

Londra merkezli İklim Tahvilleri Girişimi dünyanın ilk iklim tahvilleri sertifika programıydı ve o zamandan beri kendi yeşil tahvil listeleme kurumlarını tasarlamak isteyen diğer ülkeler tarafından bir model olarak kullanılmakta.

Abdul Latif Jameel’de, öncelikli olarak şebeke ölçeğindeki yenilenebilir enerji projelerinin önde gelen küresel geliştiricisi ve Abdul Latif Jameel Energy‘nin bir parçası olan FRV aracılığıyla temiz enerji projeleri programımızı genişletmek için büyük iklim tahvilleri potansiyelini değerlendirdik.

FRV, beş kıtada varlık göstermektedir ve 50’den fazla yenilenebilir enerji tesisi geliştirmiştir. Avustralya, Avrupa ve Latin Amerika gibi pazarlarda global bir proje portföyüne sahiptir; ve önde gelen bazı bankalar ve finans kurumları tarafından yönetilen 3,5 milyar ABD dolarının üzerinde toplam finansmana sahiptir. FRV, 15 yılı aşkın bir süredir ESG ilkelerini uygulamaya koymakta, topluluklarla ilişki kurmakta ve gelecek vadeden yerel öğrencilere yüksek öğrenim bursları sağlamaktadır. FRV, geliştirilmekte olan varlıklar da dahil olmak üzere 5GW’ın üzerinde geliştirme deneyimi ile yenilenebilir enerji çözümlerinde ön saflarda güçlü bir geçmişe sahiptir. FRV, 2020’de 2 GW olan toplam kurulu kapasitesini 2024’te 4 GW’a çıkarmak için sabit varlıklara 1,5 milyar ABD dolarının üzerinde yatırım yapmayı planlamaktadır

Eylül 2020’de, İspanyol tarihindeki ilk İklim Tahvili Sertifikalı yeşil işlemde ortaklığıyla ESG faaliyetlerini bir adım ileri taşıdı ve Extremadura’daki San Serván güneş enerjisi tesisi için 64 milyon Avro finansman sağladı.

Fotovoltaik tesis 2022 yılında faaliyete geçecek ve her yıl 291 GWsa temiz enerji üreterek yılda 216.000 ton CO2 dengeleyecek ve 100.000’den fazla eve elektrik sağlayacak. Yatırım bankası Natixis bu hisse satışına güvence verdi. ESG derecelendirme ve araştırma ajansı Vigeo Eiris, İklim Tahvili Standardını güneş kriterlerine karşı doğrulayarak Paris Anlaşması’nda belirtilen 2 ̊C ısıtma sınırıyla uyumlu olmasını sağladı.

San Serván anlaşmasından birkaç hafta sonra FRV, Avustralya’nın New South Wales kentindeki 90 MWac kapasiteli Sebastopol Güneş Enerjisi Çiftliği için ikinci iklim tahvili satışına güvence verdi. Bu anlaşma, ülkedeki türünün ilk yenilenebilir enerji finansmanı anlaşmalarından biridir. FRV’nin Avustralya’daki yedinci güneş enerjisi çiftliği olan Sebastopol projesi, ING tarafından Kredi Piyasası Derneği (LMA) Yeşil Kredi İlkeleri ve Yeşil Projeler gerekliliklerine uygun olarak finanse edilmektedir.

İklim tahvillerinin, model olarak kabul edilen San Serván ve Sebastopol projeleri ile ESG’nin neredeyse sınırsız potansiyelini ortaya çıkarmada merkezi bir rol oynayacağı oldukça açıktır.

Yakın zamanda ABD merkezli teknoloji devi Amazon, dünyanın en büyük yenilenebilir enerji alıcısı olarak İklim Değişikliği Taahhüdü‘ne olan global bağlılığını duyurdu. Bu duyuru aynı zamanda Avrupa’nın bugüne kadarki en büyük Enerji Satın Alma Anlaşmasını (PPA) da müjdelemekte ve bu anlaşmanın bir parçası olarak FRV’nin ana pazarı olan İspanya’daki Extremadura ve Andalucia Bölgeleri arasında bulunan tesislerle FRV’nin öncü mirasını sürdürmekten gurur duymaktayız. FRV’nin daha sürdürülebilir bir enerji geleceğine geçişi destekleme konusundaki uzun süredir devam eden vizyonu, Amazon’un 2040 yılına kadar net sıfır karbon olma taahhüdü ile mükemmel bir sinerji yaratmaktadır ve Amazon’un ana pazarı İspanya olan tecrübeli bir bağımsız enerji üreticisi ile işbirliği yapma kararının doğal bir seçim olarak hayata geçmesini sağlamaktadır.

Ödül bakımından zengin bir ortam

Sadece kâhinler ESG’nin küresel yatırım pazarını bir gecede dönüştüreceğini iddia edebilir. Bunun yerine, son birkaç yılda gözlemlenen istikrarlı yükseliş profili bu yeni zihniyetin dönüşümünü müjdelemektedir. Günümüzün en acil sorunu olan çevreyi kurtarma hedefine ulaşmak için yeni ortaya çıkan etik yatırım potansiyelinin önemini vurgulamaktadır.

ESG hala yavaş ilerlemekte ve hatta COVID sonrası daha da yavaşlayacağı hissedilse bile bu yoldan vazgeçilmemelidir. Etkileri ancak düzenleyici ve raporlama yöntemleri küresel çapta standart bir yapıya ulaştığında genişleyecektir. Neden? Çünkü ESG, paranın yalnızca daha fazla üretme işlevinin ötesinde nasıl iyi bir hizmet sunabileceğine dair bir ölçüt sağlar.

İşletmelerin kendilerini rakiplerinden ayırabilecekleri ve kazançlarını veya tahvillerin bozulabilmesini güvence altına alabilecekleri bir araç sağlar. Günümüzün iklim bilincine sahip dünyasında bu alanda yatırım alıyor olmak, yatırımcıların çevre kaygılarının bir yansımasını ifade eder. Bu, işletmelerin yalnızca karbon ayak izlerini azaltmakla kalmadığını aynı zamanda çevresel performans konusundaki şeffaflıklarının da arttığını gösterir. Sadece yeşil olmakla kalmaz, aynı zamanda daha yeşil görünür.

Yatırımcı bakış açısına göre ESG, paranın sosyal olarak daha bilinçli bir nüfusun endişelerini yansıtmak amacıyla yönlendirilebileceği bir yoldur. ESG ağırlıklı yatırımlar diğer alternatif yatırımlardan daha iyi performans gösterdiğinde doğal olarak daha fazla kaynağı kendine çekecektir. Ticaret dünyasında başarı başarıyı besler. Bu bağlamda, şeffaflık ve düzenleme baskısı kesinlikle her şeyin üzerindedir. ABD Menkul Kıymetler ve Borsalar Komisyonu’nun Başkan Vekili olan Allison Herren Lee kısa bir süre önce şunları söyledi: “SEC personeli, halka açık şirket dosyalarının inceleyerek ve ihraççılarla ilişki kurarak iklim riskini kapsayanlar da dahil olmak üzere, ifşa yükümlülüklerine uyumun sağlanmasında kritik önemde bir rol oynamaktadır. Personelin getirdiği bakış açısı, ihraççıların yükümlülüklerine uymasını ve yatırımcıların yatırım kararlarını uygun şekilde bildirmek için ihtiyaç duydukları bilgileri almalarına yardımcı olma konusunda paha biçilmez bir değere sahiptir”.

Hükümetlerin sorumluluğu sadece duyarlı olmakla sınırlıysa; özel sektör sermayesinin oynadığı kritik rol, olumlu yönde önleyici olma kapasitesine sahiptir.

Birlikte büyük işletmeleri ve hükümetleri ‘doğru olanı yapmaya’ teşvik edebilir ve bunu yaparken toplumumuzu daha yeşil, daha sürdürülebilir bir geleceğe yönlendirebiliriz.

[1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=985735

[2] https://www.cnbc.com/2020/06/07/sustainable-investing-is-set-to-surge-in-the-wake-of-the-coronavirus-pandemic.html

[3] https://www.thetimes.co.uk/money-mentor/guide/guide-to-ethical-investing/

[4] https://www.ft.com/content/5cd6e923-81e0-4557-8cff-a02fb5e01d42

[5] https://www.morganstanley.com/press-releases/morgan-stanley-sustainable-signals–asset-owners-see-sustainabil

[6] https://assets.kpmg/content/dam/kpmg/be/pdf/2018/05/esg-risk-and-return.pdf

[7] https://climate.nasa.gov/effects/

[8] https://www.investmentbank.barclays.com/our-insights/esg-sustainable-investing-and-bond-returns.html?trid=%5b%25tp_AdID%25%5d&cid=disp_sc01e00v00m04GLpa11pv29#tab3

[9] https://www.iea.org/articles/investment-estimates-for-2020-continue-to-point-to-a-record-slump-in-spending

[10] https://creosyndicate.org/news-collection/pathwaystoinvesting

[11] https://www.mckinsey.com/~/media/McKinsey/Business%20Functions/Strategy%20and%20Corporate%20Finance/Our%20Insights/Five%20ways%20that%20ESG%20creates%20value/Five-ways-that-ESG-creates-value.pdf?shouldIndex=false

[12] https://www.forbes.com/sites/csr/2010/09/21/what-ebays-court-fight-with-craigslist-reveals/

[13] https://www.oecd.org/finance/ESG-Investing-Practices-Progress-Challenges.pdf

[14] https://www.oecd.org/finance/ESG-Investing-Practices-Progress-Challenges.pdf

[15] https://investors-corner.bnpparibas-am.com/investing/an-introduction-to-the-sustainable-finance-disclosure-regulation/

[16] https://www.climatebonds.net/2020/01/record-2019-gb-issuance-255bn-eu-largest-market-us-china-france-lead-top-20-national

Basın Kitine Eklendi

Basın Kitine Eklendi