Accepter la perturbation numérique dans les services financiers

Le rythme accéléré des innovations technologiques dans le secteur des services financiers transforme la façon dont nous utilisons et accédons aux produits et solutions financiers, et même la manière dont nous les percevons.

Au cours de la dernière décennie, notre relation avec la finance a été bouleversée par la technologie. Utiliser notre smartphone pour acheter des produits est devenu normal. La possibilité de demander un crédit à la consommation en un clic sur le point de vente en ligne, et d’obtenir une réponse en quelques secondes, est de plus en plus courante. Nous pouvons même acheter des produits avec notre smartwatch ou faire déduire automatiquement nos frais de taxi de notre portefeuille de paiement numérique. Cette prolifération de l’offre informatique pour les entreprises et les consommateurs a même engendré une nouvelle expression : le mot « FinTech » figure maintenant dans notre jargon des affaires quotidiennes.

La vitesse du changement est telle que la banque en ligne, une technologie considérée comme « d’avenir » il y a à peine quelques années, a déjà été remplacée par une nouvelle technologie : la banque mobile. En octobre 2020, Virgin Money au Royaume-Uni a même annoncé son intention de fermer son portail en ligne et de transférer ses 2 millions de clients utilisant une carte de crédit vers les services bancaires mobiles dès janvier 2021.[1]

Aux États-Unis, il y a eu un bond de 200 % des nouvelles inscriptions à la banque mobile début avril 2020, tandis que le trafic bancaire mobile a augmenté de 85 %[2]. Bien que ces énormes augmentations puissent être partiellement attribuables à la pandémie, les changements de comportement qu’elles représentent risquent de persister longtemps après la fin de la crise.

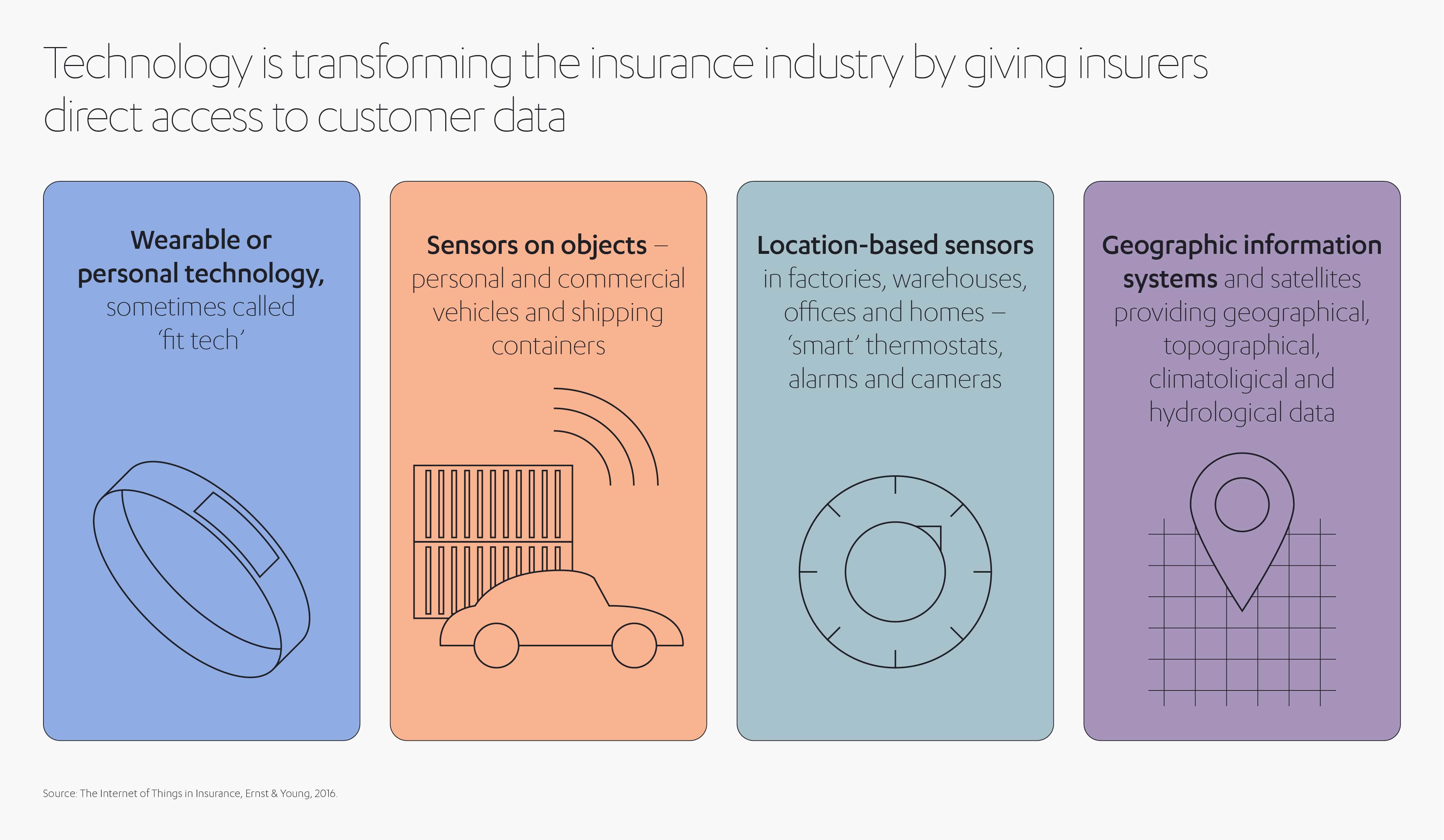

De même, dans le secteur des assurances, les innovations appelées « InsurTech » redéfinissent l’expérience client grâce à des innovations telles que la souscription sans risque, les achats sur place et le traitement des réclamations géré par IA, rendant les démarches du client toujours plus rapides, faciles et efficaces. Dans le secteur automobile, les équipementiers forgent de nouveaux partenariats pour développer des systèmes de paiement embarqués, permettant aux conducteurs de payer leurs frais d’essence, leurs en-cas ou même leurs réservations d’hôtel directement depuis leur véhicule.[3]

Les grandes entreprises technologiques, comme Apple, Google, Facebook, PayPal, Microsoft et Amazon, sont déjà très actives dans ce domaine. Ce sont des experts de l’expérience utilisateur de la personnalisation de masse qui ont beaucoup plus de contacts quotidiens avec leurs milliards d’utilisateurs, leurs magasins d’applications, leurs portefeuilles numériques et leurs téléphones mobiles que n’importe quel fournisseur de services financiers traditionnels ne pourrait l’espérer.

Cela donne de nombreuses raisons aux banques existantes et aux nouvelles fintech de s’inquiéter de l’influence des Big Tech sur les services financiers. Ces dernières contrôlent efficacement l’interface utilisateur pour la majeure partie du marché, et les vastes archives de données personnelles collectées par leurs applications et appareils les placent dans une position concurrentielle particulièrement forte.

Alors, que signifient ces changements pour le marché des services financiers ? Les nouvelles fintech peuvent-elles encore s’imposer dans cet environnement, ou la collaboration avec les Big Tech est-elle la seule option viable ?

Nous avons discuté avec Nilüfer Günhan, directrice des services financiers chez Abdul Latif Jameel Finance, de la transformation numérique des services financiers et ce qu’elle signifie pour les consommateurs et les fournisseurs.

Abdul Latif Jameel Finance

Quels changements prévoyez-vous dans le secteur des services financiers aux consommateurs au cours des prochaines années ?

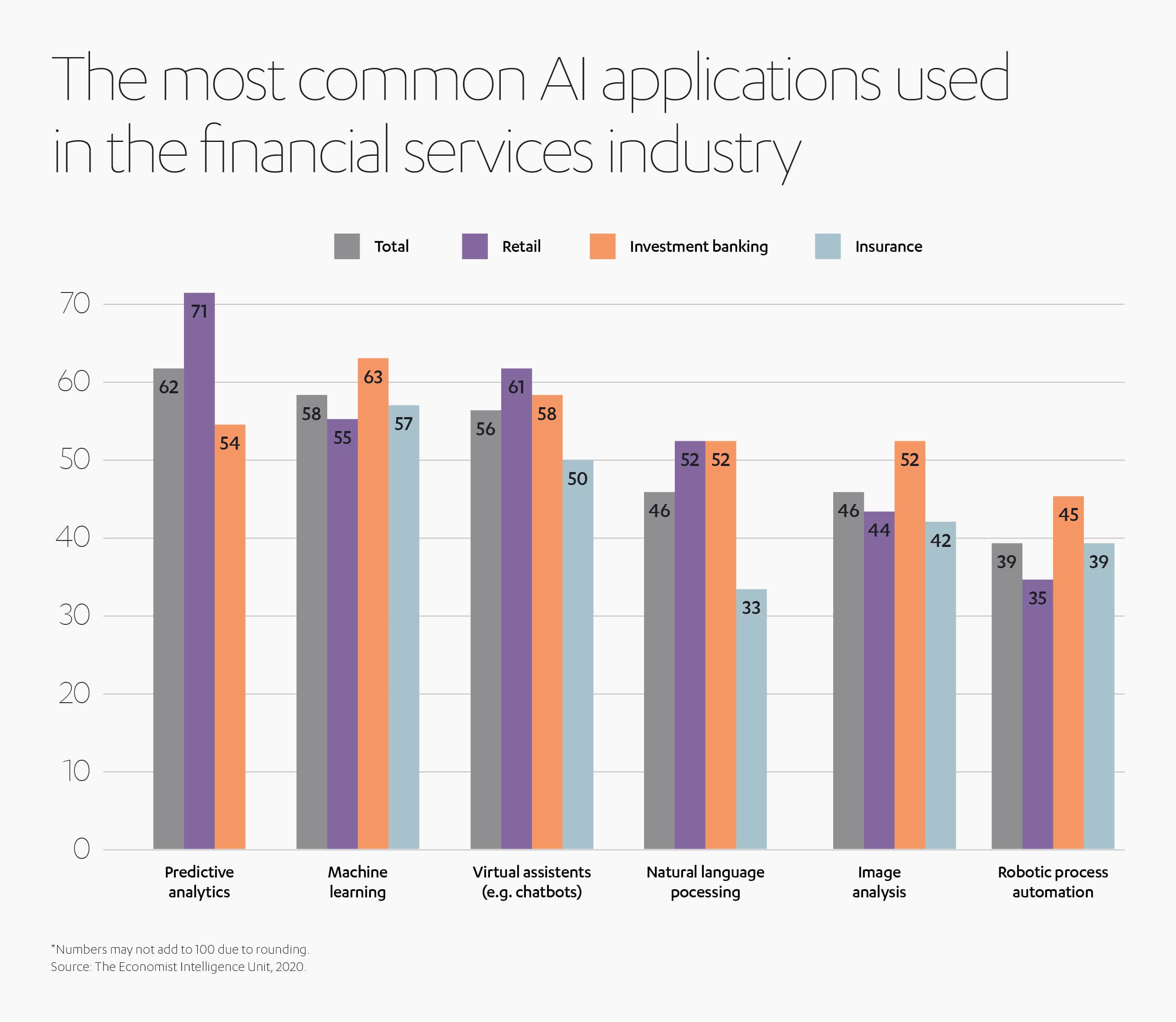

Le secteur des services financiers commence sa prochaine grande transformation, basée sur des technologies habilitantes à développement rapide telles que l’IA, le machine learning, les chaînes de blocs, la 5G et l’IoT. Ces changements continuent de s’accélérer. Des services comme les prêts, les paiements, la gestion de patrimoine et les assurances feront partie intégrante du mode de vie des consommateurs. Les gens privilégieront de plus en plus la commodité au choix, choisissant le produit ou la solution qui répond à leurs besoins au moment où ils en ont besoin. Je ne pense pas que les gens préféreront une marque particulière à une autre ; ils seront influencés par la solution qui leur sera présentée au moment précis où ils en ont besoin.

Que signifieront ces changements pour les prestataires de services financiers ?

Les banques, les sociétés de financement et les compagnies d’assurance se feront concurrence pour intégrer leurs services dans d’autres écosystèmes, comme le font déjà les fintech et les insurtech aujourd’hui. Au fur et à mesure que le nombre de fournisseurs de financements ou d’assurances augmentera au sein d’un écosystème spécifique, tel qu’un site de commerce électronique ou un site de comparaison, celui ayant les meilleures capacités d’analyse de données et de prédiction l’emportera, du moment que ses solutions sont présentées au bons consommateurs, au bon moment.

Ces nouvelles technologies offriront des expériences de plus en plus intégrées. Mais derrière chaque expérience utilisateur numérique intégrée, il y aura une bataille intense entre les fournisseurs de produits et de services, avec comme arme principale, la personnalisation.

Comment la domination des Big Tech affectera-t-elle la numérisation du secteur bancaire et financier ?

Les Big Tech connaissent les marchands et les utilisateurs finaux mieux que quiconque. Ils disposent d’énormes bases de consommateurs, de vastes référentiels de données et de systèmes leur permettant de comprendre les nuances du marché comme jamais auparavant.

La raison pour laquelle nous, en tant que consommateurs, utilisons leurs services, est la commodité de l’expérience en ligne qu’ils nous offrent. La plupart d’entre nous abandonnent nos démarches en ligne si elles sont trop longues ou si nous pensons que nous devons fournir trop d’informations. Par contre, nous utilisons volontiers les Big Tech, car elles nous connaissent déjà, ont déjà nos données et n’ont donc pas besoin de nous demander de leur répéter nos informations ou préférences. En tant que marques mondiales fortes, elles ont l’avantage de la familiarité. Nous leur faisons donc confiance, car elles existent depuis relativement longtemps en format numérique et nous nous sommes habitués à les utiliser dans d’autres domaines de notre vie.

Par conséquent, je pense que de plus en plus de banques et de sociétés de services financiers essaieront rapidement de proposer une expérience client comme celle offerte par les Big Tech. Nous le voyons déjà dans certains pays. Par exemple, certaines banques utilisent Amazon comme canal principal pour leurs prêts aux PME, et Google Pay signe des partenariats avec des banques pour offrir des services bancaires aux consommateurs. Je m’attends à plus de coopération que de concurrence entre les secteurs bancaire et financier et les Big Tech.

Comment pensez-vous que cela affectera les fournisseurs existants ?

Les prestataires de services bancaires et financiers reconnaissent qu’ils doivent repenser et transformer leur avenir. Ils ont déjà été bousculés par les fintech et les banques numériques depuis au moins la dernière décennie. Au début, je me souviens que de nombreuses banques essayaient de mener cette bataille difficile avec les fintech et les banques numériques. Mais aujourd’hui, la plupart d’entre elles ont choisi soit de coopérer et d’intégrer ces « perturbateurs », tels que les fintech de paiement, dans leurs processus clients, soit de renforcer et de se concentrer sur les aspects de leur activité principale qui, selon elles, peuvent leur faire concurrence plus efficacement.

Comment les petits fournisseurs peuvent-ils rivaliser dans cet environnement ?

Les prêteurs captifs et les courtiers d’assurance ont été confrontés au même défi que les banques. Au fur et à mesure que les Big Tech s’intègrent à notre vie quotidienne, le défi devient de plus en plus difficile. Leur survie dépend de leur capacité à utiliser efficacement les données client, à numériser en permanence le parcours client et à s’intégrer à d’autres écosystèmes sans se focaliser sur une offre unique.

La concurrence entre les fournisseurs sera intense, mais elle se déroulera complètement en huis clos. Dans de nombreux domaines, le champ de bataille sera les marchés en ligne qui offrent une gamme de services connexes regroupés. Par exemple, il peut s’agir d’un site Web de comparaison qui vous propose des compagnies d’assurance correspondant à vos critères, ou d’un site Web automobile qui vous relie directement à un fournisseur de financement ou d’assurance automobile. Les Big Tech dominent déjà ces écosystèmes ; pour les petits fournisseurs, l’un des meilleurs moyens de survivre est donc de s’associer avec elles pour s’assurer que leurs solutions sont incluses dans ces écosystèmes.

Les start-up et les entrepreneurs peuvent-ils survivre sur ce marché de plus en plus interconnecté ?

Si votre start-up offre des services génériques dans la fintech, il vous sera très difficile de vous frayer un chemin vers le succès à long terme en tant qu’entreprise indépendante, si les Big Tech opèrent déjà dans ce domaine. Même si vous êtes extrêmement bon, il est probable que les Big Tech vous tuent en vous copiant, ou rachètent votre technologie pour la détruire ou en prendre le contrôle. Pour éviter cela, de plus en plus d’innovateurs ont tendance à rejoindre les écosystèmes des Big Tech, plutôt que de leur faire concurrence.

Quelles stratégies pourraient aider les petites fintech à réussir ?

Le secret de la survie pour les start-up est la singularité de leur produit ou service. À mon avis, une nouvelle start-up doit soit résoudre un nouveau problème de consommation, soit offrir des services sur un tout nouveau créneau.

Trouver et résoudre les problèmes courants est généralement le meilleur point d’ancrage pour une survie à long terme. Tant que vous proposez une solution intelligente et une différenciation dans votre parcours client qui ne peut pas être facilement répliquée (ou facilement intégrée dans un système existant) par les Big Tech, vous aurez plus de chances de survivre plus longtemps et de développer votre entreprise. En même temps, il vous faut parvenir à un certain degré de collaboration et d’intégration avec les écosystèmes des Big Tech, car c’est la seule voie réaliste vers la croissance à long terme.

Quelle est l’expérience d’Abdul Latif Jameel dans le secteur des services financiers ?

Nous considérons notre activité de services financiers comme un moyen d’investir dans les personnes et dans les infrastructures de la région Moyen-Orient Afrique du Nord et Turquie et au-delà, et de donner aux particuliers comme aux entreprises les moyens de prospérer. Nous avons commencé il y a plus de 40 ans en Arabie saoudite, comme pionniers dans le financement automobile, pour permettre aux gens d’acheter une voiture.

Depuis lors, nous sommes devenus l’un des plus grands fournisseurs de crédit-bail et de financement automobile au Moyen-Orient. Nous opérons maintenant en Égypte et en Turquie, ainsi qu’en Arabie saoudite, et avons financé environ 2 millions de véhicules dans ces trois pays. Outre le financement automobile, nous avons élargi notre offre aux produits de consommation, aux équipements commerciaux, à l’immobilier, ainsi qu’aux produits d’assurance automobile, sous l’égide d’Abdul Latif Jameel Finance.

Nous prévoyons de créer des sociétés de courtage d’assurance en Turquie et en Égypte (nous en avons déjà une en Arabie saoudite) et d’élargir également la gamme de conseils et produits d’assurance que nous proposons. Pour y parvenir, nous avons lancé un courtier de réassurance affilié à la Lloyds de Londres appelé JENOA, qui fera le pont entre les activités de réassurance de la région MENAT et de la Lloyds de Londres et nous aidera également à développer et à fournir des produits d’assurance pour répondre aux besoins évolutifs de nos clients.

Comment pilotez-vous l’innovation chez Abdul Latif Jameel Finance ?

En tant que société de crédit à la consommation, vous devez toujours être innovant, car vous êtes en concurrence avec des banques beaucoup plus grandes et plus puissantes. N’ayant pas les mêmes ressources ou systèmes sur lesquels nous appuyer, nous devons donc les battre en termes de service à la clientèle. C’est pourquoi nous essayons continuellement d’innover dans notre modèle d’affaires et dans la façon dont nous fournissons nos services. Nous devons être plus rapides, plus conviviaux et plus personnels.

Abdul Latif Jameel Finance a investi dans le développement de systèmes de gestion des risques et de collecte numérique qui sont parmi les plus avancés du Moyen-Orient. En Turquie, qui est l’un des marchés de crédit automobile et à la consommation les plus avancés de la région Moyen-Orient Afrique du Nord et Turquie, nous avons développé un processus numérique intégral pour le financement automobile, de la demande initiale à la signature du contrat. Il permet au consommateur de gérer l’ensemble du processus sur son téléphone, via une application. C’est l’une des raisons pour lesquelles Abdul Latif Jameel Finance a remporté de nombreux prix en Turquie, notamment celui de la meilleure application mobile, du meilleur système de gestion de crédit automatisé, et de la meilleure société de financement automobile.

L’objectif est maintenant d’utiliser cette expérience et cette expertise pour développer davantage l’activité sur d’autres marchés financiers et d’autres zones géographiques. En Égypte, où nous fournissons déjà des financements automobiles, nous avons obtenu une licence de crédit à la consommation pour financer d’autres biens de consommation, en plus des automobiles. Nous avons renommé l’entreprise pour tirer parti de la force de la marque Abdul Latif Jameel et nous investissons dans les systèmes numériques dont nous avons besoin pour réaliser nos ambitions. Les marchés en Turquie et en Arabie saoudite sont plus avancés techniquement. Ici, nos priorités sont de renforcer nos capacités de gestion des données et d’analyse avancée afin de pouvoir établir des relations plus solides et plus personnelles avec nos clients et de continuer à répondre à leurs besoins.

En fin de compte, pour les entreprises de services financiers, l’avenir réside dans les données et la technologie. Il s’agit de réunir les deux pour pouvoir livrer les bons produits aux bonnes personnes au bon moment, de manière aussi fluide et efficace que possible. C’est là que nous concentrons nos investissements dans un avenir prévisible, en construisant le meilleur modèle et la bonne stratégie pour avancer.

[1] Two million Virgin Money credit card holders forced to app banking – Your Money

[2] COVID-19 Is Rapidly Reshaping Consumer Banking and Payments Behaviors, New FIS Survey Finds | FIS (fisglobal.com)

[3] Automakers expand connected car ecosystem with payment technologies | Mobile Payments Today

Ajouté au dossier de presse

Ajouté au dossier de presse