Naviguer dans l’avenir de la finance

La technologie financière, ou « fintech », est le plus gros perturbateur de l’industrie des services financiers de notre époque. Qu’il s’agisse de trouver de nouvelles façons d’améliorer l’expérience client, de répondre aux changements de règlementation, de développer de nouveaux modèles de livraison innovateurs ou d’améliorer l’efficacité des fonctions de back-office, les technologies numériques sont en train de réinventer rapidement l’ensemble de la chaîne de valeur des services financiers.

L’évolution rapide de la technologie financière a contraint les institutions financières traditionnelles, telles que les banques, les assureurs et les sociétés de gestion d’actifs, à réévaluer pratiquement tous les aspects de leurs opérations. Les produits, services et modèles commerciaux qui ont fonctionné pendant des décennies ne sont plus viables dans le monde numérique. Les systèmes et l’infrastructure doivent être remplacés ou mis à niveau avec des technologies plus récentes.

Une enquête réalisée en 2019 par le cabinet comptable mondial BDO a révélé que 97 % des entreprises de services financiers avaient déjà commencé leur transformation numérique, et que 73 % prévoyaient que la technologie numérique leur permettrait d’augmenter leur chiffre d’affaires de 10 % d’ici 2022[1].

Presque tous les domaines de la fintech risquent de perturber les services financiers traditionnels, mais les trois principaux domaines dans lesquels s’opère la transformation numérique sont :

- Big data: l’augmentation de la disponibilité et du volume des données concernant tous les aspects de la vie des consommateurs.

- Internet des objets (IdO): capteurs et appareils connectés, des appareils ménagers à la technologie portable, générant de plus en plus de données sur les consommateurs et leur mode de vie.

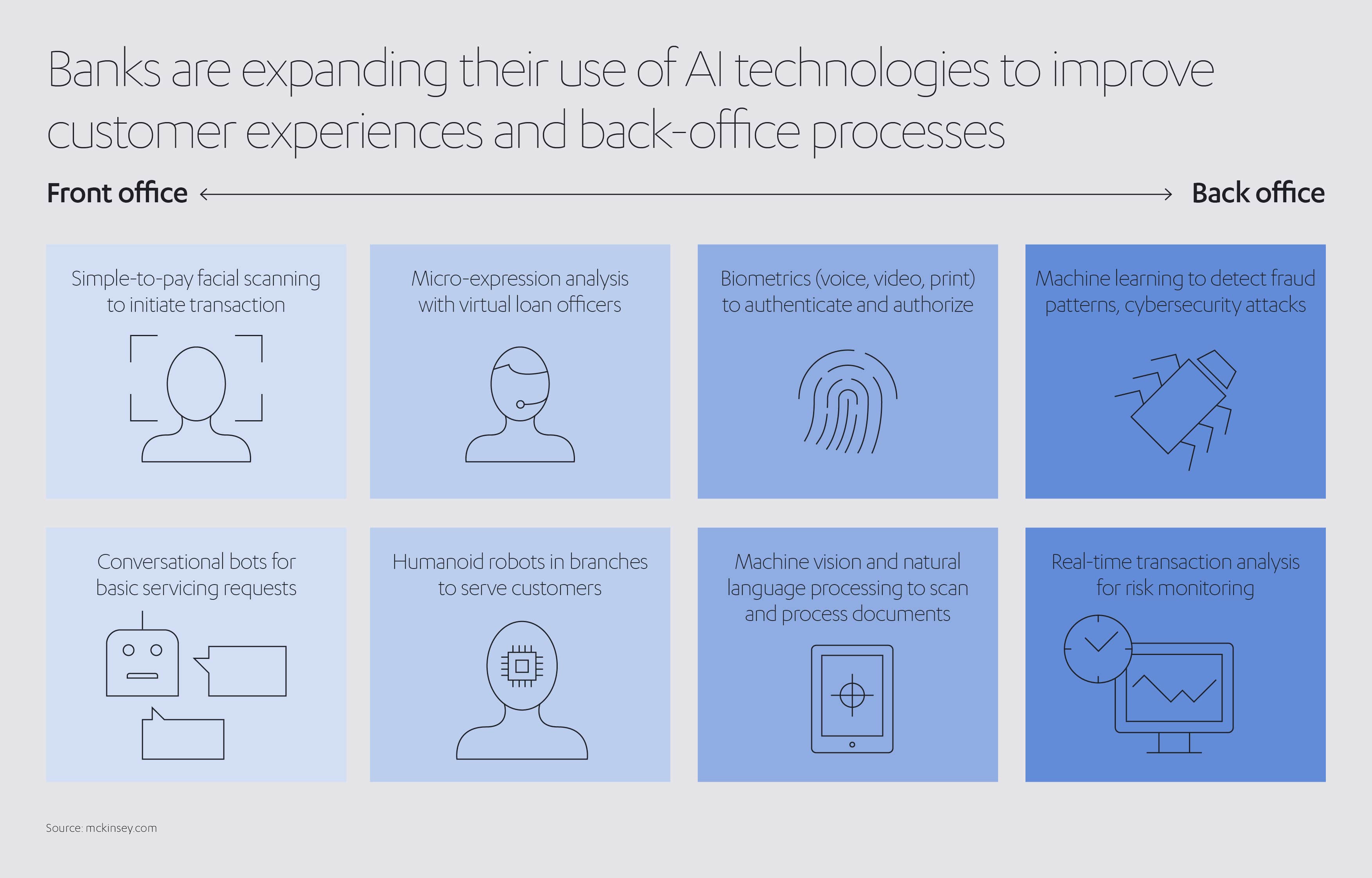

- Intelligence artificielle: le traitement et l’analyse de ces vastes quantités de données ne peuvent être effectués qu’à l’aide d’intelligence artificielle et d’algorithmes, qui peuvent identifier des modèles de comportement sur des milliards de points de données.

- Chaînes de blocs : la technologie du registre distribué (DLT) permet à des réseaux d’entreprises disparates de partager de vastes ensembles de données en temps réel, ce qui leur permet de réduire les coûts, d’accélérer l’exécution des transactions, et d’améliorer la transparence et la vérifiabilité, entre autres avantages.

- Cloud computing : l’informatique en nuage offre des référentiels à distance dotés d’une puissance de calcul polyvalente ; elle représentera bientôt près de la moitié des dépenses informatiques du secteur des services financiers.

Parallèlement à cette évolution technologique, la manière dont les consommateurs considèrent les sociétés de services financiers, ainsi que le niveau et le type de service qu’ils attendent d’elles, a également évolué. Influencés par la façon dont la technologie a changé leur vie dans d’autres domaines, les consommateurs veulent de plus en plus d’institutions financières capables de répondre rapidement à leurs besoins avec des produits sur mesure. À une époque où les gens peuvent commander un produit en ligne et se le faire livrer le jour même, il n’est pas surprenant qu’ils souhaitent que leurs transactions financières se fassent également en temps réel, et que les décisions concernant leurs opérations financières, y compris bancaires, hypothécaires et d’assurance, prennent quelques heures plutôt que des jours ou des semaines, comme c’était souvent le cas il y a encore quelques années ; ce sujet est évoqué plus en détail dans notre article Perspectives d’Abdul Latif Jameel avec Nilüfer Günhan, directrice des services financiers chez Abdul Latif Jameel Finance.

Abdul Latif Jameel Finance

« Dans un avenir très proche, en tant que consommateurs, nous ne nous soucierons plus de savoir quelle banque, quelle société de crédit à la consommation ou quel assureur nous vend ce dont nous avons besoin. Nous accepterons simplement l’offre ou la solution qui répondra à nos attentes et qui se présentera à nous au moment précis où nous en aurons besoin », affirme Nilüfer.

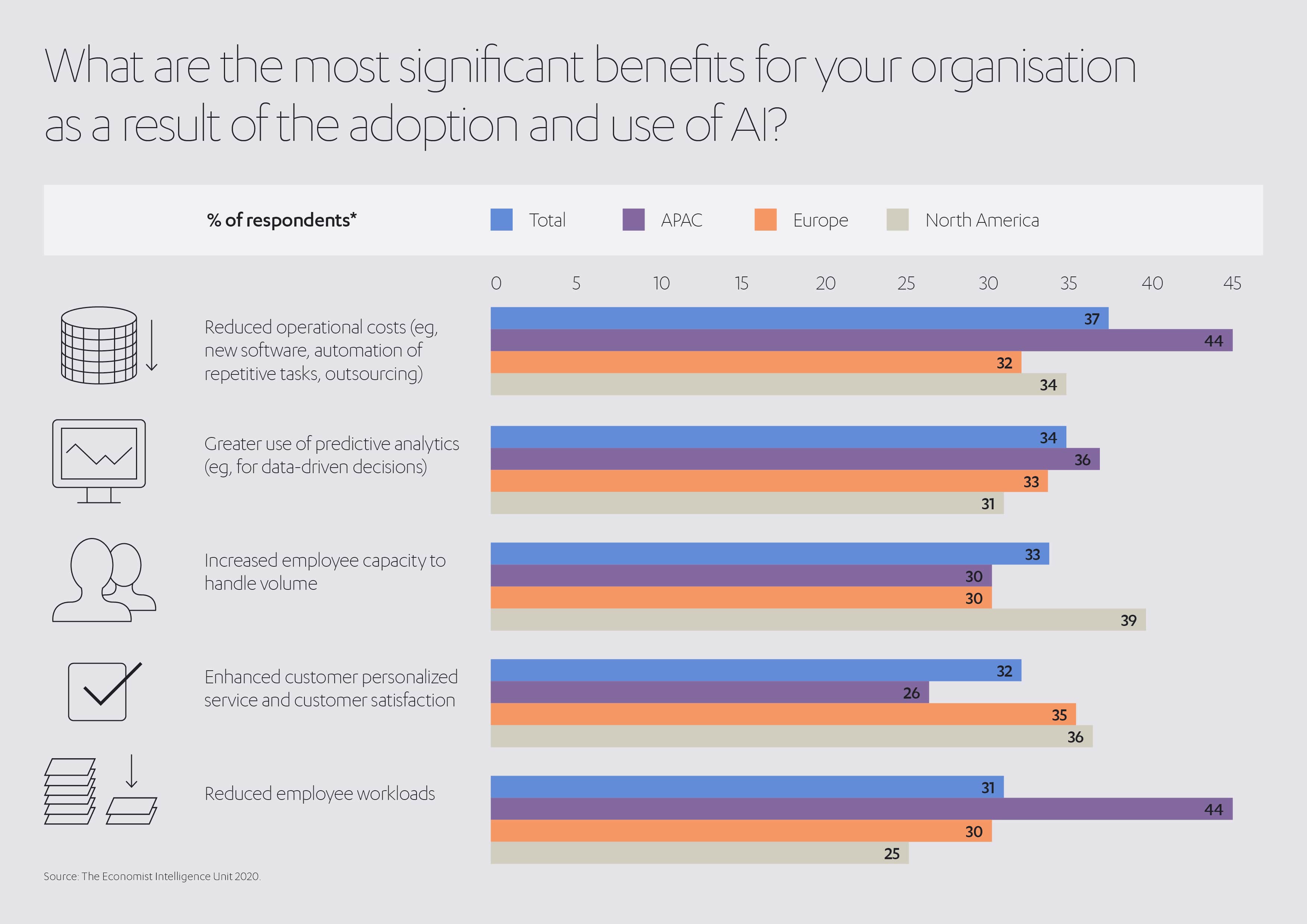

La pression croissante des consommateurs et des parties prenantes professionnelles, combinée aux avancées de la technologie numérique décrites plus haut, a fait du développement de la fintech une priorité pour les entreprises de services financiers. Une enquête menée par le Forum économique mondial en 2020 [2]auprès du secteur des services financiers, par exemple, a révélé que 85 % des personnes interrogées utilisaient déjà une forme d’IA et que 77 % s’attendaient à ce que l’IA soit très ou extrêmement importante pour leur entreprise d’ici deux ans.

Les raisons pour lesquelles les sociétés de services financiers sont si désireuses d’exploiter le potentiel de cette technologie sont faciles à comprendre. Les avantages pour les clients et les entreprises sont clairs. Parmi les principaux avantages énumérés par le groupe[3] d’utilisateurs des services financiers de la Commission européenne, citons :

- Économies importantes : Les services numériques tels que les paiements en ligne ou les transferts de fonds coûtent beaucoup moins cher que les services bancaires traditionnels.

- Sécurité et transparence améliorées : grâce à des technologies de pointe comme les chaînes de blocs.

- Vitesse : Le Big Data et l’IA permettent d’effectuer les opérations beaucoup plus rapidement.

- Innovation plus rapide : les entreprises peuvent tirer parti du Big Data pour répondre rapidement aux changements du marché, en offrant de nouveaux produits aux consommateurs beaucoup plus vite.

- Services personnalisés : les fournisseurs sont plus à même d’offrir aux consommateurs des produits personnalisés adaptés à leurs besoins, en se basant sur leurs données.

- Prévention contre la fraude : la fraude peut être évitée grâce à une meilleure compréhension du comportement des consommateurs, et à une identification précoce ou même instantanée des activités suspectes.

- Prévention contre l’endettement excessif : les tendances de dépense problématiques peuvent être identifiées à temps, afin d’éviter aux consommateurs de s’endetter excessivement.

- Concurrence accrue : les nouvelles technologies génèrent de nouvelles opportunités, et encouragent la concurrence et l’innovation, ce qui devrait bénéficier aux consommateurs, car les fournisseurs se font concurrence pour les attirer.

La technologie change non seulement la façon dont les marques de services financiers établies abordent le marché, mais aussi la nature même de ce marché. Les nouvelles fintech dynamiques explorent de nouvelles opportunités grâce à la technologie et tirent parti de leur agilité et de leur rapidité pour conquérir de nouveaux clients. En outre, comme indiqué dans notre article Perspectives d’Abdul Latif Jameel sur la prise de contrôle technologique des services financiers, les géants de la technologie comme Apple, Amazon, Microsoft, Google et Facebook vont toujours plus loin dans ce domaine pour arriver à fournir aux clients les services financiers qu’ils désirent. De même, dans le secteur des assurances, les innovations appelées « InsurTech » redéfinissent l’expérience client grâce à des innovations numériques telles que la souscription sans risque, les achats sur place et le traitement des réclamations géré par IA, qui rendent les démarches du client toujours plus rapides, faciles et efficaces.

Bien que les grandes marques technologiques puissent entrer sur le marché des services financiers pour des raisons légèrement différentes et sous des angles différents, elles excellent toutes dans les services intégrés rapides et transparents, financiers ou autres, en se basant surtout sur leur expertise dans les domaines qui sont le moteur du changement dans les services financiers : Big Data, IA et IdO. Ces entreprises ont également des avantages par rapport aux acteurs financiers traditionnels, tels qu’une absence de patrimoine, des investissements continus dans les nouvelles technologies, et une grande expérience dans la gestion et l’analyse de données. Les institutions financières, quant à elles, disposent d’une solide base de clients existants qui leur font confiance pour protéger leur argent, mais ne disposent généralement pas des ressources ou de l’expertise technologique nécessaires pour égaler les grandes entreprises technologiques.

Les prestataires de services financiers ne peuvent pas se permettre d’ignorer la menace des Big Tech, mais les Big Tech ne peuvent pas s’emparer si facilement d’une industrie mondiale qui pèse 22 billions [4]USD. La réponse semble résider dans des partenariats, que les Big Tech cherchent à créer avec des prestataires de services financiers expérimentés, afin de développer leur présence dans ce secteur.

Par exemple, Apple a lancé sa toute première carte de crédit en 2019, en partenariat avec Goldman Sachs. Google, quant à lui, invite les consommateurs à ouvrir des comptes bancaires numériques à partir de 2021. Ses comptes Plex, gérés en association avec 11 banques et coopératives de crédit, dont Citibank, fonctionneront avec le système Google Pay.

Les consommateurs, eux, semblent tout à fait prêts à accueillir ces changements. Aux États-Unis, par exemple, les nouvelles inscriptions à la banque mobile ont fait un bond de 200 % début avril 2020, tandis que le trafic bancaire mobile a augmenté de 85 %[5]. Bien que ces énormes augmentations puissent être partiellement attribuables à la pandémie, les changements de comportement qu’elles impliquent, qui avaient déjà augmenté exponentiellement avant cette dernière, persisteront probablement longtemps après la fin de la crise.

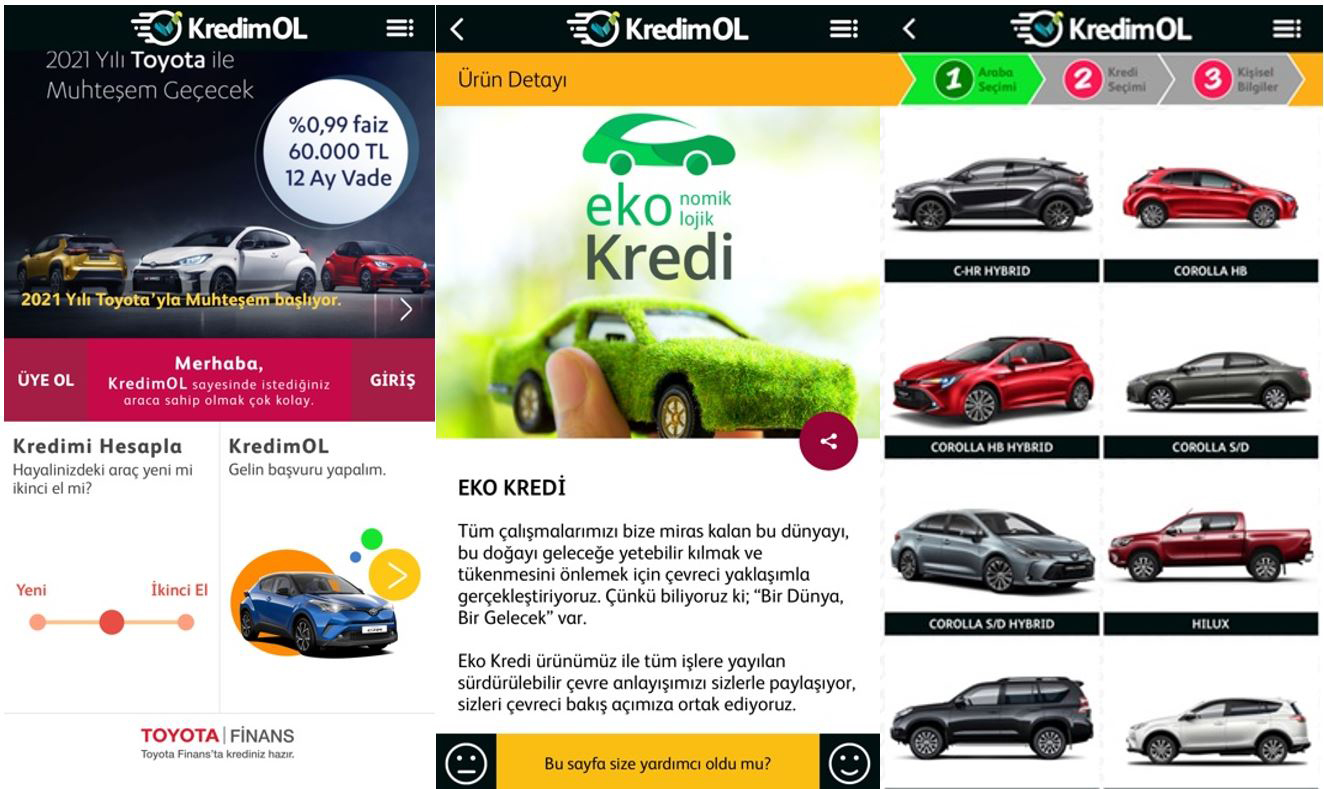

Chez Abdul Latif Jameel, nous cherchons continuellement à répondre aux besoins changeants de nos clients. Notre activité de services financiers, Abdul Latif Jameel Finance, a commencé il y a plus de 40 ans en Arabie saoudite, avec des financements automobiles permettant aux gens d’acheter des voitures.

Depuis, nous nous sommes développés en Égypte et en Turquie et nous sommes devenus l’un des plus grands fournisseurs de crédit-bail automobile et de financement au Moyen-Orient ; avec quelque 2 millions de véhicules financés. Nous fournissons également des financements pour les produits de consommation, l’équipement commercial et l’immobilier, et nous avons lancé un courtier de réassurance affilié au courtier de la Lloyds de Londres appelé JENOA, pour nous permettre de développer et de fournir des produits d’assurance innovants à nos clients dans le monde entier.

Afin d’atteindre nos objectifs, de satisfaire les exigences de nos clients et de faire progresser notre entreprise, nous investissons continuellement dans l’innovation. Nos systèmes numériques de gestion des risques et de collecte sont parmi les plus avancés du Moyen-Orient, par exemple, tandis qu’en Turquie, l’un des marchés automobiles et de financement des consommateurs les plus avancés de la région, nous avons développé un processus numérique intégral qui permet au consommateur de gérer l’ensemble du processus sur son smartphone.

Le paysage des services financiers est en train de changer radicalement.

L’avenir sera bâti sur les données et la technologie. Les sociétés de services financiers d’aujourd’hui doivent évoluer pour s’adapter aux opportunités et aux défis créés par les nouvelles technologies et l’évolution des besoins des clients. Les cultures et les modèles opérationnels doivent s’adapter à cette nouvelle réalité. Pour ce faire, il faudra adopter de nouveaux schémas de rentabilité et de nouvelles approches de l’engagement client, et aussi attirer et embaucher un nouveau type d’employés.

Chez Abdul Latif Jameel, nous investissons en priorité dans ces domaines, afin de créer de nouvelles opportunités pour une plus grande croissance et une orientation client toujours plus forte. Il est certain que dans le monde moderne, l’accès aux biens et services et à une vie meilleure est lié à l’argent. La compréhension et la planification des risques acceptables permettent aux entreprises et aux individus d’investir dans leur avenir. Nous continuerons à regarder au-delà des modèles de services financiers établis en favorisant le changement connecté et la commodité numérique réelle, qui donnent aux entreprises et aux consommateurs les moyens de vivre pleinement les moments qui comptent.

[1] Digital Transformation in Financial Services | BDO Insights

[2] WEF_AI_in_Financial_Services_Survey.pdf (weforum.org)

[3] 1606-big-data-on-financial-services_en_0.pdf (europa.eu)

[4] Global Financial Services Market Data And Industry Growth Analysis (thebusinessresearchcompany.com)

[5] COVID-19 Is Rapidly Reshaping Consumer Banking and Payments Behaviors, New FIS Survey Finds | FIS (fisglobal.com)

Ajouté au dossier de presse

Ajouté au dossier de presse