テクノロジーの変革に備えた金融

テクノロジーが急速に進化する中、これらの変化をいち早く利用して、最大の効果を活用できるかどうかが、今後の金融サービス業界での成功を左右します。

堅実で威厳に満ちあふれ、世界のトレンドの変化に対して確固たる姿勢を保つ、という金融機関のイメージは過去のものとなりました。

代わって今日の金融サービス事業に必要なのは、よりダイナミックなペルソナを提示することです。つまり、最新のイノベーションを最大限に活用しながら、急速に変化する消費者のニーズに対応する機敏さが求められます。

この革命のドライバーとエネブラー、その両輪を担うのがテクノロジーです。ビッグテックと呼ばれるApple、Google、Facebook、Microsoft、Amazonなどの巨大企業は、その顧客数を含め、従来の銀行に対して優勢となりました。同様に新規参入企業は、その性質上すべての決定権を握っている巨大企業を相手に好機をつかみ維持するのが困難な状況に 置かれました。

これらのビッグテックという「破壊者」は、それぞれが行動パターンの変化に対し非常に敏感に反応することが証明されています。彼らは、スムーズに新規市場に参入するためのテクノロジーを既に備えています。これは主力金融サービス機関と新規参入企業の両方にとって、非常に手強い相手です。

現在の業務にこの新しいテクノロジーが持つ無限の可能性を取り入れながら、同時にそれを理解することは、将来の金融サービスの展望をナビゲートするために、企業にとってだけでなく、顧客にとっても不可欠です。ここ数年来、個人としての私たちは金融とどのように関わるべきか、その根本的な見直しを迫られてきました。顧客には大きなメリットをもたらしますが、事業者にとっても大きな課題と機会になっています。そして今、テクノロジーの変革はまだ始まったばかりです。

イノベーションはどのように埋め込まれるか

金融サービス事業者が消費者のニーズの変化に迅速に対応しなければ、ビッグテック企業が必然的にその役目を担うことになるでしょう。消費者レベルでは、ATMで現金を引き出したり預金をしたりすることが少なくなっていることを考えてみましょう。10年前は10回の取引のうち現金が使われたのは6回でしたが、2019年には10回の購入のうち3回未満になっています[1]。ほんの数年前まで、個人や法人の銀行取引業務の未来はオンラインだと思われていました。今では、モバイルの登場により、オンラインでの銀行取引業務でさえも時代遅れに見えるようになりました。そして、銀行は金融サービスの氷山の一角に過ぎません。

「埋め込み型金融」の世界へようこそ。

埋め込み型金融は、金融機関以外の企業が顧客を金融取引システムに直接結びつける方法を描き出しています。顧客が個別に金融機関とやりとりをする必要性は、まったくありません。シームレスに、そして時にはほとんど気づかないうちに取引ができます。地図に表示されているホテルやレストランを予約し、支払いをするオプションを提供する衛星ナビゲーションシステム。または、販売時に「月払い」のパッケージを提供するオンライン小売業者は、顧客が他でクレジットを手配する煩わしさを省くことができます。

このようなイノベーションによって消費者は時間と手間を節約できます。そして今日の世界で何よりも重んじられるのは、この利便性です。

Abdul Latif Jameel Finance

消費者のライフスタイルの一部として、個人ローン、支払い、資産、そして保険が、最初の統合されたサービスとなる可能性が高くなる一方で、1つの事業者に依存することはなくなるだろうとAbdul Latif Jameel Financeの金融サービス担当最高責任者であるニルファー・ギュンハンは話します。

「そう遠くない将来、私たちに必要な商品を販売してくれるのは銀行か消費者金融か、または保険会社かというようなことは考えなくなるでしょう。私たちは、単に、提示されたニーズを満たすオファーやソリューションを、まさにそれを必要とする時に受けとるのです。」

老舗企業も新規参入企業も、この新しいフロンティアの可能性を掴むために迅速に行動しなければなりません。

「テック企業がいかに素早く自動車会社になるかが問題ではなく、私たちがいかに早くテック企業になれるかが問われています」と、ある世界的な自動車会社のトップは経営コンサルタント会社であるマッキンゼーにこのように話しました。[2]

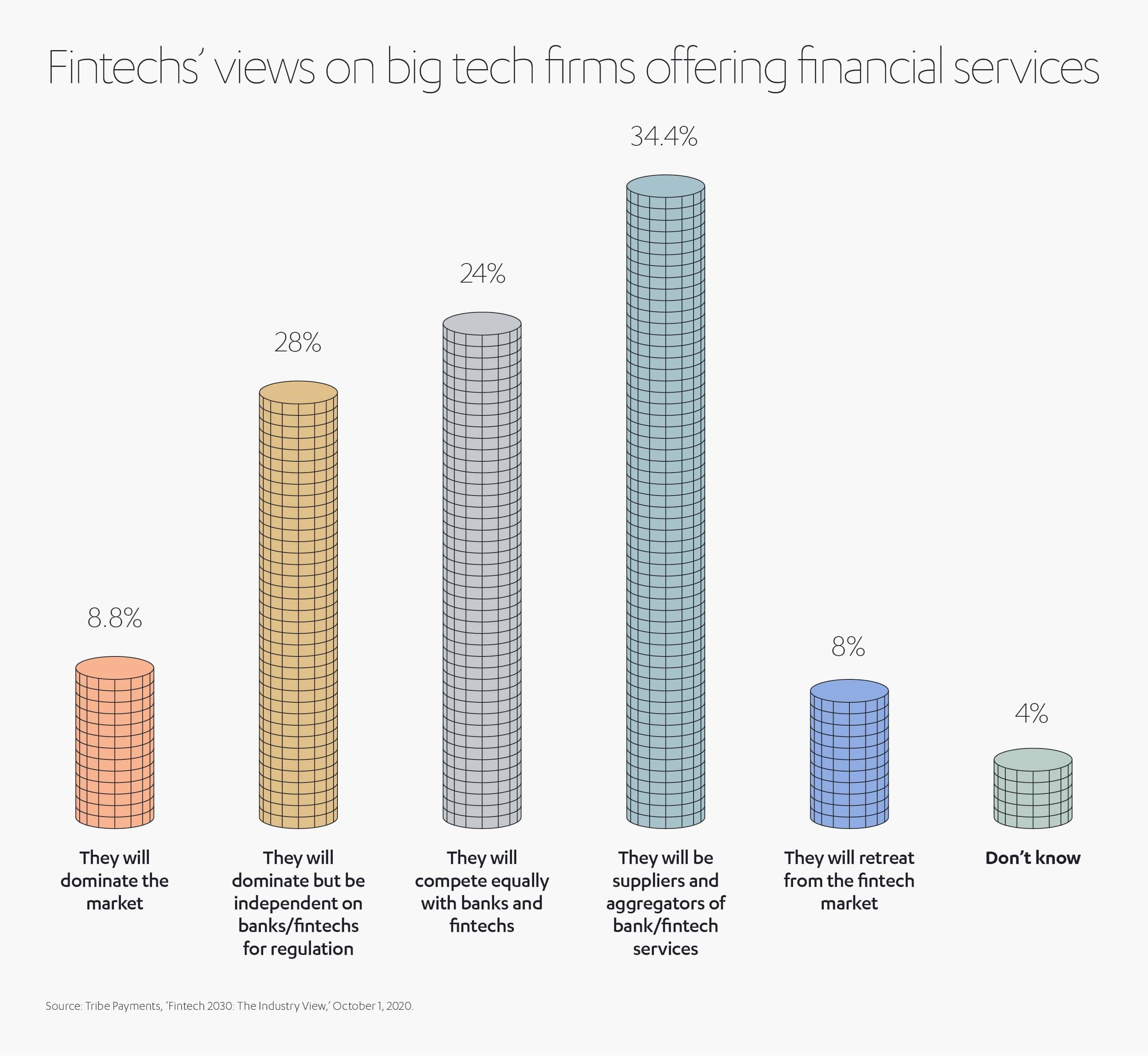

実際に、ファイナンステクノロジー(フィンテック)業界では、この10年の間に埋め込み型金融が標準となり、ビッグテック企業が主導権を握るか、銀行と対等な競争力を持つようになると予測されています。125名のフィンテック経営者を対象としたインサイダー調査では、回答者の8.8%が2030年までにビッグテック企業が金融サービス市場を支配する、28%がビッグテック企業が支配したとしても規制のために引き続き銀行に依存する、24%がビッグテック企業が銀行と同等の競争力を持つ、と予測しています。[3]

ビッグテック企業が豊富な経験を有する金融サービス事業者とのパートナーシップを模索しており、金融セクターで足掛かりを得ようとしていることから、その道筋をつけようとしていることは明らかです。

例えばAppleは、2019年に初のクレジットカードを発売開始。ゴールドマン・サックスと提携したこのカードは、iPhoneのデジタルウォレットに統合されています。

例えばAppleは、2019年に初のクレジットカードを発売開始。ゴールドマン・サックスと提携したこのカードは、iPhoneのデジタルウォレットに統合されています。

カードの利用料や支払いを忘れたときの手数料は無料で、Uberのライドヘイリングやフードデリバリーサービスなどの第三者プロバイダーが、3%のキャッシュバックが受けられる仕組みです。中核市場となるのはテクノロジーに精通したミレニアル世代です。

一方、Googleは消費者に向けて、2021年に開始するデジタル銀行口座の開設を呼びかけています。同社のPlexアカウント(シティバンクを含む11の銀行や信用組合と提携して運営)は、Google Payの枠組みの中で運営されます。Googleは、Gmailソフトウェアの有名な検索性を利用して、顧客が自分の支出を容易に分類し理解できるようにしています。

これに遅れることなくFacebookも、「通貨と政府債務のバスケットに結びついた」独自のLibraと呼ばれるデジタル通貨を導入する可能性を模索しています。[4]Facebookが目指すのは、決済システムをより迅速かつ安価にグローバルにすることです。

しかし、これまでのLibraの実態は、決して円滑ではありませんでした。この事例は、ビッグテック企業が、特に法律・規制順守の観点から、このようなデリケートな市場で解決すべき課題を過小評価した場合に、どのような問題が発生するかという事を示すものとして捉えられています。

共に協力することで問題の解決を図る

FacebookがLibraの概要を発表した時、同社は手続きを進める前に連邦銀行の許可を求めるよう米国政府から圧力をかけられました。驚くに値しません。何百万という人々が既存の銀行から預金を引き出す可能性があることは、取り返しのつかないほどの大きなダメージを世界経済に与えると考えれられます。

また、オンライン小売大手のAmazonは、2つの誤ったスタートをくぐり抜けました。2016年に開始された米国の学生ローン制度は、優先顧客に対して0.5%の融資引き下げを約束していました。しかし、これは結果として短命のものとなりました。制度が放棄された時、この案件は米国の規制当局である米消費者金融保護局(CFPB)と米通貨監督庁(OCC)により調査されました。そして2019年、Amazonは規制上の懸念があると投資家に述べ、独自の当座預金口座を開設する計画を断念したのです。

Googleも問題を抱えていました。検索と検索ベースの広告を独占的に保持しているという懸念から、米国司法省が独禁法の訴訟を起こすという事態になったのです。当記事の執筆時点で、この訴訟は進行中です。このような精査が行われることは米国に限ったことではありません。英国では、新たな技術規制機関である競争・市場庁(CMA)がデジタル市場ユニットを立ち上げ、GoogleやFacebookなどのテクノロジープラットフォームの検索やソーシャルメディアの独占性を調査しています。英国のビジネス長官アロク・シャーマは、新しい「競争促進体制」の下では、小規模なテック企業が「はじき出される」ことがないようにすると述べています。[5]

これらの事柄は、フィンテックコンサルタント会社、11:FSのサラ・コシアンスキが、ビッグテック企業は完全な貸し手になるよりも、金融サービス事業者との提携を希望している、と主張する理由を補強するものです。「銀行の営業許可を取得して維持するという困難は、リスクがあまりにも大きいと考えられるだろう」と彼女は述べます。[6]

確かに、対立ではなく協力こそが未来なのかもしれません。そのため、Apple/ゴールドマン・サックスとGoogle/シティバンクの連携が注目されているのです。連携することが、技術革新と業界体験の融合を単独で目指すよりも大きな可能性を秘めていることを、他の多くのパートナーシップも同様に示しています。

テックのスペシャリストであるParsylがLloydの保険市場と提携し、新しい貨物保険商品を考案したのはその一例です。この商品にはParsylの専門センサーを使用し保管や輸送状況をモニターします。リスクを軸として主に機能している保険のような業界では、テクノロジーは確実性という困難な探求の対象を提供します。

他方で、Googleはドイツ銀行と10年間の提携を結び、ドイツ銀行の業務のデジタル化を可能にすると同時に、全体の銀行部門で他の新しいテクノロジーへも共同で投資しています。

金融サービスの観点からは、銀行が単独でテック企業に対抗できないのであれば、銀行は勝ちにいくよりも、テック企業と組んだ方が良いのかもしれません。現在の技術開発の速度を考えると、このような互恵的な協力関係を築くことは、既存の事業者にとって唯一、財政的に維持できる戦略であると言えるかもしれません。

技術革新の驚異的なスピード

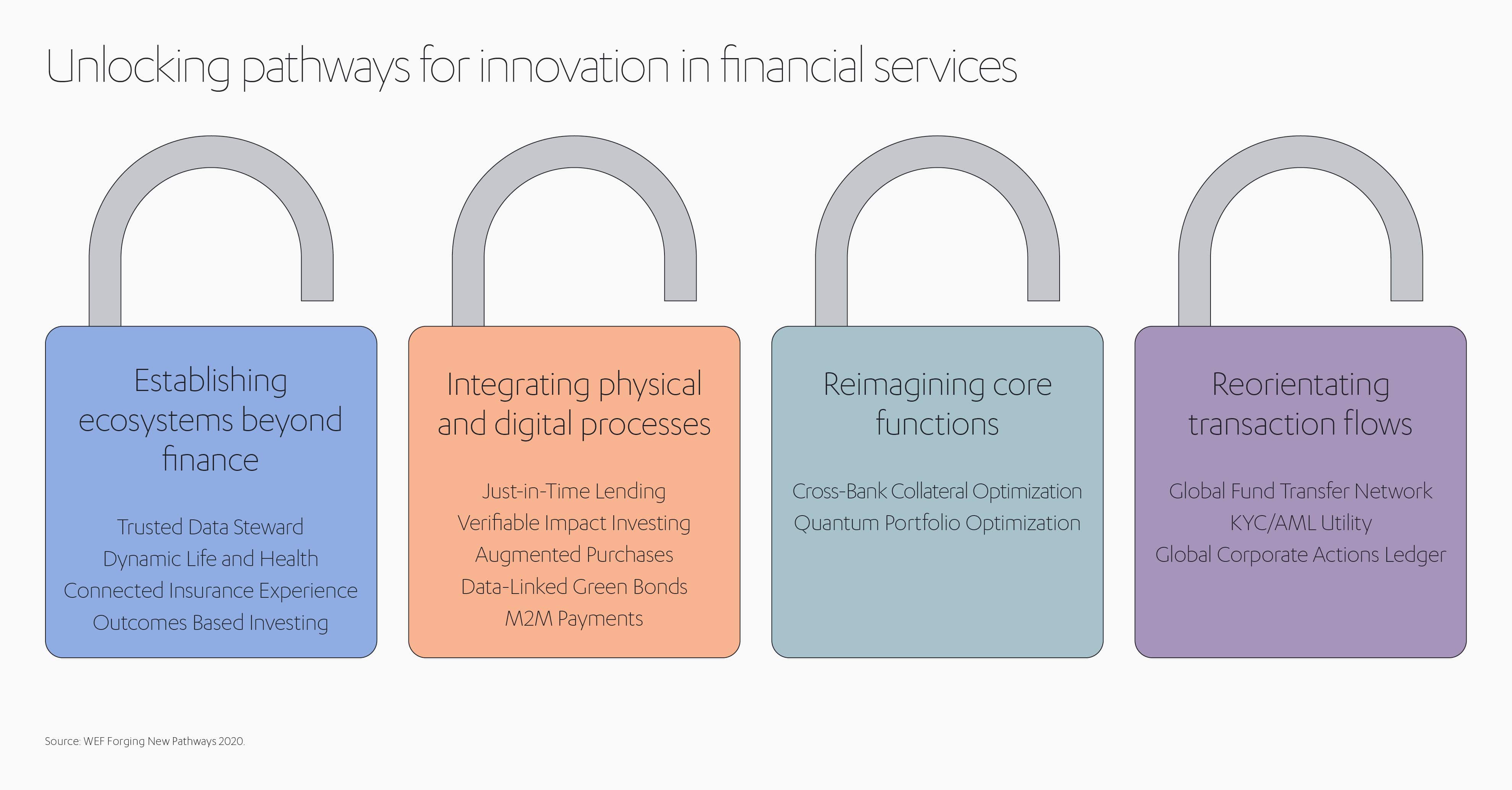

世界経済フォーラムでは、金融サービスプロバイダーは既にイノベーションのキャッチアップを達成しました。ここでは、2019年の時点で、米国の銀行の43%がまだ半世紀以上も前のコーディング言語であるCOBOLを使用していると述べられたのです。[7]WEFは、懸念すべきほど多くの数の経営者にとって、新興テクノロジーと具体的なビジネスの成果との関連性が依然として曖昧だと言明しています。

世界経済フォーラムでは、金融サービスプロバイダーは既にイノベーションのキャッチアップを達成しました。ここでは、2019年の時点で、米国の銀行の43%がまだ半世紀以上も前のコーディング言語であるCOBOLを使用していると述べられたのです。[7]WEFは、懸念すべきほど多くの数の経営者にとって、新興テクノロジーと具体的なビジネスの成果との関連性が依然として曖昧だと言明しています。

このような反動的な背景において、一連のテクノロジーが同時に成熟しつつあり、それらは一体となって銀行や金融サービス業界を根本的に変革する力を秘めています。

では、メリットを挙げてみましょう。

- 人工知能は、コスト削減や投資を予測する上で、ビジネス全体にわたる戦略的ツールとなる可能性を提供

- ハイブリッド量子コンピューティングにより、業界の計算業務に新たなスピードと精度レベルを実現

- ブロックチェーン分散型台帳技術(DLT)は、膨大なライブデータを異なるビジネスネットワーク間で共有できるようにすることで、決済や不動産取引から医療情報、サプライチェーンまで、あらゆる種類のインタラクションに革命をもたらす

- 仮想現実や拡張現実により、顧客が情報を入手しサービスを受けるための支払い方法を変容

- モノのインターネット(IoT)は、ロジスティクスとモビリティの分野で、今までにないほどの量のライブデータとコンテクストデータを提供

- 5Gテクノロジーは、遠隔勤務のセキュリティを改善し、IoT全体で自律ネットワークを調整

- クラウドコンピューティングはリモート・リポジトリを提供し、多様な計算能力を持ち、そう遠くないうちに金融サービス業界のIT支出の約半分を占めるようになる

「これらのテクノロジーは、私たちの生活を自動化する、今まで以上に統合された体験への扉を開くでしょう。消費者自身の思考や意思決定はほとんど必要とせずにです」とニルファー・ギュンハンは説明しています。

これらの新たなテクノロジーの可能性を熟知し、どのように調和して作用するかを理解することが、金融会社にとって成功の鍵となるでしょう。

WEFは、これらのテクノロジーのうち2つが、他のテクノロジーを組織的に開放するものであること、よって、最も緊急の資金提供を受けるべきであることを明確にしています。

次のように説明しています:「AIやクラウドコンピューティングへの投資を定着させ、他のテクノロジーをこれらの投資により具体的に可能になるものとして捉えます。これにより金融機関は、重要なビジネスに関する問題を解決するために、最も重要な新興テクノロジーのクラスターに、より簡単にアクセスして実装することが可能になります。」[8]

スタートアップはテクノロジーの主導権争いで生き残ることができる

ビジネスコンサルタント会社のPwCは次のように報告しています。次世代のフィンテックは、既存のビッグテック企業だけのものではなく、新規参入企業に道を開くか、少なくとも、特定の革新的なテクノロジーやプロセスを活用するのに十分な洞察力を持った人たちのために、道を開くだろう、と。[9]

テックビジネスリーダーを対象とした調査によると、PwCは2020年には既存の銀行・決済事業の最大28%が「危険にさらされる」と予測され、保険、資産運用、資産管理事業の最大22%が「危険にさらされる」と予測していることを明らかにしました。

起業家的なスタートアップの余裕がまだある場合(エビデンスはそうであることを示しています)、ニッチな価値提案に焦点を当てている人に将来への道が開けるのかもしれません。

例えばGoogleが検索エンジンの本家本元であることに変わりはありませんが、他の検索の新興企業は過去2年間で7億ドル近くの資金調達に成功しています。[10]ほとんどの場合、補助的な分野に着目したりコアテクノロジーを開発することでこれを実現しています。

例えばAlgoliaは、企業が自社のウェブサイトについてより高速で直感的な検索機能を開発するのを支援していますが、ベンチャーキャピタルから1億8,400万米ドルの資金を調達しました。企業がソーシャルメディアや検索ツール内での認知をモニターし、改善するのを補助するReputation.comは、1億1,700万米ドルを集めました。Googleが大規模サイトのコンテンツの約半分を見落としてしまう問題を修正するために、Botifyは2,000万米ドルの資金を確保し、またプライバシーを優先する検索エンジンDuckDuckGoは1,300万米ドルを調達しました。

プライバシーが注目すべき流行語の一つである場合、それに近いものとしてセキュリティも含まれるでしょう。

プライバシーが注目すべき流行語の一つである場合、それに近いものとしてセキュリティも含まれるでしょう。

PwCの調査は、金融機関が直面する最大の課題の一つであるサイバーセキュリティに光を当てました。

金融機関のCEOの10人に7人近くが、そしてすべてのセクター全体ではCEOの61%がサイバーの脅威についての懸念を報告しています。[11]

この問題は、第三者ベンダーの利用の増加、テクノロジーの変化のスピードの速さ、増大する国境を越えたデータの交換量、高まる顧客のモバイル・アプリへの依存度などにより、今後数年で雪だるま式に拡大すると予測されています。

そのため、仮名化、フォーマット保持暗号化(FPE)ソフトウェア(個人情報保護、法令順守を可能にしながら、業務プロセスに有用なデータを保存するために使用)を提供する企業は、競争上の優位性を持つことになります。

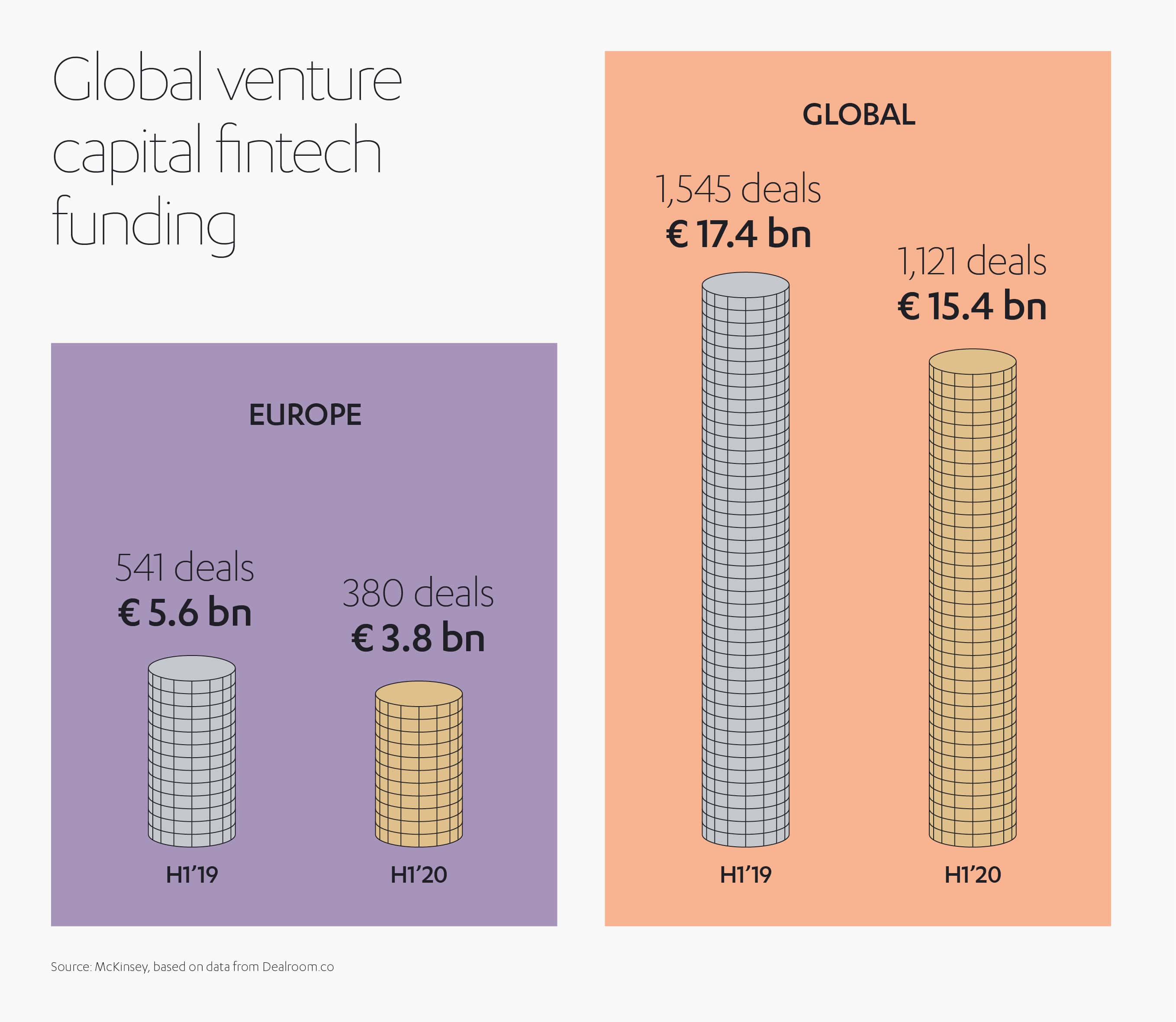

パンデミックの最中でも、欧州の貸し手は、例年に比べて割合は低いものの、テック系新興企業に対する投資を継続しています。[12]2020年上半期には、2019年上半期の56億ユーロに対して、欧州のフィンテック企業に対しては38億ユーロのベンチャーキャピタルが投入されました。

例えば、ドイツのフィンテック「Solarisbank」はプリペイドカードやデビットカードも提供している銀行のインフラ事業者ですが、当社は1度に6,000万ユーロの資金を調達しました。さらに、ドイツの新興企業(信用度採点のスペシャリストであるForteil GmbH)は、Santanderから資金援助を受け、デジタルバンキングサービス事業者である英国のフィンテック企業、Menigaは、Caixa Central de Crédito Agrícola Mútuo CRL、UniCredit、Groupe BPCEから850万ユーロの資金援助を受けました。

パンデミックのようなめったにない危機に際して、フィンテックのスタートアップ企業にとっては、信用と資金調達が明確に残っています。将来のトレンドを予測し、対応し、明日のビッグテックのエリートの仲間入りをするには、このような若々しく俊敏なアウトフィットが最適な場合があります。

金融の未来に投資する理由

新しい金融サービスのパラダイムは、以下に示すようにすべてのレベルのプレーヤーに機会をもたらします。顧客のロイヤルティーと業界での経験を活かした、銀行業界のベテラン、最先端のシステムをニュアンスよく把握しているビッグテック、革新性・適応性・新規ベンチャーキャピタルを引き付けるための能力を持つスタートアップ企業。

熱狂的で非常に速く動く市場で競争からは程遠いところで、これまでの経験が示唆するのは、最も強力な変革的なイノベーションが実際には、これらのさまざまなプレーヤーの多様な強みを活用したコラボレーションであるということです。

このようなエキサイティングな時代に、アブドゥル・ラティフ・ジャミールのようなグローバルな投資家は、金融サービスや保険のソリューションを顧客に直接提供する新しい方法を見いだすでしょう。

ローン、支払い、保険、資産管理が日常生活のシームレスな一部となる埋め込み型金融の未来に備えましょう。今後、従来の馴染みのあるブランドへのロイヤルティーが薄れていく可能性が高いと思われます。私たちは、最も必要とするときに提供される、便利さと機能性を備えた金融ソリューションを選ぶようになっていくからです。

このような金融サービスの大転換は、お金の問題がさらに自動化され、より統合されたものになることを意味します。AI、ブロックチェーン、5G、IoT、仮想現実などのテクノロジーの急激な成長は、効率化と共同作用の大きな波を生み出すでしょう。それは、理想的には、日を追うごとによりいっそう焦点を絞り込むことです。それは、顧客にとっては新たな貯蓄となり、ビジネスにとっては新たな収益源になります。

「すべてのデジタルユーザー体験の背後では、パーソナライゼーションを中心とする武器を使用して、製品やサービス提供者の間で大きな戦いが展開されるでしょう」とニルファー・ギュンハンは述べています。

多忙な消費者から名案を思い付く起業家、大手銀行のCEOまで、金融分野で利害関係がどのようなものであれ、テクノロジーが私たちの社会を運営する方法を変えることは間違いないでしょう。

そこにスマートマネーが存在するのです。

[1] Will we be getting our cash from shops, not ATMs? – BBC News

[2] https://www.mckinsey.com/~/media/McKinsey/Industries/Financial%20Services/Our%20Insights/Next-gen%20technology%20transformation%20in%20financial%20services/Next-gen-technology-transformation-in-financial-services.pdf

[3] https://www.businessinsider.com/embedded-finance-expected-to-blur-fintech-lines-by-2030-2020-10?r=US&IR=T

[4] https://www.cnbc.com/2020/01/03/big-tech-will-push-into-finance-in-2020-while-avoiding-bank-regulation.html

[5] https://www.theguardian.com/technology/2020/nov/27/new-uk-tech-regulator-to-limit-power-of-google-and-facebook#:~:text=A%20new%20tech%20regulator%20will,a%20fair%20market%20for%20consumers.

[6] https://www.cnbc.com/2020/01/03/big-tech-will-push-into-finance-in-2020-while-avoiding-bank-regulation.html

[7] http://www3.weforum.org/docs/WEF_Forging_New_Pathways_2020.pdf

[8] http://www3.weforum.org/docs/WEF_Forging_New_Pathways_2020.pdf

[9] https://www.pwc.com/gx/en/industries/financial-services/publications/financial-services-technology-2020-and-beyond-embracing-disruption.html

[10] https://news.crunchbase.com/news/money-insider-googlelawsuit/

[11] https://www.pwc.com/gx/en/industries/financial-services/publications/financial-services-technology-2020-and-beyond-embracing-disruption.html

[12] https://www.spglobal.com/marketintelligence/en/news-insights/latest-news-headlines/vc-funding-for-fintechs-is-down-but-big-banks-are-quietly-investing-in-startups-60607005

プレスキットに追加

プレスキットに追加