حلول رائدة لإدارة المخاطر والتأمين بغية تمكين النمو

تتطلع الشركات والمستثمرون والممولون إلى استكشاف فرص جديدة للاستفادة من النمو الحيوي الذي تشهده المملكة، مع تواصل تنفيذ الاستراتيجيات والسياسات في إطار الخطة التنموية الوطنية لتحقيق رؤية المملكة العربية السعودية 2030.

ويسعى قادة الأعمال في المملكة العربية السعودية إلى إيجاد فرص نمو في المناطق الواعدة الأخرى في العالم متسلحين بروح ريادة الأعمال.

ويُسهم هذا التغيير في إعادة صياغة مستقبل اقتصاد البلاد ويرتقي بإمكانات المملكة إلى مستوى جديد. ولكن مع هذه الفرص تأتي تحديات ومخاطر جديدة تساعد على إعادة بناء قطاع التأمين.d

واختلف مفهوم المخاطر في سوق المملكة عن الأسواق الأخرى نظراً لطبيعة الشركات الكبرى في المملكة التي في معظمها إما ممولة ذاتياً أو حكومياً، والنتيجة تخلف قطاع التأمين نسبياً واعتماده إلى حد بعيد على الأصول الحيوية للأفراد أو العائلات بيد أن هذا الواقع قد بدأ يتغير.

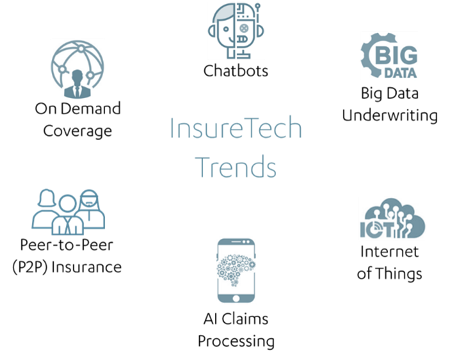

ومع الدعم الذي تقدمه الابتكارات التقنية المتسارعة لقطاعي الخدمات المالية والتأمين عالمياً، تبدو هذه التطورات التقنية في هذين القطاعين مهيأة لدفع عجلة النمو في الشرق الأوسط.

ووفقاً لتقرير “إرنست آند يونغ”، بلغ حجم سوق التأمين السعودي ما يزيد عن 10 مليار دولار كإجمالي أقساط التأمين في العام 2017، وما يزال السوق آخذ في النمو سنوياً. ورغم أن نسبة كبيرة من هذا النمو قد تركزت على توفير الحماية للأفراد والعائلات، إلا أنه من المتوقع أن يمثل تأمين الشركات قطاع النمو الرئيسي مع مواصلة زيادة الوعي وارتفاع سقف التوقعات.

ومع تطلع الشركات السعودية لاقتناص فرص جديدة محلياً وفي الخارج، ومع سعي المستثمرين للاستفادة من فرص النمو في البلاد، وبحث المزيد من الشركات عن حلول لتمويل مشاريع تلبي طموحاتهم عبر مصادر تمويل خارجية، فإن حماية هذه الاستثمارات تمثل عنصراً أساسياً لدفع مسيرة النمو المستدام في هذه القطاعات، وفي سوق التأمين أيضاً.

وفي ظل هذا الواقع، تبدو الظروف مهيئة لشركة عبد اللطيف جميل للتأمين كي تصبح لاعباً رئيسياً في قطاع التأمين وإدارة المخاطر الذي يشهد نمواً في البلاد، والمساعدة في إحداث تحول في مفهوم هذا القطاع، وتلبية الطلب على مجموعة واسعة من خدمات التأمين واستشارات تأمين ضد المخاطر للشركات.

وتم تأسيس شركة عبد اللطيف جميل للتأمين عند انطلاقتها الأولى بنموذج الوكالة، بالتعاون مع شركة التأمين العالمية العملاقة “أكسا”، وأطلقت عبد اللطيف جميل للتأمين شركة وساطة جديدة ومبتكرة في العام 2018، والتي تمثل مجرد بداية لاستراتيجية التوسع التي تنتهجها الشركة.

مجلة “فتح الآفاق” تلتقي مع نولوين آلانو، الرئيس التنفيذي للتأمين في شركة عبد اللطيف جميل، خلال مشاركته في ندوة حول مخاطر الإنترنت، لمناقشة سوق التأمين في المملكة وما لدى الشركة من طموحات للمستقبل؟

س: ما تقييمكم للوضع الراهن في سوق التأمين السعودي؟

ج: تقليدياً، يركز السوق على الأفراد وحماية الأصول الحيوية للأفراد. لذلك، فإن نحو 80٪ من إجمالي أقساط التأمين تأتي من التأمين على السيارات والتأمين الصحي. وبالتالي تميل هذه السوق أن تكون سوق سلع، حتى أن مستويات خدمة العملاء وإدارة المطالب تبدو ضعيفة.

ومن ناحية أخرى، نشهد تحولاً في الفهم والوعي بضرورة حماية الأصول التجارية – على سبيل المثال، القليل من الشركات لديها تأمين ضد توقف العمل، أو حتى دراية بماهية هذا التأمين. هنا تلعب شركة عبداللطيف جميل للتأمين دوراً رئيسياً، حيث لا يقتصر دورها على القيام بإجراءات التأمين، بل وتقديم المشورة الموثوقة التي تخدم العلاقة طويلة الأمد مع عملائنا.

س: كيف تتوقع تطور هذا القطاع خلال السنوات القليلة القادمة؟

ج: يوجد نحو 50 شركة وساطة تأمين في المملكة العربية السعودية، لكنهم يبدون أقرب إلى تقديم خدمات إجراءات التأمين مع التركيز على السعر، ويعود سبب ذلك إلى حد ما إلى نوع المنتجات المتوفرة، وإلى تطلعات العميل. ونهدف إلى المساعدة في إحداث تغيير في هذا الواقع.

نحن بحاجة في هذا السوق إلى وسطاء تأمين يعملون بصفة استشارية، ويسهمون في رفع مستوى الوعي بالمنتج، وتثقيف العملاء بالمخاطر التي قد يتعرضون لها، وما هي المنتجات المتاحة لتخفيف هذه المخاطر. ويشمل ذلك العمل على تطوير إعادة التأمين، وتقنيات التأمين، وغيرها من المنتجات لتحفيز هذه السوق.

والأهم من ذلك، فإن الأمر يتطلب رحلة لتثقيف الشركات على إعادة التفكير بموقفهم تجاه التأمين ضد المخاطر.

س: ماذا يعني إطلاق أعمال الوساطة بالنسبة لعبد اللطيف جميل للتأمين؟

ج: نحن ما نزال نعمل في شركة وكالة التأمين أيضاً، لكننا نعتقد أن نموذج الوساطة أكثر ملاءمة للتأمين على الأعمال. فوكالة التأمين المرتبطة بشركة تأمين واحدة قادرة فقط على عرض منتجات وبوليصات هذا المؤمن للعملاء. وقد تسير الأمور بشكل حسن على المدى القصير، ولكن مع نمو أعمال العميل، تتبدل طبيعة المخاطر لديه، مما يعني أن شركة تأمين بعينها قد لا تفي بغرضه.

وبصفتنا وسيط تأمين، بإمكاننا العمل مع عملائنا لفهم أعمالهم ومخاطرهم بعمق، ودراسة كافة المنتجات في السوق لمواجهة هذا التحدي والعثور على منتجات التأمين التي تناسب الاحتياجات التجارية للعملاء.

س: كيف ستفعلون ذلك؟

ج: نحن نوع مختلف من شركات وساطة التأمين، ونتمتع بمكانة فريدة في السوق. نذهب لزيارة العميل المحتمل، ونتحدث إليه عن أعماله وخططه للمستقبل. نطرح الأسئلة الصحيحة حتى نتمكن من فهم المخاطر وتحديد المجالات الحساسة التي تحتاج إلى الحماية.

كما ذكرت سابقاً، الأمر متعلق بالتفكير المختلف مع عملائنا من الشركات. إنها طريقة مختلفة في العمل. خلال العام الأول لانطلاق أعمالنا، انصب تركيزنا على تأسيس العمل والبدء في بناء العلاقات. وفي السنة الثانية، تمثل الهدف في تعزيز مكانتنا وإظهار مصداقيتنا وتجربتنا. وسنقوم بعقد العديد من الفعاليات، بدءاً بندوة التوعية بالمخاطر الإلكترونية في شهر مارس، للمساعدة في إيصال الرسالة ومفادها أن الشركات تحتاج إلى فهم هذه المخاطر واتخاذ التدابير اللازمة للحد منها.

نود أن نكون أول شركة وساطة تأمين تشرح للعملاء من الشركات المخاطر المحتملة وما الذي يمكنهم القيام به لمواجهة هذه المخاطر. نريد لعملائنا أن يعتبروا التأمين بمثابة ضمان تجاري. بمجرد تحديد المخاطر الخاصة بك ومعرفة حجم هذه المخاطر، يمكنك تأمينها والاستعانة بشركة تأمين لمواجهة هذه المخاطر. ويمثل ذلك حافزاً للأعمال تتيح لهم تحمل المزيد من المخاطر، واستثمار المزيد من الأموال، وحفز النمو والاقتصاد وذلك عند الاطمئنان بأنه قد تم التأمين ضد الجانب السلبي من العمل.

س: لماذا ركزت في ندوتك الأولى على مخاطر الإنترنت؟

ج: قبل عشر سنوات، كنا نركز كمستشارين في إدارة المخاطر في قطاع الأعمال على تخفيف تداعيات مخاطر تهدد الأعمال التجارية مثل الحريق، والسيول، والسرقة، وتأثيرها المحتمل على الشركات ما بين ستة أشهر و24 شهراً.

ورغم أهمية هذه الأنواع من المخاطر، إلا أننا نرى اليوم بأن الاهتمام بهذه التهديدات قد تراجع مع ظهور تهديدات جديدة باتت تطغى على المشهد، بما في ذلك التهديدات الإلكترونية.

وتبدو الاحصاءات صادمة وتدعو للقلق، إذ نشهد حالة هجوم الكتروني كل 39 ثانية. وتبلغ خسائر الاقتصاد العالمي نحو 600 مليار دولار سنوياً من جرائم الانترنت، متجاوزة الكوارث الطبيعية التي تكبد الاقتصاد العالمي نحو 400 مليار دولار سنوياً.

وما يزيد هذه التهديدات التوجه المتسارع نحو تبني المزيد من التكنولوجيا، ولاسيما ما يدعى “التحول الرقمي”. فالبيانات هي النقود في يومنا هذا، إلى حد أننا لم نعد نشهد حوادث سرقات بنوك كما في السابق، حيث تراجعت عمليات السطو على البنوك بنسبة 90 بالمائة خلال العشرين عاماً الماضية.

إن التحول الرقمي في الشركات قد يعود بفوائد هائلة على المؤسسات، بيد أننا يجب عدم تجاهل مخاطر هذه التكنولوجيا. فالأعطال التقنية ذات الصلة بالأنظمة الحرجة، والهجمات الخبيثة، وفيروسات الفدية، وانتهاك البيانات، هي فقط بعض ما نواجهه اليوم من تهديدات.

وقد تؤدي الاستجابات غير الكافية لهذه التهديدات إلى فقدان المستهلك للثقة وهدر عائدات الشركات، وهو تهديد لا يمكن تحمله أو تجاهله بسهولة، لاسيما مع وجود مجموعة واسعة من منتجات التأمين التي تساعد في حماية الشركات من هذه المخاطر. وبالتالي، وجدنا هذا الموضوع مثالياً للندوة الأولى.

س: هل يمكنك شرح نموذج ارتباط العميل الخاص بك؟

ج: يعتمد نهجنا على نموذج فريد لإشراك العميل، يتكون من أربعة محاور:

- الاستكشاف: نصغي ونستكشف بيئة عمل عملائنا، ونسعى جاهدين إلى فهم طبيعة أنشطتهم، وسياق عملهم، والتحديات التي تواجههم، والمخاطر التي يتعرضون لها، والتدابير التي يمكن اتخاذها لتخفيف هذه المخاطر. وبعد ذلك نقوم بإعداد الحلول التأمينية المصممة لتلبية الاحتياجات الخاصة لكل عميل على حده.

- الإشراك: نعتني بمتطلبات عملائنا عبر كافة مراحل مسيرتهم في عالم الأعمال، ففريقنا يزخر بالخبرات المحلية والدولية الغنية التي تمكننا من إرشاد العملاء نحو أفضل حلول التأمين.

- التمكين: نمنح قيمة جوهرية، ونقدم نموذجاً سلساً من البداية وحتى النهاية، حيث نسير في كافة المراحل من تحديد المخاطر، إلى تقييمها، وشراء بوليصة التأمين، والمطالبة، والمراجعة المستمرة، وتجديد عقد التأمين، بصورة مهنية ومنظمة.

- الاستمرارية: وأخيراً، نساعد عملائنا في الحفاظ على النمو. ويعتمد نجاحنا على نجاح عملائنا في تحقيق النمو المستدام. وتهدف حلولنا إلى مساعدتهم على ضمان نجاح دائم.

س: كيف يمكن لقطاع التأمين القوي تشجيع التنمية الاقتصادية ومساعدة المملكة العربية السعودية على تحقيق طموحات رؤيتها للعام 2030؟

ج: أؤكد وحسب معرفتي بأنه لا يوجد اقتصاد كبير في العالم لا يحتوي على سوق تأمين ضخمة ومتقدمة، كما الحال في الولايات المتحدة، واليابان، وألمانيا. فالاقتصادات الكبرى لا يمكنها النجاح إلا بوجود اقتصاد مستدام.  وتكمن استدامة هذه الاقتصادات في قدرتها على تحقيق رؤيتها خلال فترة من الزمن. ولكن تحقيق هذه الرؤية يستلزم اتخاذ المخاطر، وهنا تبرز الحاجة إلى وجود شركات تأمين قوية قادرة على استيعاب هذه المخاطر، والحد من تداعيات الخطر الاستراتيجي على الشركة، وإعاقتها عن بلوغ طموحاتها، وبالتالي التحوط من هذه المخاطر محلياً في المملكة العربية السعودية.

وتكمن استدامة هذه الاقتصادات في قدرتها على تحقيق رؤيتها خلال فترة من الزمن. ولكن تحقيق هذه الرؤية يستلزم اتخاذ المخاطر، وهنا تبرز الحاجة إلى وجود شركات تأمين قوية قادرة على استيعاب هذه المخاطر، والحد من تداعيات الخطر الاستراتيجي على الشركة، وإعاقتها عن بلوغ طموحاتها، وبالتالي التحوط من هذه المخاطر محلياً في المملكة العربية السعودية.

يتمثل هدفنا في العمل مع مزودي التأمين في المملكة العربية السعودية لضمان توفر المنتجات المناسبة محلياً، وتوفير خدمة عملاء وإدارة المطالبات عالية الجودة، وأن تفهم الشركات كيف يمكنهم الاستفادة من هذه المنتجات.

س: ما هي خططك لشركة عبد اللطيف جميل للتأمين في المستقبل؟

ج: ينصب تركيزنا الحالي على زيادة وعي العملاء وتعزيز مكانتنا في السوق من خلال سلسلة من الفعاليات. ولدينا فريق عمل متميز، كما نعتزم تقديم بعض الحلول التجارية الرقمية للعملاء لمساعدة الأفراد على إيجاد أفضل بوليصة تأمين يمكن أن تلبي احتياجاتهم.

وهناك الكثير مما يتوجب علينا فعله وأنا حريص على مواصلة رحلتنا، ولكن من يعلم، فنحن قادرون خلال فترة وجيزة أن نتحول إلى علامة تجارية سعودية مرموقة عالمياً في هذا المجال.

أُضيفت إلى الملف الصحفي

أُضيفت إلى الملف الصحفي