Geleceği sigortalamak

Sigorta teknolojisi veya bir diğer adıyla ‘insurtech’, küresel sigorta sektörünü zaten dönüştürdü. Ve bu dönüşüm; 2020 yılında milyarlarca doların sigortacılar tarafından yeni şirketlere, girişim sermayedarlarına, kalkınma bankalarına ve devlet destekli inovasyon fonlarına yatırım olarak aktarılmasıyla hâlen devam ediyor. Peki, sigorta teknolojisi tam olarak nedir ve sigorta sektörüne getirdiği zorluklar ve fırsatlar nelerdir?

Sigorta sektörü, son on yılda verilerin kitlelere yayılması ve gerçek anlamda küresel olarak erişilebilir hale gelmesi sayesinde bir dönüşüm geçirerek güçlendi. Uygun fiyatlı akıllı telefonların ve güvenilir 4G/5G sinyallerinin yaygınlaşması, sayıları milyarlara ulaşan bir müşteri tabanı oluşturdu. Tarihte ilk kez, Kenya’daki kiracı bir çiftçi veya Kansas’taki bir kamyon sürücüsü hayat tarzları ve ihtiyaçlarıyla tam olarak eşleşen, çoğu zaman kullandığın kadar öde (PAYG) esasına göre, ısmarlama sigorta kapsamı alabilirler.

Kağıda dayalı poliçe belgelerinin kullanıldığı eski sistemler, orta vadeli planlar için idari ücretler, komisyon karşılığında yıllık poliçeler satan yerel aracılar ve benzerlerinin yerini; marka gücünün, güvenin ve tüketiciyi ödüllendirmenin de fiyat kadar önemli olduğu dijital bir pazar ve ekosistem alıyor.

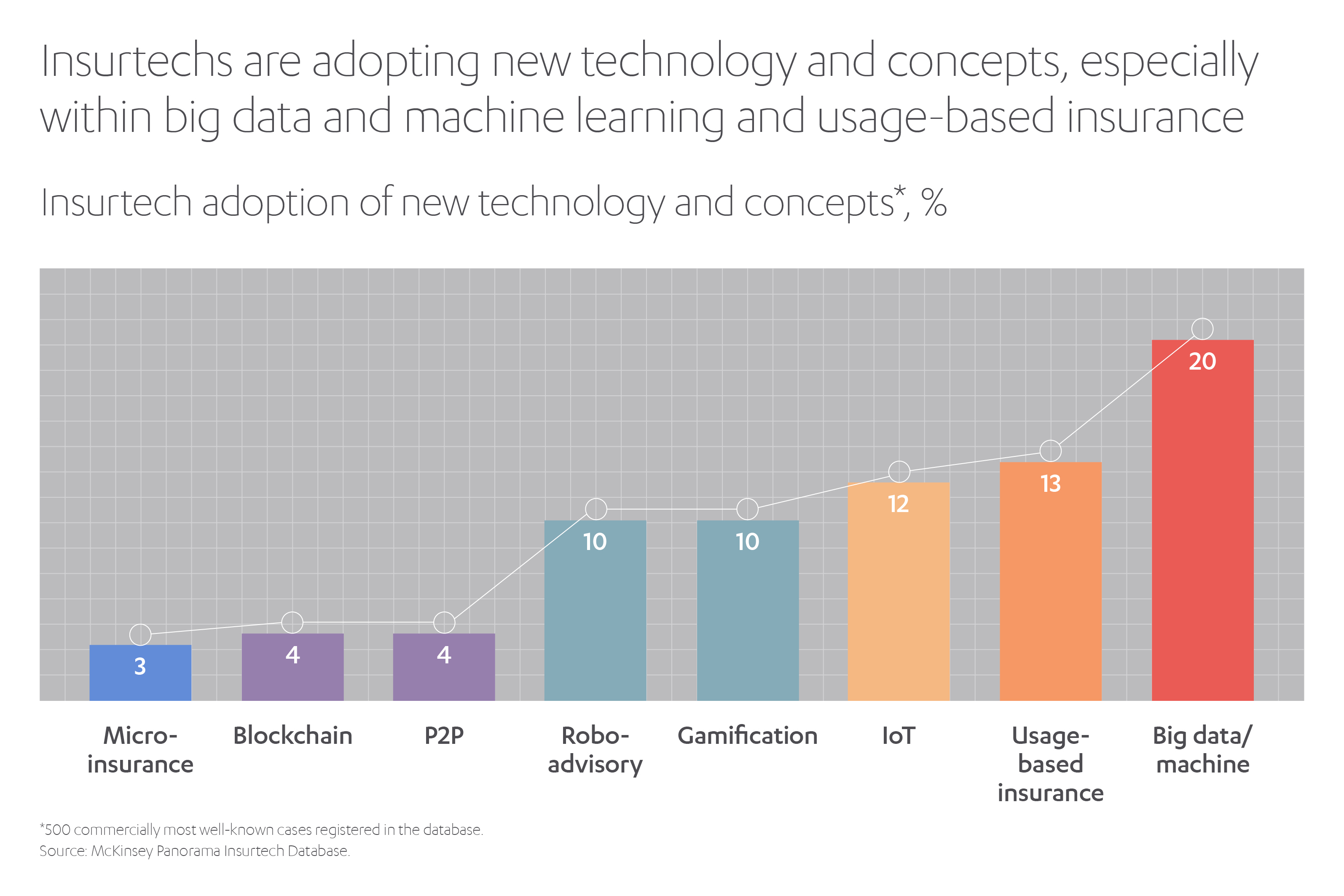

Bu değişimler; özellikle Yapay Zeka ve büyük veri, blok zinciri, API’ler (Uygulama Programlama Arabirimi) başta olmak üzere hızla dönüşen gelişmiş teknolojiler ve sürekli genişleyen 5G ağları ile kolaylaştırılan sigorta teknolojisindeki yeniliklerden güç alıyor.

Risk tanımlama söz konusu olduğunda yapay zeka ve büyük veri güçlü birer araçtır ve farklı pazarlarda sigortaların doğru fiyatlandırılmasını sağlar. Talep sürecinin daha hızlı ilerlemesini kolaylaştırarak maliyetleri azaltır ve ödemeleri hızlandırırlar. Ayrıca, sigorta sürecindeki cinsiyetçi veya ırkçı önyargıların ortadan kaldırılmasına yardımcı olabilirler. Böylece teminat fiyatı; cinsiyet, yaş, gelir, coğrafi konumların etnik yapısı veya eski sistemlerde yaygın olan diğer geçmişe bağlı önyargılardan farkında olmadan etkilenmenin önüne geçer. API’ler dijital bir merkezi sinir sistemi gibi sigorta teknolojisi şirketlerinin tüketicilerin poliçe zincirindeki her bağlantıya bağlanmalarını sağlarken; Blok Zinciri diğer faydalarının yanı sıra son derece önemli olan ödeme kayıtlarının zaman etiketlerini veya poliçe kabul tarihlerini sunarak uyumluluk açısından son derece faydalı bir işlev sağlarlar. 5G, hizmet sağlayıcılarıyla tüketiciler arasında yeni etkileşim modelleri için uygun olan altyapıyı sunar.

Özetle ifade etmek gerekirse; çok sayıda cihaz ve kaynaktan gelerek sürekli artan bir veri akışının yanı sıra verilerin daha akıllı ve daha kişiselleştirilmiş olarak kullanılmasını sağlayarak sigorta teknolojisinin sigorta sektörünü tamamen dönüştürmesini sağlar. Daha önce kullanılan hiçbir ürünün, sürecin veya BT sisteminin kısıtlayamadığı bu teknolojilerle; sıfırdan yeni dijital süreçler, ürünler ve sistemler tasarlanabilir. Uçtan uca çözümler sağlamaya çalışmak yerine değeri en üst düzeye çıkarmak için dijital uzmanlıklarını kullanarak belirli pazar segmentlerini hedeflemek amacıyla şu yeni teknoloji imkanlarını kullanabilirler:

- Daha fazla bağlantı: Dijital dağıtım imkanı sağlayan dijital bir müşteri arayüzü aracılığıyla robot danışmanlık hizmeti sunmak amacıyla yapay zeka ve botların kullanılması.

- Hedeflenen ürün konseptleri: Kullanıma veya katma değerli hizmetlere dayanan, kişiselleştirilmiş ‘düşük tutarlı’ sigorta ürünlerinin sunulması.

- Tam otomasyon: Sigorta teknolojisi şirketlerinin, müşteri beklentilerini karşılamak için yalnızca otomatikleştirilmiş bir yaklaşım uygulayarak maliyetleri azaltması ve süreçleri hızlandırması.

- Veriye dayalı karar alma ve içgörüler: Sigorta teknolojisi şirketleri; telematik de dahil olmak üzere kurulu ünitelerden ve akıllı telefon uygulamalarından çeşitli veri kaynaklarına erişim sağlayarak yenilikçi ve kişiselleştirilmiş ürün ve hizmetler sunmak için makine öğrenme tekniklerini uygular.

“Sigorta teknolojisi şirketleri; risksiz sigortacılık, yerinde satın alma ve yapay zeka odaklı talep işleme gibi yeniliklerle müşteri deneyimini yeniden tanımlayarak müşteri serüvenini daha hızlı, daha kolay ve daha verimli hale getiriyor.”

“Otomotiv sektörü söz konusu olduğunda, Orijinal Ekipman Üreticileri (Original Equipment Manufacturers: OEMs) sürücülerin yakıt, atıştırmalıklar ve hatta otel rezervasyonları için doğrudan araçlarından ödeme yapmalarına olanak tanıyan araba içi ödeme sistemleri geliştirmek için yeni ortaklıklar kuruyor” diyor Abdul Latif Jameel, Finansal Hizmetler İcra Yetkilisi Nilüfer Günhan.

Gelişim mi? Yıkım mı?

Sigorta teknolojisi başlıca iki durumla karşı karşıyadır: Gelişim ve yıkım.

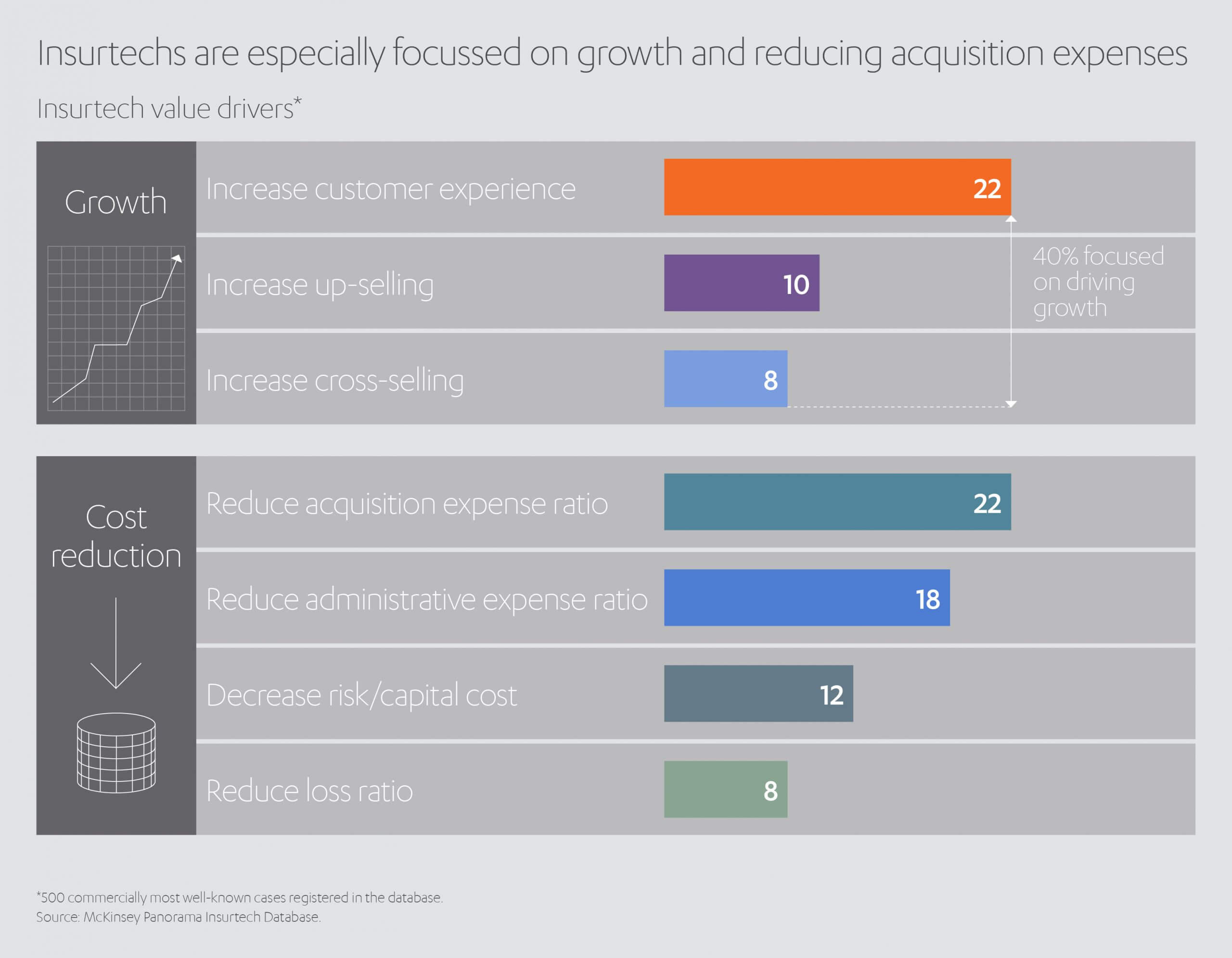

Birincisi, teknolojinin mevcut süreçleri iyileştiren, hızlandıran ve kolaylaştıran yönüyle ilgilidir. Bu, tüm sigorta teknolojisinin belki de %80’ini kapsar. Dünya genelindeki sigortacılar, silikon çipin icadından bu yana kademeli olarak bu teknoloji uyguluyorlar. Belgeler ve yönetim hizmetleri etrafında yapılandırılmış bu sektördeki birçok sigorta teknolojisi şirketi; sigortacılar, aracılar ve taşıyıcılar için günlük sorunların mevcut sistemlere göre daha düşük bir maliyetle çözülmesiyle ilgilenirler.

Accenture danışmanlık firması, bu sektör hakkında daha derinlemesine bir anlayış elde etmek için 450 Sigorta Teknolojisi şirketinde bir anket gerçekleştirmiş ve Sigorta Teknolojilerinin Yükselişi[1] isimli 2019 raporunu yayınlamıştır. Ortaya çıkan önemli bir nokta, birçok sigortacının halen verilerin “duvarlı” silolarda güvenli bir şekilde saklayan eski BT sistemlerine güveniyor olmasıdır. Muhtemelen sigorta yönetimini her yönüyle iyileştirmek için atılacak en büyük adım, bu depolama alanlarının kullanıldığı eski sistemin yerine ‘veri eko sisteminin’ uyarlanmasıdır.

Accenture’nin raporunda da belirtildiği gibi, “Geleneksel kurumsal ve BT yönetişim yapıları ile çevrili, merkezi olmayan eski teknoloji duvarlarının yıkılması zor olabilir. Sigorta teknolojisi şirketleri, dijital ekosistem tabanlı teklifler oluşturmak için diğer teknoloji firmalarıyla birlikte çalışmayı düşünmelidir.”

Sigortacılar ve aracılar, veri kayıtları arasındaki sanal duvarların kaldırılmasıyla yasal giderler veya araç kurtarma firmaları gibi üçüncü taraf şirketlerle çok daha hızlı bir şekilde çalışabilir ve kendi iç yönetim süreçlerini geliştirebilirler.

Amazon Web Services, Oracle, DXC Technology, Accenture, CapGemini ve daha pek çok büyük oyuncuların da dahil olduğu yüzlerce şirket, sigorta dünyasındaki her türden yönetim işlevinin nasıl turbo hızında ilerletileceğine odaklanmış durumda.

Büyük oyuncular da buna karşılık Pegasystems, Duck Creek, Guidewire Software, OutSystems ve diğer pek çok orta ölçekli SaaS (Hizmet Olarak Yazılım) uzmanı ile ortaklık yaptı. Bu, eski bir sistemin daha esnek, ısmarlama ve müşteri odaklı bir sisteme dönüşümünü daha iyi yönetmek için sigortacılar ve aracılar tarafından erişilebilen bir eko-bilgi ve kaynak sistemi oluşturuyor.

Bu nedenle, sigortacı verilerini tipik bir eski sistem olan silolarda saklamak yerine; zincirdeki her bir ortak şirket, ihtiyaç duyduğu anda her bir veri akışına erişmeyi tercih edebilir. Bu, Japonya’daki potansiyel deprem afet kayıplarıyla ilgili aktüeryal risk tabloları veya bir Mercedes sahibinin AB bölgesinden talepleri olabilir. Burada amaç, her bir unsurun bu ortaklık aracılığıyla herhangi bir sigorta teknolojileri şirketi, aracı veya sigortacı tarafından kendi şirket eko sistemi içine bir katman olarak eklenebilmesidir. Büyük sigortacılara, sigorta teknolojisi ortaklarının sağladığı veri kaynaklarından ve uzmanlıktan yararlanarak yeni bir fikri alıp hızla ölçeklendirme fırsatı sunar.

Bir diğer önemli nokta da şudur: Sigorta teknolojisindeki yenilikler sayesinde sigorta müşterisi; on yıl önce aracılar, temsilciler ve sigortacılar tarafından yapılan yönetim görevlerinin çoğunu artık kendisi yerine getirir. Adres değişikliği, medeni durum, iş geçişleri vb. gibi Orta Vadeli Ayarlamaların (MTA’lar) tümü poliçe sahipleri tarafından akıllı telefon uygulamaları aracılığıyla yüklenebilir. Bu nedenle her sigortacı, fiyat teklifinden talep ödemesine kadar mümkün olduğunca çok yönetici işlevini otomatik hale getirebilse de; uyumlu ve güvenli olan çok kanallı veri yönetim ağına ihtiyaç duyar.

Aslına bakılırsa, yönetim sürecindeki zaman kaybını ortadan kaldıran sigorta teknolojisi ürünlerini geliştirmek için en geniş kapsamı bize talepler sağlar. Bir sigortacı, örneğin ayda 500 adet ‘ufak çaplı trafik kazası’ otomobil sigortası talebi ile ilgilenirken, FNOL’den (İlk Kayıp Bildirimi) talep uzlaşmasına kadar birkaç dakikada bu işleri halleden herhangi bir yazılım ile belki de talep başına 10 ila 25 ABD Doları arasında tasarruf edebilir. SaaS teknolojisindeki her ilerleme, ileriye dönük küçük bir adım gibi görünebilir; ancak nakit akışı açısından bakıldığında mali yıl sonuçlarını son derece olumlu bir şekilde etkileyebilir.

Sigorta teknolojisi yıkıcıları

Sigorta teknolojisinin getirdiği yıkım ilginç bir durumdur. Geleceğin inşa edilmesinden bahsederken, genellikle büyük yatırım fonlarının ve girişim sermayesinin akışını görürsünüz. Bunun nedeni, sigorta teknolojisinin yönetim iyileştirme kısmına zaten bu işi yapacak nakde sahip olan büyük küresel ve Fortune 500 şirketlerinin egemen olmasıdır. Ancak dünya genelinde birçok sigorta pazarının yıkıma uygun olduğu da doğrudur ve bu da sürekli artan bir yatırımcı dalgasının küçük sigorta teknolojisi şirketlerini satın almaya başlamasına neden olmuştur.

Willis Towers Watson’ın üç aylık sigorta teknolojisi raporuna göre[2], COVID-19 krizi 2020 yılında sigorta teknolojisi yatırımlarını etkileyemedi. Aksine, bir rekor yılı oldu: “Küresel sigorta teknolojisi yatırımları, bu çalkantılı yılda büyümeye devam etti. Toplam yıllık Sigorta Teknolojisi fonu, 2020 yılında 7,1 milyar ABD doları tutarındaki 377 anlaşmayla tüm zamanların en yüksek düzeyine ulaştı.”

Yeni bir tür otomobil sigortası

KPMG’nin 2019 yılındaki bir sigorta teknolojisi raporunda belirtildiği üzere[3], otomobil sigorta piyasasını sarsan en yıkıcı güçlerden biri de insanların araba sahibi olmaktan vazgeçip araç kiralamaya veya sadece kentsel taşıma hizmetleri aboneliği satın almaya yönelmesidir. Bu süreç, özellikle Batı ekonomilerinde; büyük şehirlerdeki ofislere gidip gelmek zorunda olmayan ‘dijital göçebe’ olarak adlandırılan bir işgücünün ortaya çıkmasına neden olan küresel salgın ile daha da hızlanmıştır.

ABD’deki Metromile, Birleşik Krallık’taki Miller veya Hindistan’daki Bazaar gibi şirketlerin sunduğu mil başına ödeme ürünleri aynı basit şeyi yapar: Sürücü davranışına, seyahat edilen rotalara ve araca entegre edilen DAS sistemlerinden toplanan diğer verilere dayalı olarak devam eden riski değerlendirir.

Abdul Latif Jameel Finance

Bu; posta kodu, yerel suç istatistiği, sürücü talep geçmişi, iş, cinsiyet, medeni durum vb. bilgilerin bir araya getirildiği mevcut aktüeryal tablo yöntemine kıyasla sigortalama riski açısından bir kuantum sıçraması niteliğindedir. Araç seyahat verileri; akıllı telefonlar veya telematik cihazlar aracılığıyla sigorta teknolojisi şirketlerine ve sigorta şirketlerine gerçek zamanlı olarak aktarıldığından dolayı, yapay zekanın toplanan verilere dayanarak gelecekteki yenileme primlerini hesaplamasına olanak tanır. Bundan böyle sigorta fiyatlandırması, ham talepsizlik indirimlere veya poliçe sahibinin adresine ve iş bilgilerine dayalı olarak belirlenmeyecek.

Bu gerçekten yıkıcı bir yeniliktir, sigortacıların her bir poliçeyi bireysel bir sürücünün risk profiline göre yoğun bir şekilde kişiselleştirmelerini sağlar. Ayrıca, süreç tamamen otomatikleştirildiği için cinsiyet, ırksal kimlik veya sosyal sınıfa göre önyargılı bir uygulama olduğuna dair bir suçlama söz konusu olamaz.

“Sigorta sağlayıcılarının sayısı arttıkça; en iyi dijital deneyimi sunan, veri analizi ve tahmin becerilerine sahip çözümleri en uygun şekilde, zamanında ve sezgisel olarak sunanlar tüketicileri kazanacaktır. Bu yeni teknolojiler, daha çok entegre deneyime imkan sağlayacaktır” diyor Nilüfer Günhan.

Değişen pazarlar sigorta teknolojilerini güçlendiriyor

Covid-19 salgını, yeni sağlık hizmetleri sigortası çözümlerine ve seyahat sigortası ürünlerine yönelik ilgide bir artışa neden olsa da; sigorta teknolojisinin büyümesini etkileyen en büyük sosyal faktörlerin çoğu çok daha derinlerde yatmaktadır. Daha uzun vadeli bu demografik ve sosyal eğilimler, sigorta teknolojileri şirketlerinin pazardaki boşlukları doldurmaları ve yerleşik sigortacıların geleneksel tekliflerine meydan okumaları için fırsatlar yaratır.

1990 ila 2005 yılları arasında doğan ‘Z’ Kuşağı, artık yetişkinliğe ulaştı ve ailelerinden ayrılarak ekonomik bağımsızlıklarını kazanmaya çalışıyorlar. Bu genç tüketicilerin otomobil, bisiklet, seyahat veya kiracı poliçeleri gibi sigorta ürünlerine ihtiyaçları var. Ve akıllı telefonları bilgi için başvurulacak bir cihaz gibi kullanarak büyüdükleri için hepsi de tüm işlemleri telefonlarından yapabilmeyi bekler. Bu; uygulama tabanlı PAYG (kullandığın kadar öde) abonelik modellerinin, Netflix kuşağına tipik fiyat karşılaştırma sitelerinde bulunan eski moda masaüstü web sitelerinden ve 18 sayfalık fiyat teklifi motorlarından daha fazla hitap edeceği anlamına gelir.

Diğer yandan Kuzey Amerika, Avrupa ve Doğu Asya’da; önceden var olan bir sağlık seyahat sigortasına, bir dizi sağlık hizmeti ve sıhhat poliçesi ürününe veya evcil hayvan sigortasına ihtiyaç duyabilecek yaşlanan bir nüfus bulunuyor.

AB’nin Eurostat birimi, tek kişiden oluşan hane halkı sayısının 2010-2020[4] yılları arasında %18 oranında arttığını bildirdi. İsveç, Almanya ve Finlandiya’da içinde çocukların yaşadığı hane halkı oranı %25’tir. Bu, tek bir kişinin veya çiftlerin boş zaman faaliyetleri, seyahat, eşya satın alma veya sigorta primleri için harcayacak daha fazla paraya sahip olduğu anlamına gelir. Tek kişilik hane halkı yüzdesi arttıkça, sigorta teknolojileri şirketleri özellikle bu pazarı hedef alan ürünler, hizmetler ve iş modelleri sayesinde tek başına yaşam tarzından sermaye elde ediyor.

Gelişmekte olan ülkelerde bile akıllı telefonun küresel olarak hızlı bir şekilde benimsenmesi ve 4G/5G hizmetlerinin piyasaya sürülmesi bir diğer önemli faktördür. Bu, harika bir sigorta teknolojisi ürününe sahip olmak için gerekli olan şeydir, ancak büyük bir pazara ihtiyacınız vardır. Bu durum, akıllı telefonlar ve 5G hizmetleri yaygınlaştıkça değişiyor. Sigorta teknolojileri şirketleri, mikro ödeme/akıllı telefon sistemleri aracılığıyla mahsul veya motosiklet sigortası gibi hizmetler sunuyor.

Örneğin mahsul sigortası, Hindistan’da yerel acenteler aracılığıyla satılan ve geleneksel olarak bir kerelik ödeme ile satın alınan bir hizmetti. Hindistan kırsal kesimindeki küçük ölçekli çiftçiler artık akıllı telefonlarından fiyat teklifi alabiliyor, saniyeler içinde mahsullerini sigortalayabiliyor ve çeşitli mikro ödeme/borç hizmetlerini kullanarak ödeme yapabiliyor. Bu bir anlamda, mevcut bir sistemin yönetim işlerini kolaylaştırarak desteklenen sigorta teknolojisi ile uyumlu hale getirilmesidir. Aslına bakılırsa, Accenture’un 2020 başlarında yayınlanan çalışmasına göre ABD ve Birleşik Krallık’tan sonra Hindistan, en fazla finansal teknoloji yatırımı alan[5] üçüncü ülkedir.

Bölgesel merkezler, uyum desteği

Birçok devlet kurumu, banka ve yatırım fonu bu gelişen sektörü desteklemek için bölgesel sigorta teknolojisi merkezleri fikrini destekledi. Insurtech UK, bir fikir fabrikası ve yatırımcılar ve ortaklıklar için bir aracı kuruluş olarak Londra’da faaliyet gösteriyor. Aynı yaklaşımı; Madrid ve Berlin’den Dubai, Santiago, İstanbul’a ve daha pek çok yere kadar, daha büyük sigorta distribütörleri ve operatörleri ile ortaklıklar kurarak yerel sigorta pazarlarını yıkmaya ve nihayetinde ürünlerini küresel hale getirmeye çalışan benzer fikirlere sahip yenilikçilerin bulunduğu dünyanın dört bir yanındaki pek çok şehirde görmek mümkündür.

Birçok bölgesel merkez aynı zamanda yıllık saha yarışmaları veya teşvikler aracılığıyla ödüller, girişim sermayesi ve hibeler de sunar. İsviçre’deki Seedstars World, Londra’daki Lloyd’s Lab kuluçka merkezi ve ABD’deki NAMIC Fastpitch etkinliği; yenilikçi genç şirketlerin gelişmesine ve faydalı bağlantılar kurmasına yardımcı olmaya yönelik bölgesel sergileme yaklaşımının yalnızca üç örneğidir.

Bu bölgesel merkez yaklaşımı, uyumlulukla ilgili olarak düzenleyici kuruluşlara standart oluşturma ve yenilikçilere ürün üretirken uyumluluğu etkili bir şekilde otomatik olarak sağlama şansı da sunar.

Avrupa’daki motosikletli kuryeler için kullandığın kadar öde sigorta kapsamını sunan Zego’nun hizmetleri; motor kapasitesi, sürücü ehliyeti gereksinimleri ve daha fazlasına ilişkin yerel pazar kurallarına otomatik olarak uyarlanabilir. Ayrıca, poliçe metinlerini otomatik çevirme özelliği de vardır. Bu, ana dili İngilizce olmama ihtimali olan yabancı Uber Eats veya Deliveroo sürücüleri için vardiya başına ödeme teklifinde bulunurken önemlidir.

Avrupa’da, sigorta teknolojileri şirketleri için AB’ye bağlı ve bireysel hükümetlere ait birçok kuluçka merkezi ve hibeler mevcuttur. Bu dernekler sadece uyumla ilgili önemli bağlantıları ve bilgileri değil, aynı zamanda fon arttırmalarını sağlayacak kaynakları da sunabilir. Bu derneklere veya devlet destekli saha yarışmalarına katılarak elde edilen güç; sigorta teknolojileri şirketlerinin serüvenlerinin başından itibaren uyumlu ve yapılandırılmış tavsiyelere erişebiliyor olmalarıdır.

Sigorta teknolojileri şirketleri için AB, İsrail, Hindistan ve diğer pek çok pazarda uyumla ilgili olarak sağlanan bir diğer fayda da sermaye oranları veya ödeme yeteneği ile ilgilidir. Afet talepleri söz konusu olduğunda sigorta şirketleri; sermaye likiditesi ve nakit rezervleri bakımından yüksek standartları karşılamak zorundayken, sigorta teknolojileri şirketleri için aynı sermaye düzeyleri genellikle geçerli değildir. Bunun amacı, büyük sigortacılarla aynı yüksek oranlarla düzenlenmiş pazarda çalışıyor olsalar bile genç şirketlerin mevcut fonlarını en iyi şekilde kullanmalarını sağlamaktır.

Dağıtım kilit öneme sahiptir

Yeni fikirleri ve ürünleri öne çıkaran yıkıcı sigorta teknolojisi şirketlerini görmek ne kadar heyecan verici olursa olsun, burada mesele mevcut düzene meydan okumakla ilgili değil. Büyük sigortacılar genellikle çift yönlü bir yaklaşım benimser, kendi yenilik dağıtım noktalarını veya merkezlerini kurar ve yeni sigorta teknolojileri şirketlerine büyük nakit yatırımları yapar. Esas olarak bilgiyi satın alırlar; bu bilgiyle daha sonra ne yapacakları küresel dağıtım ağlarına ve stratejilerine bağlıdır.

Örneğin sigorta devi Zurich, 2018 yılında bir Fikir Merkezi ve bir sigorta teknolojisi şirketi ödül programı ile birlikte İnovasyon Atölyesini faaliyete geçirdi. İki yıl içinde, 700’ün üzerinde ürün konsepti incelenmek üzere karşılarına geldi[6]. Şaşırtıcı olmayan bir şekilde, değerlendirilmesi gereken bu kadar çok miktarda inovasyona sahip olmanın bir sigorta devi için bile yönetilmesi imkansız bir şey olduğu kanıtlanmış oldu.

Son birkaç yıldır, sigorta teknolojileri şirketleriyle daha büyük oyuncular arasındaki ortaklıklar küresel bir eğilim olarak öne çıkıyor, böylece bir fikir geliştikçe ‘kavram kanıtı’ ile kıyaslanabiliyor. Başka bir deyişle: Bu bir kazanım gibi görünebilir, ancak insanlar ürünü gerçekten satın alacak mı?

AXA, Mayıs 2020’de BAE merkezli Democrance ile işbirliği yaparak[7], dijital sigorta ürününü diğer gelişmekte olan pazarlara sunulmadan önce ilk olarak Tayland’da test etti. Polonya’daki en büyük yerel sigorta şirketi olan PZU, aynı otomatik gövde onarım talebi teknolojilerini diğer pazarlara uygulamadan önce motor taleplerini kolaylaştırmak için kısa süre önce Tractable AI[8] ile bir ortaklığa gitti. Sigorta teknolojisi ürünlerinin sürekli karşılaştırıldığı testler bu sürecin bir parçasıdır ve sigortacılar zaman içinde daha fazla talep verisi topladıkça, çözülmesi gereken daha fazla sorun bulabilirler.

Buradaki diğer etken ise ürünün, dağıtım kanalları aracılığıyla pazara yolculuğudur. Pazarlarda dikkate alınması gereken büyük farklılıklar vardır. Sigorta teknolojisi açısından bakıldığında, büyük bir sigortacının himayesi altında ve satış kanallarından faydalanarak ilk adımlarını atan bir fikri geliştirmek daha iyi olabilir. Bunun bir örneği, yeni başlayanlara finansman ve altı aylık AR-GE süresi sunan Mapfre’nin Insure-Space programıdır. Londra’daki Lloyd’s Lab ve ABD’deki MetLife da benzer şekilde[9] EMEA ve Kuzey Amerika’daki sigorta teknolojileri şirketleri için 100.000 ABD Doları değerinde fonla küresel bir İnovasyon programı oluşturdu.

Geleceği sigortalamak

Sigorta teknolojisi yeni teknolojiler ve hizmetler etrafında ilerlemeye ve yenilikler yapmaya devam ettikçe; pazarın belirli bölümlerinin önemli fırsatlar sunması bekleniyor. Küresel salgın sonrasındaki dünyada, sağlık sigortasında büyük değişimlerle karşılaşılabilir. Bu değişim sadece büyük veri, yapay zeka ve giyilebilir teknoloji gibi şeylerle desteklenen geleneksel hayat sigortası poliçeleri için değil, aynı zamanda poliçe hamilinin gelir kaybı veya belirli bir konumda giriş çıkış yapamamasından dolayı oluşan zararları telafi eden yeni ürünlerin oluşumunu ve COVID dışı durumlar için hızlı tarama ve teşhisi de etkisi altına alacaktır. Sağlık hizmeti sunan çoğu ulusal kurum, salgın sırasında düzenli taramalar veya sağlık kontrolleri yapmakta zorlandı; bu nedenle bu durum dijital sağlık ve tıbbi sigorta şirketlerinin yanı sıra genç şirketler için de büyük bir fırsat sunuyor.

Kuzey Amerika ve Avrupa’da evden çalışma eğilimi, pek çoğu gerçek zamanlı veri toplayıcı olarak hareket eden uygulama tabanlı PAYG otomatik sigorta ürünlerinde de büyük bir artışa neden olabilir. Her ne kadar Telematik cihazlar gelişse de; akıllı telefonlar, mil başına ödeme sigortası poliçesi almak için yeterli veriyi sağlayacağı için tüketiciler muhtemelen bu cihazları satın almayı reddedecektir.

Deloitte anketinde[10] küresel salgının ticari gayrimenkul pazarında büyük bir değişime neden olduğu ve birçok şirketin ticari ofis alanı kiralamaktan vazgeçtiği veya geri operasyonlarını ciddi şekilde azalttığı belirtilmiştir. Bu durum; ofis alanının kademeli olarak apartman dairelerine, eğlence mekanlarına dönüştürüldüğü veya yerel yönetim tarafından diğer kullanım amaçları için ayrıldığı şehirlerde yeni fırsatlar sunacaktır. Bu eğilim, iklim değişikliği ve sürdürülebilirlik girişimleriyle desteklendiğinde eko-parklar, e-scooter paylaşım programları, düşük karbonlu kentsel dağıtım projeleri ve çok daha fazlası için sigorta kapsamı talep edilmesine yol açabilir.

Abdul Latif Jameel, Abdul Latif Jameel Finans aracılığıyla, sigorta çözümlerini ve finansal hizmetleri doğrudan müşterilere sunmanın yeni yollarını bularak bu heyecan verici sektöre sağlam bir şekilde dahil olmuştur.

40 yılı aşkın bir süre önce Suudi Arabistan’da, belki de başka yerden finansman sağlaması mümkün olmayan insanların araba satın alabilmesi için otomotiv finansmanı sağlanmasına öncülük ederek başladık.

O zamandan bu yana Orta Doğu’daki en büyük oto kiralama ve finans sağlayıcılarından birine dönüştük. Ve, finansman tekliflerimizi yalnızca araçları değil aynı zamanda tüketici ürünlerini, ticari ekipmanları, gayrimenkulleri ve araç sigortası ürünlerini kapsayacak şekilde genişlettik.

Sunduğumuz sigorta danışmanlığı ve ürün yelpazesini genişletiyor; Suudi Arabistan ve Türkiye’de var olan ofislerimizin yanı sıra Mısır da dahil olmak üzere daha fazla sigorta aracısı kurmayı planlıyoruz.

2020’de Londra’da, Lloyds ile bağlantılı JENOA adında bir reasürans aracısı kurduk. Bu aracı kuruluş, MENAT ve Lloyds of London’da reasürans işlerinde köprü oluştururken müşterilerimizin değişen ihtiyaçlarını karşılamak için sigorta ürünleri geliştirmemize ve sunmamıza da yardımcı olacak.

JENOA; tarihi ve mirası, reasürans piyasasındaki yeniliklerle, geleceği düşünme becerileriyle ve en son teknolojik gelişmelerle bir araya getiriyor. Müşterilerinin özel ihtiyaçlarına göre uyarlanmış kapsamlı reasürans aracılık becerilerini barındıran paketler sunan uçtan uca bir dijital aracı kurum olmayı amaçlıyor.

Lloyds aracısı HW Wood Ltd’nin atanmış bir temsilcisi olan JENOA, dünyanın en büyük reasürans pazarına erişim imkanına sahiptir ve Abdul Latif Jameel Finance tarafından desteklenen benzersiz teklifleri; geleneksel Londra pazarına çözümler sunmasını, yenilikçi sigorta teknolojileri tasarlamasını ve Şeri kanunlara uygun çözümler sunmasını mümkün kılarak erişim alanını Orta Doğu, Kuzey Afrika ve dünya genelinde daha heyecan verici pazarlara genişletmesini sağlar.

JENOA İcra Kurulu Başkanı

Abdul Latif Jameel Sigorta ve Risk Yönetimi Genel Müdürü

“JENOA pazara yeni ve farklı bir şey sunuyor. Sektörün son yüzyıldaki gelişiminin temel unsurlarını anlarken reasüransı yeni bir bakış açısıyla ele alıyoruz.

Dünya, teknoloji ve dijitalleşmeyi giderek artan bir hızla benimserken müşterilerimize en yeni çözümleri sunmak için bu güçten yararlanıyoruz.

Bu güç ve ittifak; JENOA’nın sınırları zorlayabilmesini sağlayarak örnek olduğumuz müşterilerimizi, kendi işletmelerinin zenginleşmesine izin verecek doğru sigorta ve risk çözümlerini oluşturmaya teşvik ediyor” diyor JENOA İcra Kurulu Başkanı Mahboob Khan.

Sigorta işi yüzyıllar önce başladı, çünkü tüccarlar felaket nedeniyle bir kargonun kaybolması durumunda işlerini tamamen kaybedebilirlerdi. Teknoloji geliştikçe bu poliçelerin dağıtım ve satış yöntemleri gelişmeye devam edecek olsa da; risk ve ön maliyet dengesi aynı şekilde geleceğin sigorta teknolojisi ürünlerinin temelini oluşturacaktır. Abdul Latif Jameel Finans ile bu serüvene katılmayı sabırsızlıkla bekliyoruz.

[1] https://www.accenture.com/ae-en/insights/insurance/rise-insurtech

[2] https://www.willistowerswatson.com/en-GB/Insights/2021/01/quarterly-insurtech-briefing-q4-2020

[3] https://home.kpmg/xx/en/home/insights/2019/02/insurtech-10-auto-insurance-disruption-coming-but-director-not-clear-fs.html

[4] https://ec.europa.eu/eurostat/statistics-explained/index.php/Household_composition_statistics

[5] https://www.accenture.com/ae-en/insights/insurance/rise-insurtech

[6] Zurich: Sigortada yenilik için “doğru düşünce yapısı” gerekir | Sigorta İşi (insurancebusinessmag.com)

[7] AXA ve Democrance, müşterilere yönelik kapsayıcı sigorta hizmetlerini küresel olarak genişletiyor, 18 Mayıs 2020

[8] Polonya’lı PZU, Otomatik Hasar Analizi için İzlenebilir Yapay Zeka Kullanıyor | Insurance Innovation Reporter (iireporter.com)

[9] https://www.metlife.com/about-us/newsroom/2020/september/metlife-digital-accelerator-partners-with-10-startups/

Basın Kitine Eklendi

Basın Kitine Eklendi