E-ticaret: yeni nesil tüketicilere hizmet etmek

Tüm dünyada, internetin etkisi var olduğumuz her yerde hissediliyor. Çevrimiçi akış servislerinin ortaya çıkışı eğlence alanında devrim niteliğinde bir gelişme yarattı. Anlık iletişim ilaçları, çalışma uygulamalarını, politik tartışmaları ve hatta kişisel ilişkileri dönüştürdü. Ticari sektörde de İnternet’e bağlı olmak artık gündelik yaşamların temel bir parçası olduğu için yükselen çevrimiçi alışveriş dünyasına yönelik perakendenin tanımı ve amacı yeniden tahayyül ediliyor – biçimlendiriliyor, şekilleniyor.

2020 yılına gelindiğinde, perakende alanındaki büyümenin yarısının e-ticaretten gelmesi bekleniyor[1]. Online alışveriş şimdi genel perakende sektöründen dört kat daha hızlı büyüyor[2]; değişen alışkanlıklar, demografik özellikler ve teknolojilerin hepsi bu denli önemli bir değişime katkıda bulunuyor. Pazar penetrasyonunda farklılıklar olsa da (2017’de, e-ticaret küresel perakende satışların %10’undan biraz fazlasını, ancak İngiltere perakende satışlarının %16’sını oluşturuyor[3] ve – 2018’de – Çin’deki perakende satışların %23’ü[4]), gidişat açık: Perakende giderek daha fazla çevrimiçi bir iş haline geliyor.

Yeni bir tüketicinin ortaya çıkışı

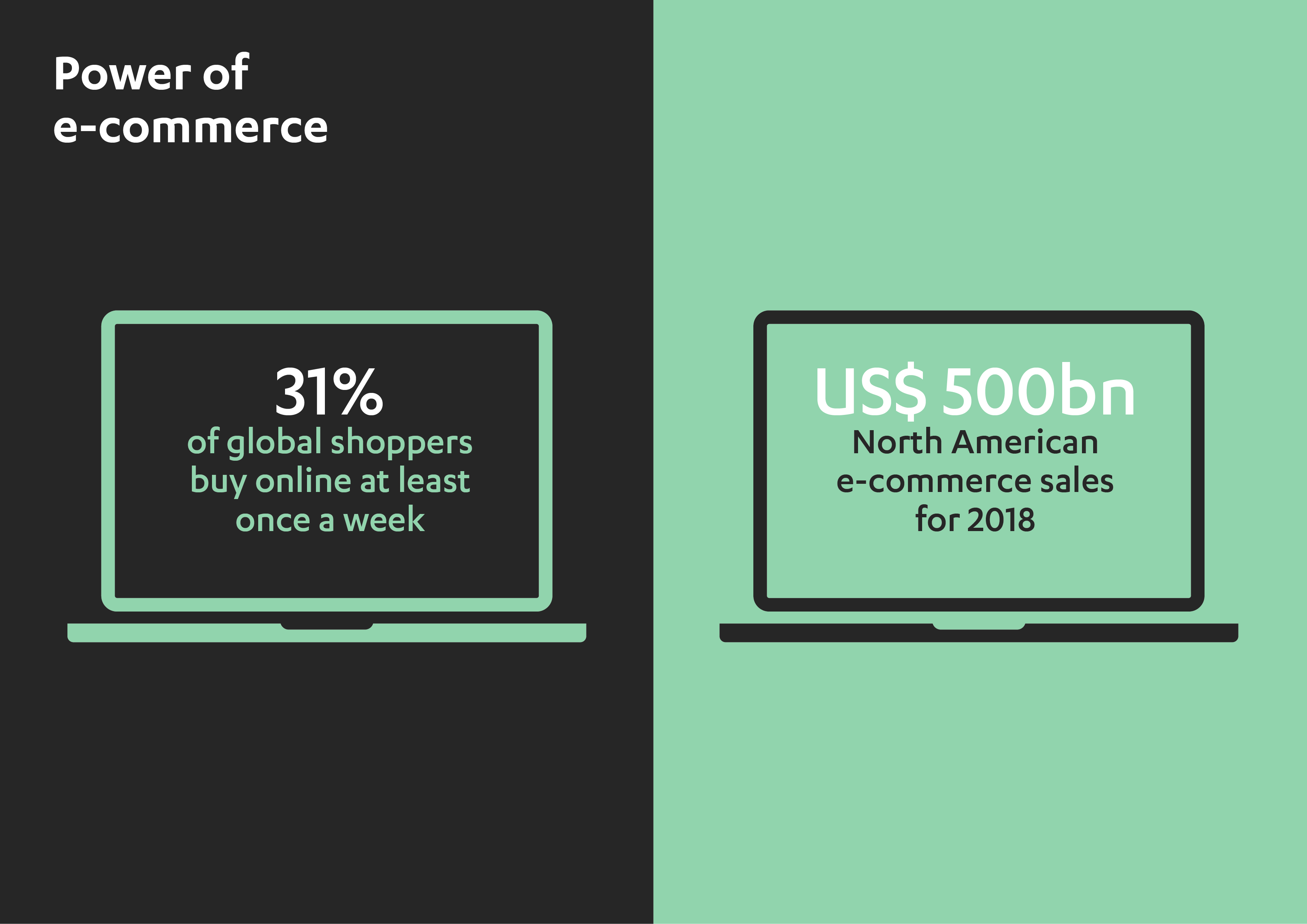

Küresel olarak, tüketicilerin yaklaşık üçte biri (%31) en az haftada bir kez, e-ticaret siparişi vermek için kullanılan cihazlar olarak tabletlerin önünde yer alan akıllı telefonlar ve masaüstü bilgisayarlarla çevrimiçi satın alıyor[5]. Mobil alışveriş, 2018 e-ticaret satışını Kuzey Amerika’da 500 milyar ABD dolarına taşıdığı için kilit itici güç olarak kabul edildi[6]. Sosyal medyanın bir e-ticaret merkezi olarak gelişmesinin de büyük kâr getirmesi bekleniyor. Çin’deki sosyal uygulama kullanıcılarının yarısından fazlası zaten sosyal kanalları üzerinden doğrudan ürün satın alırken, söylenti halindeki ‘Instagram Dükkanı’ özelliğinin, müşterilerin platformdan ayrılmadan ürün sipariş etmesini sağlaması bekleniyor[7].

Bununla birlikte, bu hızlı değişimler aynı zamanda yeni meydan okumalara da yol açıyor ve iadeler dünyadaki perakendeciler açısından giderek daha karmaşık bir sorun haline geliyor. E-ticaretin geri dönüş oranları, geleneksel mağaza satışlarından dört kat daha yüksektir ve 2017’de 400 milyar ABD doları sınırını aşmıştır[8]. Ocak 2016’da sadece UPS, Noel ve Yeni Yıl tatillerini takip eden bir ay boyunca her gün bir milyon iade işleme aldı. Bu iadelerin maliyeti perakendecilerin marjlarını etkilemekte ve sorunun üstesinden gelmek için çeşitli stratejiler uygulanmaktadır. Örneğin H&M Kanada, mağazada e-ticaret iadelerini kabul etmeyi reddederek fazladan bir caydırıcı ekliyor. Bunun yerine, müşterilerin e-ticaret siparişlerini iade etmek üzere posta hizmetlerini kullanmaya ilişkin kurumsal ve finansal maliyetleri karşılaması konusunda ısrar ediyor[9].

Bununla birlikte, çevrimiçi alışveriş alışkanlıklarındaki bölgesel farklılıklar nelerdir – ve en önemli kullanılmayan fırsatlar nerede olabilir? Gelişmiş pazarlarda çevrimiçi alışveriş sıklığı önemli ölçüde daha yüksek (ortalama ABD tüketicisi, MENA bölgesindeki dört satın almaya kıyasla yılda 19 kez çevrimiçi satın alıyor[10]). Bununla birlikte, Orta Doğu’da ve özellikle de hükümetin Vizyon 2030 stratejisinin hedeflerinin yeni bir iş görünümü sunmakta olduğu Suudi Arabistan’da ekonomik çeşitliliği sağlama çabaları dikkate değer bir potansiyel yaratıyor.

Suudi Arabistan’ın ulusal kalkınma stratejisi olan Vizyon 2030’da şunlar belirtiliyor:

“2020 yılına kadar, ülkenin tüm bölgelerinde modern, yerel, bölgesel ve uluslararası markaları çeken, büyüyen bir perakende sektöründe ek bir milyon Suudi için iş olanakları sağlamayı amaçlıyoruz. Ayrıca 2020 yılına kadar modern ticaret ve e-ticaretin perakende sektörünün yüzde 80’ine kadar katkısını artırmayı hedefliyoruz.”

Yatırımı teşvik etmek için bir ortam

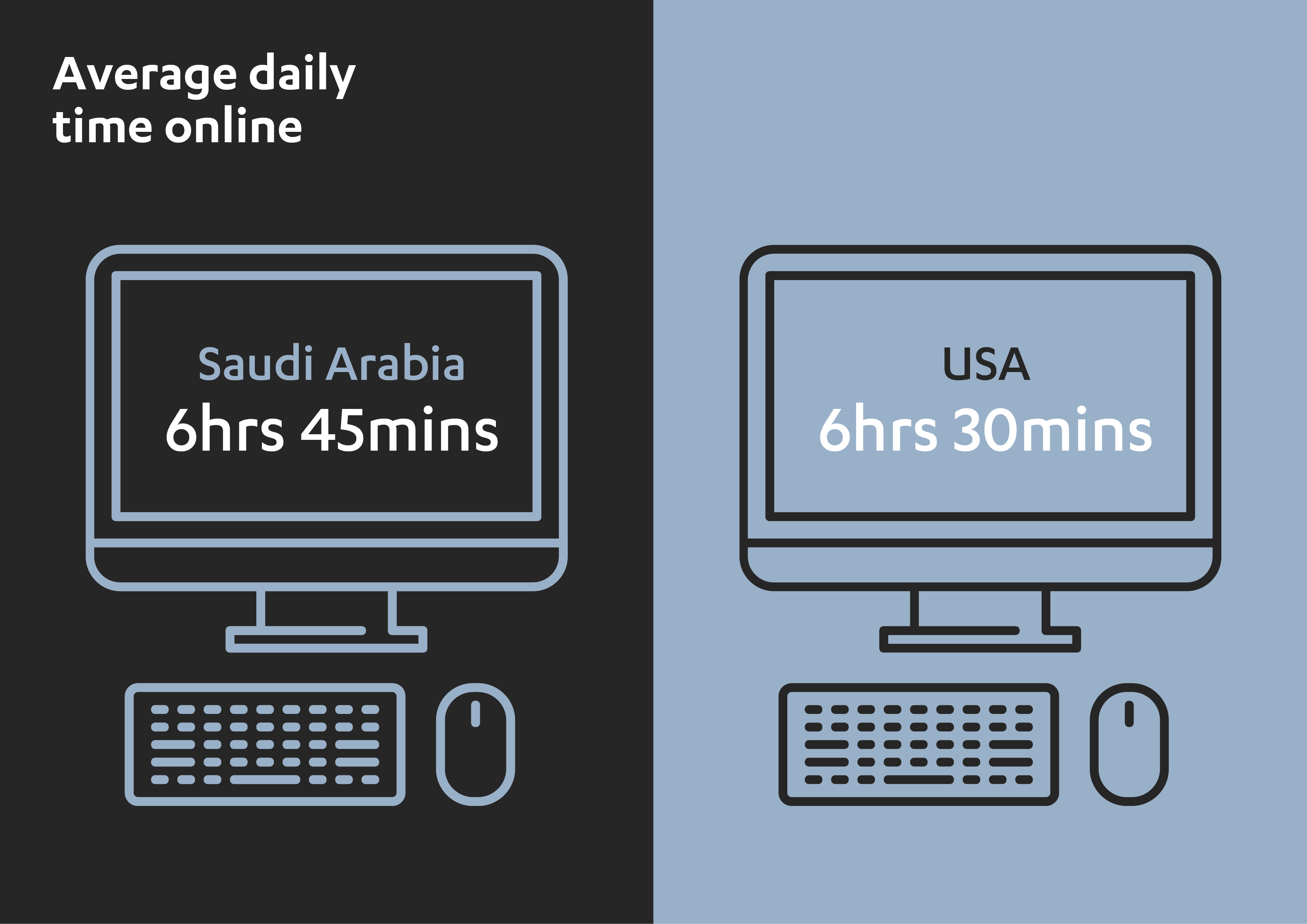

Orta Doğu’da nüfusun %40’ı 25 yaşın altındadır[11]. Demografik anlamda genç bir görünüme sahip genç bir bölgedir. Örneğin Suudi Arabistan’da, ülke vatandaşlarının %91’inden fazlası interneti en az günde bir kez kullanırkenr[12] hem Birleşik Arap Emirlikleri hem de Suudi Arabistan’daki tüketiciler dünyadaki İnternet’e en bağlı ve dijital yeteneklere sahip kişiler arasındadır. Suudi Arabistan’daki tüketiciler tarafından çevrimiçi olarak harcanan günlük ortalama süre altı saat 45 dakikadır – ortalama Amerikalı tüketiciden 15 dakika daha fazla[13].

Doğrudan yabancı yatırımların iç akışını genişleten, devam etmekte olan bir ekonomik reform ve çeşitlilik politikası ile Suudi Arabistan, büyük bir e-ticaret devrimi için olgunlaşmış görünüyor. MENA e-ticaret pazarının halihazırda 8,3 milyar ABD Doları değerinde olduğu tahmin edilmektedir. Bununla birlikte, analistler bu rakamın önümüzdeki üç yıl içinde yıllık %25’lik bir büyüme oranı ve tüm 2022 itibarıyla GCC perakende satışlarının %7’ile (genişleyen bir orta sınıf, lojistikteki gelişmeler ve çalışan kadınların yükselişiyle desteklenerek[14]) önümüzdeki üç yıl içinde 28,5 milyar ABD doları seviyesine fırlamasını bekliyorlar[15]. BAE ve Suudi Arabistan, bölgenin e-ticaret işlemlerinin %60’ını oluşturan en gelişmiş pazarlarını temsil ediyor[16].

Artan ticari faaliyet hacmi, Orta Doğu’nun bir e-ticaret atılımının zirvesinde olması beklentilerini pekiştiriyor. 2017 yılında, Amazon’un 580 milyon ABD doları tutarındaki Arap dünyasında en büyük e-ticaret platformu olan Souq.com’u satın almasının ardından Suudi Arabistan Kamu Yatırım Fonu, Mohamed Alabbar’ın yarattığı önde gelen bir Orta Doğu e-ticaret şirketi olan Noon.com’u 1 milyar ABD Doları yatırımla destekledi.

Bölgenin kendine özgü zorluklarını anlama

Ancak etkileyici rakamların arkasında bir dizi gerçek dünya zorluğu yatıyor. E-ticaret MENAT bölgesinde büyürken bunu bir dizi spesifik pazar zorluğu ile boğuşarak başaracak.

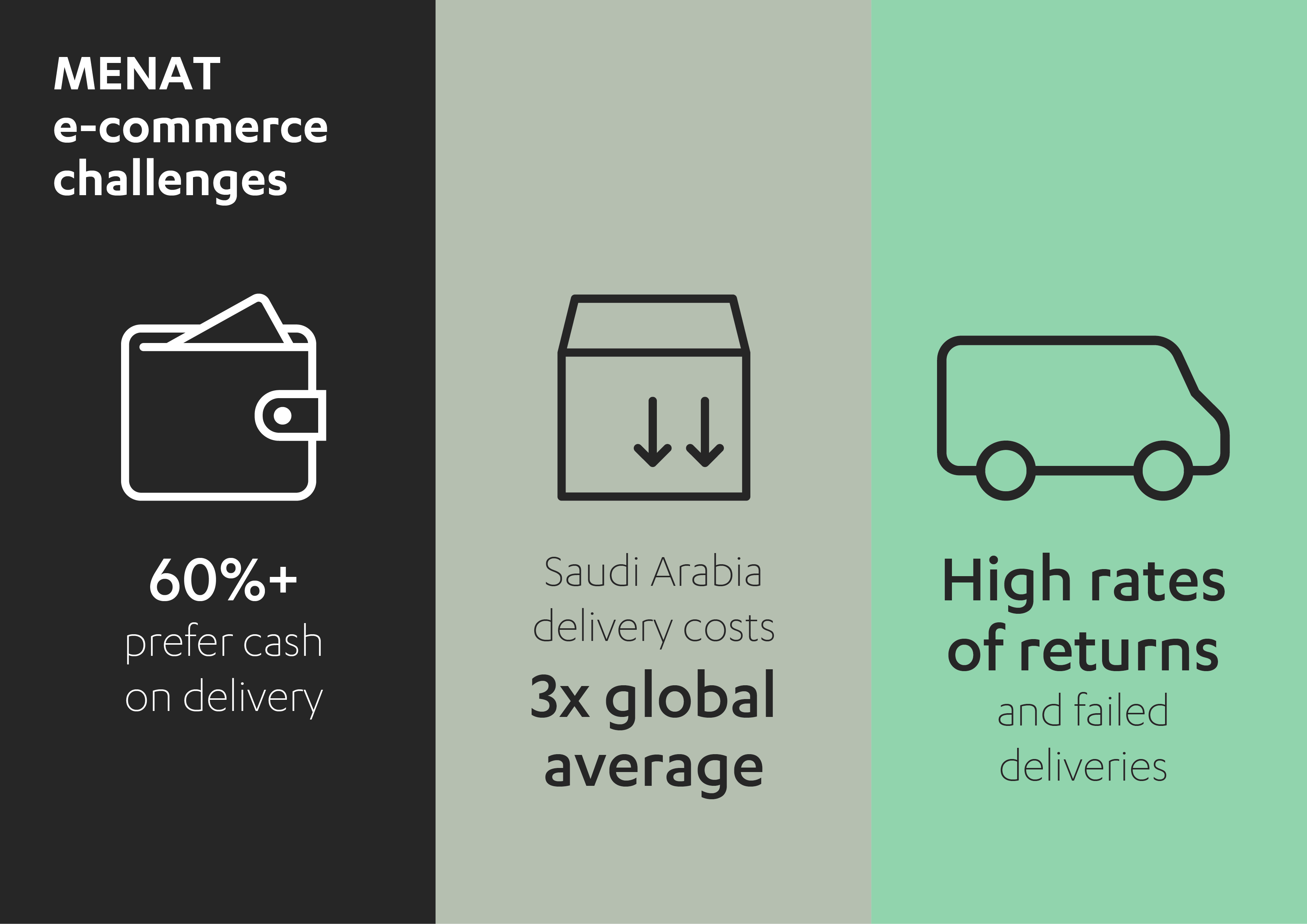

10 MENA müşterisinin 6’sından fazlası İnternet üzerinden sipariş vermelerine rağmen ödeme yöntemi olarak teslimatta nakit ödeme yapmayı tercih ediyor (teslimat sürücüsüne yalnızca mallar bulundukları yere geldiğinde ödeme yapıyor)[17].

10 MENA müşterisinin 6’sından fazlası İnternet üzerinden sipariş vermelerine rağmen ödeme yöntemi olarak teslimatta nakit ödeme yapmayı tercih ediyor (teslimat sürücüsüne yalnızca mallar bulundukları yere geldiğinde ödeme yapıyor)[17].

Çevrimiçi ödeme sistemlerine nispeten zayıf bir güven düzeyi ile birlikte, çeşitli sosyal ve kültürel faktörler bu tercihin arkasında yatıyor. Çevrimiçi perakendeciler için zorluk, bunun üstesinden nasıl gelineceği ve uzun süredir yerleşik davranış normlarını nasıl değiştirileceğidir. Kolay olmamasına rağmen tutarlı bir müşteri deneyimi ve mükemmel iade süreci iki temel başlangıç noktasıdır[18].

Suudi Arabistan’daki tahmini paket teslimat maliyetlerinin, küresel ortalamanın üç katı civarında olması ve daha yüksek iade oranlarına ve başarısız teslimatlara yol açan teslim alırken peşin ödeme uygulamaları göz önünde tutulduğunda lojistik de önemli bir rol oynayacaktır.

Son olarak, zayıf adresleme sistemleri başka önemli bir zorluk teşkil etmektedir[19]. Abdul Latif Jameel Logistics, bu sorunların üstesinden gelmek için geçtiğimiz günlerde ekspres teslimat hizmeti ve uçtan uca e-ticaret lojistik çözümleri markası olan S:mile‘nın lansmanını yapmıştır.

Bu zorluklara rağmen, tipik Orta Doğu tüketicisinin e-ticaretin tüm yönlerini benimsemeye başladığına dair birçok işaret var. Suudi Arabistanlıların %60’ından fazlası şimdiye kadar en az bir kez çevrimiçi alışveriş yapmıştır[20] ve 2018’de Orta Doğu’daki müşterilerin %45’i mobil ödeme hizmetlerini kullanarak (bir önceki yıla göre %25’ten daha fazla artış) bir şey için para ödemiş ve dünyanın en hızlı büyüyen mobil ödeme bölgesi olarak Vietnam’ın yanında yer almıştır[21].

Ürün bakma yöntemleri de değişiyor: Suudi Arabistanlı tüketicilerin %20’si artık bir mağazayı ziyaret etmek yerine, potansiyel ürünleri hakkında videolar izliyor – tüketicilerin sadece %7’sinin aynı uygulamayı yaptığı İngiltere’den neredeyse üç kat fazla[22].

“Büyük bir fırsat…”

MENA e-ticaret ortamında, bir sektör diğerlerinin üzerinde öne çıkıyor: Elektronik. Teknoloji dostu bir nüfus en son akıllı telefon gelişmelerinin yanı sıra televizyonlar, buzdolapları ve klima üniteleri de dahil olmak üzere büyük ev aletlerini talep ediyor. Sadece Suudi Arabistan’da, elektronik pazarı yılda 13,3 milyar ABD doları değerindedir[23]. MENA e-ticaret harcamasının %80’ini oluşturan dört sektörden biridir[24] ve 2022 yılına kadar elektroniğin GCC’deki çevrimiçi satışların %25’ini oluşturması beklenmektedir.

Abdul Latif Jameel Electronics, 19 perakende showroomu, 42 şubesi, 50 servis bayii ve 600’ün üzerinde dağıtıcı ve Suudi Arabistan’da 11 şehre hizmet veren, 1.5 milyondan fazla aktif benzersiz kullanıcısı olan pazar lideri Redsea.com e-ticaret mağazası ile tamamlanan ayırt edici amiral gemisi Redsea perakende mağazaları ile Suudi Arabistan elektronik sektöründe kilit bir kuruluştur.

Abdul Latif Jameel Electronics’in Genel Müdür Yardımcısı Lovell Khanna şunları söyledi: “En yeni aletlerden ev aletlerine kadar elektronik ürünlere olan talep çok büyük. Ve ülkenin demografisi göz önüne alındığında, önümüzdeki birkaç yıl içinde daha da büyümeye kararlı görünüyor.” Ve ekliyor: “Teslim edilmesi kolay ürünler için büyük bir fırsat var. Bunun bir parçası olmaya kararlıyız.”

Orta Doğu e-ticaret pazarı ve Abdul Latif Jameel’in bu heyecan verici fırsatlara yatırım yapmaya nasıl yardımcı olduğunu daha fazla anlamak için bugün Abdul Latif Jameel Investments ile iletişime geçin.

[1] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[2] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[3] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[4] 10 Ecommerce Trends 2019, Absolunet, accessed April 2019

[5] Global Consumer Insights Survey 2019, PwC, accessed April 2019

[6] 10 Ecommerce Trends 2019, Absolunet, accessed April 2019

[7] 10 Ecommerce Trends 2019, Absolunet, accessed April 2019

[8] 10 Ecommerce Trends 2019, Absolunet, accessed April 2019

[9] 10 Ecommerce Trends 2019, Absolunet, accessed April 2019

[10] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[11] Middle East Megatrends, PwC, accessed April 2019

[12] Mobile, internet penetration nears 100% in 2018 in Saudi Arabia, Zawya, 2 January 2019

[13] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[14] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[15] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[16] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[17] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[18] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[19] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[20] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

[21] Global Consumer Insights Survey 2019, PwC, accessed April 2019

[22] E-commerce in MENA: Opportunity Beyond the Hype, Bain & Company, 19 February 2019

[23] GfK Market-i Kingdom of Saudi Arabia Report September 2016

[24] MENA E-Commerce Series 2018 Part 1: 5 insights driving regional e-commerce, Think with Google, November 2018

Basın Kitine Eklendi

Basın Kitine Eklendi